ГМК Норникель

Второй подряд "медвежий" разрыв в Сбербанке

- 02 августа 2019, 10:58

- |

Сбербанк. Вчера на разрыве вниз мы закрыли короткую позицию по четвертому варианту (купили 20 000 акций по 229.5 рублей). День закрылся черной свечой, и котировки удалились от уровня скользящей средней ЕМА-55. При этом на недельном графике три черных свечи подряд (и есть шансы на четвертую), что увеличивает шансы возобновления падения. Более того, российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 15.4%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 61,70*18,5=1141.5 пункта, а биржевое значение — около 1317.4 пункта. В такой ситуации остаются шансы на закрытие «бычьего» разрыва 5 апреля на уровне 221.9 рублей.

Газпром. Падение крестообразной свечой. При этом котировки остаются выше уровня скользящей средней ЕМА-55, которая только недавно начала смотреть наверх. Таким образом, по примеру прошлого года (после закрытия дивидендного разрыва) растущий тренд может продлиться пару месяцев, но сейчас умеренная коррекция вполне возможна.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Дивидендная доходность Норникеля может составить 6% за полугодие - Sberbank CIB

- 01 августа 2019, 16:14

- |

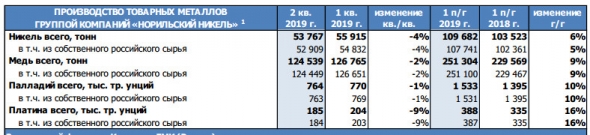

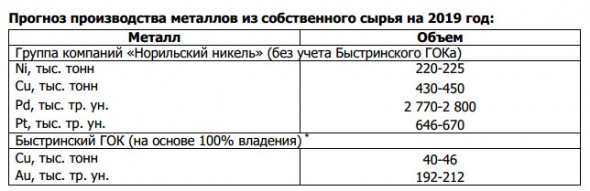

Консолидированное производство никеля в 2К19 составило 54 тыс. т, что на 9% выше уровня 2К18, а производство меди (исключая Быстринский ГОК) увеличилось на 1% до 114 тыс. т. Объем производства никеля за 1П19 (110 тыс. т) соответствует 49% от верхней границы прогноза компании на весь год (220-225 тыс. т), меди (231 тыс. т) — 51% от верхней границы прогноза (430-450 тыс. т). Мы консервативно закладываем в модель производство никеля на весь год в объеме 222 тыс. т, а меди — на уровне 440 тыс. т (оба наших прогноза соответствуют середине прогнозного диапазона компании).

( Читать дальше )

Во 2-ом квартале ГМК Норникель снизил выпуск никеля - Промсвязьбанк

- 01 августа 2019, 15:46

- |

Норникель в I полугодии 2019 года увеличил выпуск никеля на 6% год к году, до 110 тыс. тонн, сообщила компания. Выпуск меди вырос на 9%, до 251 тыс. тонн. ГМК произвел 1,533 млн унций палладия, что на 10% выше уровня аналогичного периода 2018 года. Выпуск платины, произведенной российским подразделением, возрос на 15%, составив 380 тыс. унций. Производство платины в целом по группе составило 388 тыс. унций (+16%).

Во 2-ом квартале ГМК снизил выпуск никеля, но динамика выпуска за полгода сохраняет положительные темпы. Выход на проектные показатели Быстринского ГОКа позволяет Норникелю наращивать производство меди. Но особенно позитивно выглядит увеличение выпуска МПГ. Рост компания объясняет выработкой незавершённого производства высокой степени готовности на ОАО Красцветмет и более высоким содержанием драгоценных металлов в перерабатываемом российском сырье на Norilsk Nickel Harjavalta.Промсвязьбанк

"Медвежий" разрыв в Сбербанке

- 01 августа 2019, 11:39

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Высокое открытие и уход в отрицательную область. В такой ситуации мы открыли короткую позицию по третьему варианту (продали 20 000 акций по 235.9 рублей). День закрылся черной свечой при росте объема торгов, и короткая позиция перенесена на сегодня. При этом продолжается борьба за уровень скользящей средней ЕМА-55. Однако на недельном графике три черных свечи подряд, что увеличивает шансы возобновления падения. При этом российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 13.0%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 64,40*18,5=1191.4 пункта, а биржевое значение — около 1346.5 пункта. В такой ситуации остаются шансы на закрытие «бычьего» разрыва 5 апреля на уровне 221.9 рублей.

Газпром. Еще одна крестообразная свеча. При этом котировки остаются выше уровня скользящей средней ЕМА-55, которая только недавно начала смотреть наверх. Таким образом, по примеру прошлого года (после закрытия дивидендного разрыва) растущий тренд может продлиться пару месяцев, но сейчас умеренная коррекция вполне возможна.

( Читать дальше )

Ожидаемые финансовые результаты за 1 полугодие станут последующим катализатором для акций Норникеля - Атон

- 31 июля 2019, 18:26

- |

Производство во 2К19 продемонстрировало незначительное снижение по всей корзине металлов – производство никеля, меди, палладия и платины упало на 4%, 2%, 1% и 9% кв/кв, соответственно. Основной причиной для этого стал ежегодный ремонт на заводе Norilsk Nickel Harjavalta, который не должен повлиять на прогноз по производству Норникеля за год. Производство металлов из собственного сырья за 1П19 для Ni, Cu, Pd, Pt составило солидные 48%, 57%, 55%, 59% от среднего по годовому прогнозу. Недавно мы повысили рейтинг Норникеля до ВЫШЕ РЫНКА, полагая, что акции компании недооценены, торгуясь на спот ценах на металлы на уровне лишь 5.0x EV/EBITDA и имея дивидендную доходность 13.8%. Мы ожидаем, что сильные финансовые результаты за 1П19, ожидаемые 20 августа, станут последующим катализатором.

· Объем производства никеля во 2К19 +9% г/г (-4% кв/кв), что обусловлено ростом производства карбонильного никеля на Кольской ГМК. Несмотря на квартальное снижение, производство никеля из собственного сырья в 1П19 составило 48% от среднего по годовому прогнозу (утвержденному на уровне 220-225 тыс. тонн по никелю)

· Смешанные результаты производства меди и МПГ за 2К19:

( Читать дальше )

Норникель - объем производства никеля в 1п/г составил 110 тыс. тонн, +6% г/г

- 31 июля 2019, 13:46

- |

Объем производства никеля в первом полугодии 2019 года составил 110 тыс. тонн, что на 6% выше объемов производства аналогичного периода прошлого года.

В первом полугодии 2019 года «Норникель» произвел 251 тыс. тонн меди, что выше первого полугодия прошлого года на 9%.

По итогам первого полугодия 2019 года производство палладия и платины составило 1 533 тыс. унций (+10% по сравнению 1 п/г 2018 г.) и 388 тыс. унций (+16%

по сравнению с 1 п/г 2018 г.), соответственно

( Читать дальше )

Норильский никель, посмотрел отчет, сразу купил акции и поставил отложенные заявки на дополнительную покупку в случае падения цены.

- 31 июля 2019, 12:53

- |

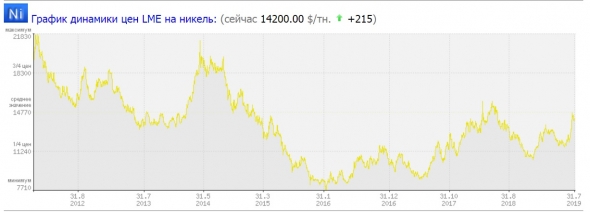

2) динамика на основные товары производимые Норникелем так же везде прослеживается положительный тренд, особенно в Никеле, ну и драгоценные металлы тоже очень радуют.

( Читать дальше )

Сбербанк продолжает борьбу за ЕМА-55

- 31 июля 2019, 10:35

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Белая свеча при росте объема торгов, и котировки немного превысили уровень скользящей средней ЕМА-55. Однако на недельном графике три черных свечи подряд, что увеличивает шансы возобновления падения. При этом российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 12.5%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 65,20*18,5=1206.2 пункта, а биржевое значение — около 1356.7 пункта. В такой ситуации остаются шансы на закрытие «бычьего» разрыва 5 апреля на уровне 221.9 рублей. Таким образом, не исключаем открытие «шорта».

Газпром. Рост снова замедлился, объем торгов еще снизился, а свеча вышла молотообразной. При этом котировки остаются выше уровня скользящей средней ЕМА-55, которая только недавно начала смотреть наверх. Таким образом, по примеру прошлого года (после закрытия дивидендного разрыва) растущий тренд может продлиться пару месяцев, но сейчас умеренная коррекция вполне возможна.

( Читать дальше )

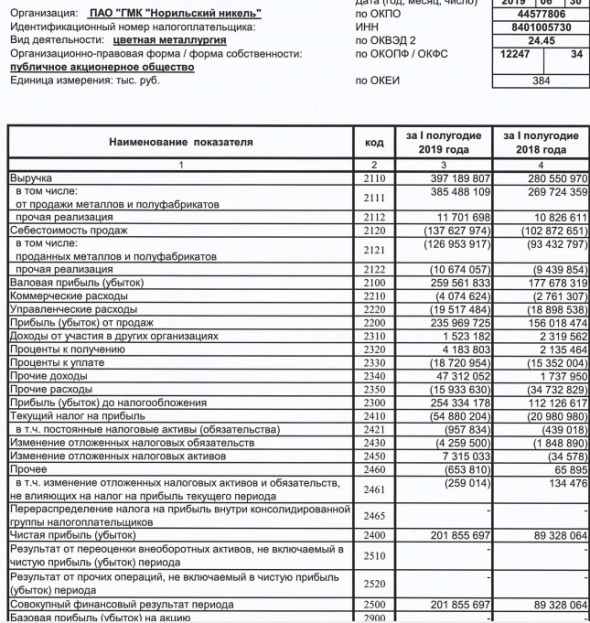

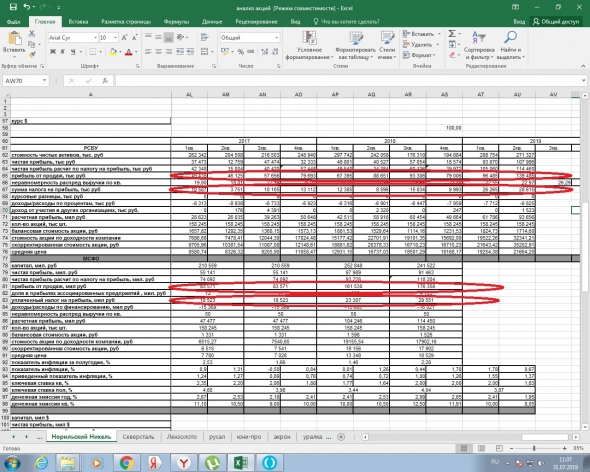

ГМК Норникель – рсбу 6 мес 2019г

- 30 июля 2019, 19:39

- |

ГМК Норникель – рсбу/ мсфо

158 245 476 акций http://fs.moex.com/files/12122

Free-float 38%

Капитализация на 30.07.2018г: 2,296.14 трлн руб

Общий долг 31.12.2016г: 734,129 млрд руб/ мсфо 765,737 млрд руб

Общий долг 31.12.2017г: 642,821 млрд руб/ мсфо 689,998 млрд руб

Общий долг 31.12.2018г: 815,649 млрд руб/ мсфо 817,972 млрд руб

Общий долг 31.03.2019г: 797,510 млрд руб

Общий долг 30.06.2019г: 891,518 млрд руб

Выручка 2016г: 422,829 млрд руб/ мсфо 548,564 млрд руб

Выручка 6 мес 2017г: 192,275 млрд руб/ мсфо 247,705 млрд руб

Выручка 2017г: 455,921 млрд руб/ мсфо 536,753 млрд руб

Выручка 6 мес 2018г: 280,551 млрд руб/ мсфо 345,250 млрд руб

Выручка 2018г: 609,062 млрд руб/ мсфо 728,915 млрд руб

Выручка 1 кв 2019г: 171,870 млрд руб

Выручка 6 мес 2019г: 397,190 млрд руб

Прочие доходы, рсбу 6 мес 2017г: 3,551 млрд руб

Прочие доходы, рсбу 6 мес 2018г: 1,738 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал