SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ДИВИДЕНДЫ

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Штраф МТС по узбекскому делу может сказаться на дивидендах за 2019 год - Атон

- 07 марта 2019, 10:24

- |

МТС заплатит штраф $850 млн в связи с расследованием деятельности в Узбекистане

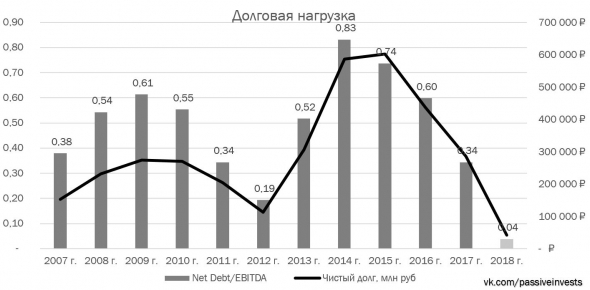

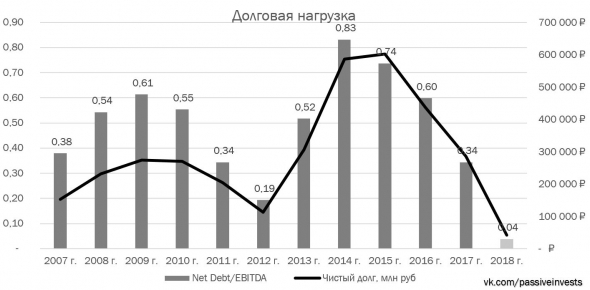

МТС объявила, что достигла соглашения с Комиссией по ценным бумагам и биржам США и Минюстом США в отношении своей бывшей дочерней компании в Узбекистане. МТС выплатит в общей сложности $850 млн, что соответствует зарезервированной и раскрытой с результатами группы за 3К18 сумме. По словам гендиректора, баланс МТС остается сильным, а соотношение чистый долг / OIBDA — на низком уровне (без учета влияния МСФО 16 — 1.2x по состоянию на 3К18). Таким образом, группа сохраняет свои намеченные инвестиционные задачи и нацеленность на обеспечение высокой прибыли акционерам.

МТС объявила, что достигла соглашения с Комиссией по ценным бумагам и биржам США и Минюстом США в отношении своей бывшей дочерней компании в Узбекистане. МТС выплатит в общей сложности $850 млн, что соответствует зарезервированной и раскрытой с результатами группы за 3К18 сумме. По словам гендиректора, баланс МТС остается сильным, а соотношение чистый долг / OIBDA — на низком уровне (без учета влияния МСФО 16 — 1.2x по состоянию на 3К18). Таким образом, группа сохраняет свои намеченные инвестиционные задачи и нацеленность на обеспечение высокой прибыли акционерам.

Расследование по этому делу было начато Комиссией по ценным бумагам и биржам США и Минюстом США еще в 2014. Также в него были вовлечены VEON и Telia, которые в результате расследования заплатили $795 млн и $965 соответственно. Хотя зарезервированные МТС в 3К18 55.8 млрд руб. стали неожиданностью для рынка (акции упали на 5.6%), мы полагаем, что разрешение этого вопроса повысит видимость инвестиционного кейса МТС. Тем не менее, урегулирование заставляет задуматься, как эта выплата будет финансироваться (FCF или новый долг), и какое влияние на дивиденды за 2019 оно окажет. Также оно может оказать давление на акции в краткосрочной перспективе.АТОН

- комментировать

- Комментарии ( 0 )

Инвесторы ждут стратегию Мосбиржи - Invest Heroes

- 06 марта 2019, 20:38

- |

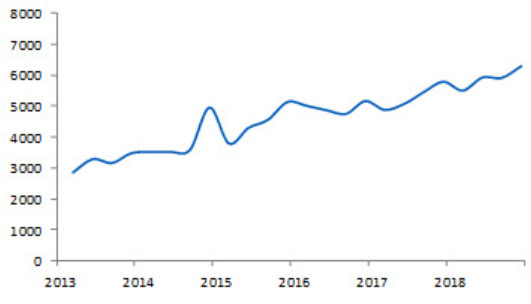

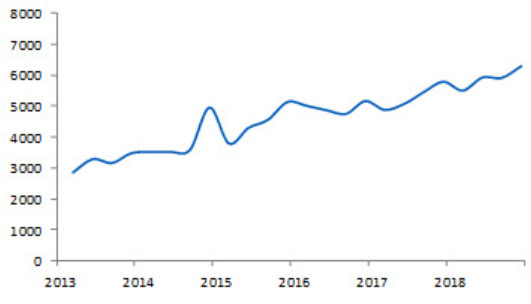

«Московская Биржа» запланировала в 2019 году CAPEX на уровне 2,4-2,7 млрд рублей, следует из презентации торговой площадки.

В 2018 году капитальные затраты составили 2,01 млрд рублей, они полностью были направлены на приобретение оборудования и программного обеспечения, а также на разработку программного обеспечения.

Операционные издержки в 2019 году, как ожидается, будут в диапазоне 9-12%. Фактический рост OPEX в 2018 году составил 7,6% — до 14,45 млрд рублей.

В ходе телеконференции «Московской Биржи» мы вынесли для себя следующие интересные моменты:

Доходы. Единый пул обеспечения (UCP) — проект завершен в ноябре, это потенциально дает примерно +5% роста к комиссиям, если экстраполировать результаты ноября и декабря на весь год. Эффект на P&L будет около 2.4%, если экстраполировать результаты двух последних месяцев. UCP — имеющиеся результаты подтверждают ожидания, поэтому «Мосбиржа» смотрит на этот проект позитивно. Благодаря проекту улучшается структура выручки. UCP позволяет клиентам оптимизировать валюты их балансов, подбирая наиболее дешевые обеспечения.

( Читать дальше )

В 2018 году капитальные затраты составили 2,01 млрд рублей, они полностью были направлены на приобретение оборудования и программного обеспечения, а также на разработку программного обеспечения.

Операционные издержки в 2019 году, как ожидается, будут в диапазоне 9-12%. Фактический рост OPEX в 2018 году составил 7,6% — до 14,45 млрд рублей.

В ходе телеконференции «Московской Биржи» мы вынесли для себя следующие интересные моменты:

Доходы. Единый пул обеспечения (UCP) — проект завершен в ноябре, это потенциально дает примерно +5% роста к комиссиям, если экстраполировать результаты ноября и декабря на весь год. Эффект на P&L будет около 2.4%, если экстраполировать результаты двух последних месяцев. UCP — имеющиеся результаты подтверждают ожидания, поэтому «Мосбиржа» смотрит на этот проект позитивно. Благодаря проекту улучшается структура выручки. UCP позволяет клиентам оптимизировать валюты их балансов, подбирая наиболее дешевые обеспечения.

( Читать дальше )

Дивидендная доходность акций Норникеля составляет примерно 10% - НПФ Согласие

- 06 марта 2019, 19:22

- |

В лидерах роста сегодня находятся акции «Норникеля».

«Норникель» является мировым лидером по производству никеля и палладия. Эти металлы востребованы на мировом рынке и в ближайшем будущем спрос на них не уменьшится. На текущий момент на рынке наблюдается дефицит палладия в связи с рекордным спросом на металл в промышленности, в первую очередь — в автомобилестроении. В результате цены на палладий с начала 2019-го года выросли на 22%.

АО «НПФ Согласие»

«Норникель» является мировым лидером по производству никеля и палладия. Эти металлы востребованы на мировом рынке и в ближайшем будущем спрос на них не уменьшится. На текущий момент на рынке наблюдается дефицит палладия в связи с рекордным спросом на металл в промышленности, в первую очередь — в автомобилестроении. В результате цены на палладий с начала 2019-го года выросли на 22%.

«Норникель» планирует увеличить добычу палладия до 5%, а также сохранить показатель чистого долга/EBITDA в диапазоне 1,0-1,2, что позволит сохранить текущую дивидендную политику. Дивидендная доходность акций «Норникеля» на данный момент составляет примерно 10%. Считаем, что акции в ближайшее время вернутся к отметке 14500 руб.Нечаев Дмитрий

АО «НПФ Согласие»

Потенциал роста акций Мосбиржи до конца 2019 года - 32% - Фридом Финанс

- 06 марта 2019, 19:15

- |

Результаты компании нельзя назвать позитивными в связи с продолжающимся снижением рентабельности по EBITDA и чистой прибыли. Компании удалось нарастить комиссионные доходы на 11.5% до 21.2 млрд рублей, за счет чего совокупные операционные доходы МосБиржи выросли на 3.5% до 38.5 млрд рублей.

Тем не менее скорректированный показатель EBITDA составил 28.7 млрд рублей, в связи с чем рентабельность МосБиржи по EBITDA продолжила снижение. По итогам 2018 года маржа по EBITDA эквивалентна 71.9%, тогда как в 2017 году она была на уровне 72.8% и в 2016 году на уровне 77.6%. Впрочем, компания остается одним из самых рентабельных эмитентов, торгуемых на отечественной бирже.

Чистая прибыль компании по итогам 2018 года снизилась на 2.6% до 19.7 млрд рублей. В сентябре 2015 года совет директоров принял новую дивидендную политику, предполагающую выплату дивидендов в размере минимум 55% от чистой прибыли. Дивиденд может составить 7.74 рубля на акцию, что соответствует дивидендной доходности в 8%.

ИК «Фридом Финанс»

Тем не менее скорректированный показатель EBITDA составил 28.7 млрд рублей, в связи с чем рентабельность МосБиржи по EBITDA продолжила снижение. По итогам 2018 года маржа по EBITDA эквивалентна 71.9%, тогда как в 2017 году она была на уровне 72.8% и в 2016 году на уровне 77.6%. Впрочем, компания остается одним из самых рентабельных эмитентов, торгуемых на отечественной бирже.

Чистая прибыль компании по итогам 2018 года снизилась на 2.6% до 19.7 млрд рублей. В сентябре 2015 года совет директоров принял новую дивидендную политику, предполагающую выплату дивидендов в размере минимум 55% от чистой прибыли. Дивиденд может составить 7.74 рубля на акцию, что соответствует дивидендной доходности в 8%.

На мой взгляд, снижение финансовых результатов было ожидаемым показателем, поэтому акции МосБиржи после выхода отчетности по МСФО подросли на 0.6%. Интерес к акциям МосБиржи был потерян с прошлого года, когда компания отказалась от выплат промежуточных дивидендов. С тех пор акции МосБиржи просели на 15%, но имеют шанс вернуться к 100 рублям и выше, как только компании удастся приостановить снижение рентабельности. Цель по акции на конец 2019 года – 122 рубля, потенциал роста 32%.Соснова Анастасия

ИК «Фридом Финанс»

Сбербанк покажет лучшую дивидендную доходность в банковской отрасли - Финам

- 06 марта 2019, 19:02

- |

Мы обновили рекомендации по госбанкам: ВТБ и «Сбербанк». По ВТБ сохранена рекомендация покупать, но цена понижена до 0,047 рубля. Инвесторов в последнее время смущали риски снижения дивидендов на фоне повышения требований к достаточности капитала. По нашим оценкам выплаты акционерам будут ниже на 42%, дивиденд составит 0,195 копеек на акцию с доходностью выше 5%.

«Сбербанк» в прошлом году заработал 833 млрд рублей и улучшил показатели достаточности капитала. В рамках своей стратегии банк постепенно повышает нормы выплаты с целью довести их до 50% прибыли по МСФО к 2020 году.

ГК «ФИНАМ»

«Сбербанк» в прошлом году заработал 833 млрд рублей и улучшил показатели достаточности капитала. В рамках своей стратегии банк постепенно повышает нормы выплаты с целью довести их до 50% прибыли по МСФО к 2020 году.

В апреле менеджмент может объявить о рекордных дивидендах. По нашим оценкам, дивиденд за 2018 год составит, как минимум, 15 рублей (доходность 7,4% по «обычке», 8,5% — по «префам» – лучшая доходность в банковской отрасли). Сохраняем рекомендацию «покупать» по обыкновенным акциям, целевая цена — 268,5 рубля.Малых Наталия

ГК «ФИНАМ»

Бумаги Мосбиржи могут выглядеть лучше рынка на дивидендной идее - Русс-Инвест

- 06 марта 2019, 18:54

- |

Торговая рекомендация для акций ПАО «Московская Биржа» на 6 марта.

Из корпоративных отчетов сегодня стоит отметить отчетность ПАО «Московская Биржа» по МСФО за 4 кв. и 2018г. Ранее была представлена отчетность по итогам биржевых торгов за февраль, которая показала снижение отдельных показателей. Так, общие объемы торгов упал на 6,5% к февралю 2018г., а объемы торгов на фондовом рынке снизились на 22% в годовом выражении. В то же время финансовые показатели за 4 кв. и весь 2018г. оказались достойными.

Чистая прибыль за квартал составила 5,46 млрд. руб., что на 13,5% больше, чем годом ранее. Биржа сумела ограничить рост операционных расходов, который составил за год 7,6% и 7,8% за квартал в годовом выражении. В результате — чистая прибыль оказалась выше рыночных консенсус-прогнозов почти на 10%. Годовая чистая прибыль оказалась на 2,6% меньше, чем в 2017г. и составила 19,7 млрд. руб. после публикации сравнительно удачных финансовых результатов основная интрига заключается в размере уровня дивидендных выплат.

( Читать дальше )

Из корпоративных отчетов сегодня стоит отметить отчетность ПАО «Московская Биржа» по МСФО за 4 кв. и 2018г. Ранее была представлена отчетность по итогам биржевых торгов за февраль, которая показала снижение отдельных показателей. Так, общие объемы торгов упал на 6,5% к февралю 2018г., а объемы торгов на фондовом рынке снизились на 22% в годовом выражении. В то же время финансовые показатели за 4 кв. и весь 2018г. оказались достойными.

Чистая прибыль за квартал составила 5,46 млрд. руб., что на 13,5% больше, чем годом ранее. Биржа сумела ограничить рост операционных расходов, который составил за год 7,6% и 7,8% за квартал в годовом выражении. В результате — чистая прибыль оказалась выше рыночных консенсус-прогнозов почти на 10%. Годовая чистая прибыль оказалась на 2,6% меньше, чем в 2017г. и составила 19,7 млрд. руб. после публикации сравнительно удачных финансовых результатов основная интрига заключается в размере уровня дивидендных выплат.

( Читать дальше )

Московская биржа - хорошие рекомендации при плохой игре.

- 06 марта 2019, 18:41

- |

МСФО2018 97стр на русском здесь

Штучно выбранные показатели сейчас хвалят (рост комиссионных доходов +11,5%, рентабельность составила 72%, малый рост операционных расходов +7,6%), а мне бросилось в глаза:

Операционные доходы выросли до 39,901 млрд руб, мизерные +3,5% при такой-то волатильности?!

Чистая прибыль снизилась до 19,72 млрд. руб, -2,64%! Безобразие, это ведь не банковская деятельность!

Базовая прибыль на акцию снизилась до 8,76 руб, -2,88%!

Разводненная прибыль на акцию снизилась до 8,74 руб, -2,67%!

Раз уж Московская биржа распустила по судебному иску резервы на 655 млн. руб. могла бы, учитывая невыплату промежуточных дивидендов рекомендовать и все 8,74 руб на итоговые дивиденды!

Рекомендации везде «Покупать», но из-за того, что на санкциях меньше упадет, чем Сбербанк?! Нравится, что Московская биржа пробует новые продукты, развивается, но… медленно и неэффективно, не говоря уж о нескольких крупных инцидентах!

( Читать дальше )

Штучно выбранные показатели сейчас хвалят (рост комиссионных доходов +11,5%, рентабельность составила 72%, малый рост операционных расходов +7,6%), а мне бросилось в глаза:

Операционные доходы выросли до 39,901 млрд руб, мизерные +3,5% при такой-то волатильности?!

Чистая прибыль снизилась до 19,72 млрд. руб, -2,64%! Безобразие, это ведь не банковская деятельность!

Базовая прибыль на акцию снизилась до 8,76 руб, -2,88%!

Разводненная прибыль на акцию снизилась до 8,74 руб, -2,67%!

Раз уж Московская биржа распустила по судебному иску резервы на 655 млн. руб. могла бы, учитывая невыплату промежуточных дивидендов рекомендовать и все 8,74 руб на итоговые дивиденды!

Рекомендации везде «Покупать», но из-за того, что на санкциях меньше упадет, чем Сбербанк?! Нравится, что Московская биржа пробует новые продукты, развивается, но… медленно и неэффективно, не говоря уж о нескольких крупных инцидентах!

( Читать дальше )

Акции Московской Биржи сохраняют потенциал роста - Промсвязьбанк

- 06 марта 2019, 18:40

- |

Чистая прибыль «Московской Биржи» по МСФО в 2018 году снизилась на 2,6% — до 19,72 млрд рублей, сообщает торговая площадка.

Комиссионные доходы выросли на 11,5%, до рекордного уровня в 23,6 млрд рублей, благодаря росту объема комиссий на всех рынках.

ПАО «Промсвязьбанк

Отчетность МСФО Мосбиржи за 4 кв. мы оцениваем позитивно. Сегодня свои корпоративные результаты за 2018 г. в целом и 4 кв. 2018 г. представила „Московская Биржа“. Несмотря на снижение показателей чистой прибыли в годовом выражении (на 2,6%), доходы бизнеса демонстрируют тенденцию к росту (+3,5%), а ядро бизнеса – комиссионные доходы — и вовсе выросли за год на 11,5%.

Вторая важная составляющая выручки – процентные доходы в 2018 г. снизились на 7,1%, но подобное снижение объясняется прежде всего более низким на горизонте года уровнем процентных ставок. Если оценить процентные доходы за 4 кв. 2018 г. к 4 кв. 2017 г., то здесь снижение составляет всего 1,6%.

( Читать дальше )

Комиссионные доходы выросли на 11,5%, до рекордного уровня в 23,6 млрд рублей, благодаря росту объема комиссий на всех рынках.

Сегодняшнюю отчетность «Московской Биржи» мы оцениваем позитивно. Рост процентных ставок способствует развороту негативной тенденции к снижению прибыли на акцию. Наш целевой ориентир по акциям Мосбиржи составляет 110 руб/акцию.Поддубский Михаил

ПАО «Промсвязьбанк

Отчетность МСФО Мосбиржи за 4 кв. мы оцениваем позитивно. Сегодня свои корпоративные результаты за 2018 г. в целом и 4 кв. 2018 г. представила „Московская Биржа“. Несмотря на снижение показателей чистой прибыли в годовом выражении (на 2,6%), доходы бизнеса демонстрируют тенденцию к росту (+3,5%), а ядро бизнеса – комиссионные доходы — и вовсе выросли за год на 11,5%.

Вторая важная составляющая выручки – процентные доходы в 2018 г. снизились на 7,1%, но подобное снижение объясняется прежде всего более низким на горизонте года уровнем процентных ставок. Если оценить процентные доходы за 4 кв. 2018 г. к 4 кв. 2017 г., то здесь снижение составляет всего 1,6%.

( Читать дальше )

Лукойл — компания для акционеров

- 06 марта 2019, 18:00

- |

Лукойл опубликовал финансовые результаты за 2018 г. по МСФО. Выручка нефтегазовой компании увеличилась на 35,4% по сравнению с 2017 г. и превысила 8 трлн руб., показатель EBITDA за 2018 г. вырос на 34,1% — до 1,1 трлн руб. Чистая прибыль увеличилась в 1,5 раза по сравнению с прошлым годом – до 619 млрд руб.

Результаты компании оказались лучше ожиданий. Финпоказатели в основном обусловлены ростом цен на углеводороды, девальвацией российского рубля и увеличением объёмов добычи и объемов реализации газа. Также на финансовые результаты оказали положительное влияние растущие цены на бензин и авиационное топливо.

( Читать дальше )

Результаты компании оказались лучше ожиданий. Финпоказатели в основном обусловлены ростом цен на углеводороды, девальвацией российского рубля и увеличением объёмов добычи и объемов реализации газа. Также на финансовые результаты оказали положительное влияние растущие цены на бензин и авиационное топливо.

( Читать дальше )

Транснефть - объем дивидендов за 2018 год будет зависеть от инвестпрограммы - Козак

- 06 марта 2019, 17:53

- |

Правительство РФ пока не приняло решения по дивидендам "Транснефти" за 2018 год.

Размер выплат будет зависеть от инвестиционной программы компании.

вице-премьер РФ Дмитрий Козак, отвечая на вопрос о том, какой объем направят на дивиденды — 25% или 50%.:

Размер выплат будет зависеть от инвестиционной программы компании.

вице-премьер РФ Дмитрий Козак, отвечая на вопрос о том, какой объем направят на дивиденды — 25% или 50%.:

«Все зависит от инвестиционной программы»

Дивиденды «Транснефти» за 2017 год составили 54,9 млрд рублей (около 30% от чистой прибыли по МСФО).

https://tass.ru/ekonomika/6193336

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал