ДИВИДЕНДЫ

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

HeadHunter готовится к старту торгов на Мосбирже

- 17 сентября 2024, 15:52

- |

Развитие бизнеса

Руководство не отступает от плана по удвоению выручки каждые три года. По итогам 2026 года можно ожидать более 60 млрд рублей доходов. Компания может реализовать данный сценарий за счет большего проникновения в рынок рекрутмента, выхода на рынок ЭдТеха в виде онбординга и обученя, а также колаборации бизнесов Skillaz и HRlink — автоматизации подбора персонала.Таким образом, среднегодовые темпы прироста бизнеса с 2024 по 2026 год могут составить 28–29%.

Эффективность

Маржинальность EBITDA HeadHunter на трехлетнем окне может составить 55–60%, а капитальные затраты останутся на уровне 2% от выручки без учета потенциальных M&A-сделок. Это предполагает высокую конверсию из EBITDA в свободный денежный поток на уровне 90%. Также HeadHunter как IT-компания в следующие годы может работать при льготной ставке налогообложения на уровне 5%, что предполагает более высокую рентабельность по чистой прибыли.( Читать дальше )

- комментировать

- Комментарии ( 1 )

🛒 Магнит (MGNT) | Упало, значит дешево?

- 17 сентября 2024, 15:18

- |

▫️Капитализация: 550 млрд ₽ / 5400₽ за акцию

▫️Выручка ТТМ:2775 млрд

▫️EBITDA ТТМ:161 млрд

▫️Чистая прибыль ТТМ: 41,4 млрд

▫️скор. ЧП ТТМ: 44,3 млрд

▫️P/E TTM:12,4

▫️fwd дивиденд за 2024:8,3%-11,1%

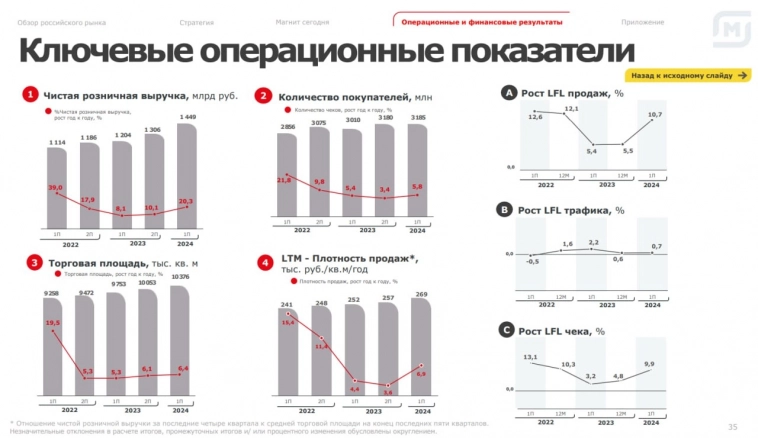

👉 Отдельно результаты за 1П2024г:

▫️Выручка: 1460 млрд ₽ (+18,8% г/г)

▫️скор. EBITDA: 77,2 млрд ₽ (-5,6% г/г)

▫️скор. ЧП: 21,7 млрд ₽ (-22,1% г/г)

✅ После выкупа 30 млн акций в прошлом году, число акций в обращении сократилось до 68 286 тыс. акций. Если будет принято решение о погашении казначейского пакета, то оценка компании существенно улучшится иP/E TTM будет 8,3, а прогнозные дивиденды за 2024й год около 600 рублей (доходность 11,1% к текущей цене).

✅ За последние 12М компания ощутимо улучшила операционные результаты. Плотность продаж (чистая выручка / общая торговая площадь) выросла на 6,9% г/г до 269 тыс. рублей / кв. м. Чистая выручка растёт в основном благодаря позитивной динамике LFL чека (+9,9% г/г за 1П 2024г).

✅ Чистый долг с учётом обязательств по аренде на конец 1П2024г составил 744,6 млрд рублей (ND / EBITDA = 2,7). Средневзвешенная стоимость долга 10,7%, большая часть долга привлекалась под фиксированную процентную ставку. Здесь всё ОК.

( Читать дальше )

Селигдар: отчетность за 1-е полугодие и дивиденды внушают инвесторам оптимизм

- 17 сентября 2024, 15:11

- |

Селигдар недавно отчитался за 1-е полугодие, отчет вышел весьма достойным.

Добыча за 1-е полугодие вышла на исторический максимум и приближается к 3 тоннам (у Селигдара есть некая сезонность, во втором полугодии добывают в разы больше, чем в первом)

Основную выручку и продажу золота также увидим через полгода — компания растёт в натуральных показателях и не имеет проблем с сбытом.

( Читать дальше )

КИТ Финанс: 🍁Осенний дивидендный календарь

- 17 сентября 2024, 12:10

- |

🍁Осенний дивидендный календарь

Указаны даты последнего дня для покупки, с учетом Т+1

16.09.2024

#TGKN ТГК-14 за 1П 2024г — ₽0.00046, доходность ≈4%

19.09.2024

#YDEX Яндекс МКПАО из нераспределенной прибыли — ₽80, доходность ≈2.1%

#PHOR ФосАгро за 2 кв. 2024г — ₽117, доходность ≈2.2%

#DIAS Диасофт за 1П 2024г — ₽45, доходность ≈0.9%

26.09.2024

#AMEZ Ашинский МетЗд за 1П 2024г —₽77, доходность ≈50%

#GCHE Черкизово за 1П 2024г — ₽142.11, доходность ≈3.2%

#RTKM Ростелеком за 2023г — ₽6.06, доходность ≈7.4%

#RTKMP Ростелеком-ап за 2023г — ₽6.06, доходность ≈8.1%

27.09.2024

#BSPB Банк Санкт-Петербург за 1П 2024г — ₽27,26 на АО и ₽0,22 на АП. Доходность ≈7,43% и ≈0,4% соответственно

30.09.2024

#VRSB ТНС энерго Воронеж за 1П 2024г — ₽7.88057, доходность ≈1.5%

#VRSBP ТНС энерго Воронеж-ап за 1П 2024г — ₽7.88057, доходность ≈5%

#RTSB ТНС энергоРостовНД за 1П 2024г — ₽0.10492, доходность ≈2.9%

( Читать дальше )

Менеджмент HeadHunter оценивает суммарную выплату дивидендов после редомициляции в 35 млрд рублей — Интерфакс

- 17 сентября 2024, 12:10

- |

Размер дивиденда на акцию не указывается. По оценке аналитиков БКС, он может составить 690 рублей на акцию. В свою очередь, аналитики Альфа-банка оценивают выплату в 675 рублей за бумагу.

«В дальнейшем компания ориентирует на выплату дивидендов на уровне 75% от годовой скорректированной чистой прибыли», — говорится в обзоре Альфа-банка.

Ранее HeadHunter сообщал, что допускает возможность возобновления дивидендных выплат к концу 2024 года — по итогам редомициляции кипрской компании HeadHunter Group.

Процесс редомициляции ожидается завершить через несколько недель, отмечают аналитики Альфа-банка.

Вместе с тем, после этого компания может запустить программу выкупа акций в объеме 10 млрд рублей, пишут аналитики телеграм-канала «Блог рынков капитала» Сергей Либин и Артем Вышковский. Buyback может быть запущен после начала торгов для поддержки котировок МКПАО, отмечают в БКС.

По итогам 2024 года, HeadHunter ожидает выручку на уровне не менее 40 млрд рублей, а скорр. EBITDA — не менее 23 млрд рублей, сообщил аналитикам менеджмент.

( Читать дальше )

Акции «ФосАгро» остаются недооцененными. Потенциал роста 39,5% без учета дивидендов

- 17 сентября 2024, 12:04

- |

Аналитики «Финама» подтвердили рейтинг «Покупать» по акциям «ФосАгро» и оставили целевую цену 7 047 руб. Потенциал роста равен 39,5% без учета дивидендов.

С апреля этого года акции показали внушительную коррекцию на 25% вместе со всем рынком. При этом компания представила неплохой отчет за 2К 2024, где отразила высвобождение оборотного капитала, что повлияло на резкий рост свободного денежного потока за этот период. Учитывая рост показателей компании, комфортную долговую нагрузку и потенциальную дивидендную доходность в размере 10% по итогам 2024 года, мы считаем, что «ФосАгро» продолжает оставаться недооцененной относительно аналогов и подтверждаем нашу целевую цену.

При оценке справедливой стоимости акций мы опирались на форвардные мультипликаторы P/E и EV/EBITDA за 2024 г.

| PHOR.ММ | Покупать | |||

| Целевая цена | 7 047 руб. | |||

| Текущая цена | 5 052 руб. | |||

| Потенциал | +39,5% | |||

| ISIN | RU000A0JRKT8 | |||

| Капитализация, млрд руб. | 652,8 | |||

| EV, млрд руб. | ||||

( Читать дальше )

Объём ФНБ в августе сократился. Снижение связано с коррекцией на фондовом рынке и инвестициями, вновь приобретены юаневые облигации

- 17 сентября 2024, 11:02

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за август 2024 г. По состоянию на 1 сентября 2024 г. объём ФНБ составил 12,16₽ трлн или 6,4% ВВП (в июле — 12,27₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 4,85₽ трлн или 2,4% ВВП (в июле — 4,66₽ трлн). Минфин в этом месяце незначительно нарастил свою инвестиционную деятельность, направив ~72,6₽ млрд (в июле — 70,2₽ млрд), из них ~32,7₽ млрд (2,75 млрд юаней) были потрачены на российские корпоративные облигации нормированные в юанях (месяцем ранее 3 млрд юаней). С учётом коррекции на фондовом рынке неликвидная часть продолжает проседать (-300₽ млрд м/м), тогда как рост цены на золото и восстановление юаня улучшили положение ликвидной части (+190₽ млрд м/м), как итог ФНБ сократился на ~110₽ млрд.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 690₽ млрд (в июле — 689,4₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

Какие дивиденды будут интересными, когда ставка пойдёт вниз

- 17 сентября 2024, 10:42

- |

ставка 19%.

вклады, флоатеры, накопительные счета, фонды — 19-22%

ОФЗ уже 15%

при падении ставки, дивиденды, которые будут интересны — всё, что выше ОФЗ, значит 15%

смотрим таблички по предварительным дивидендам, отделяем 15% и выше.

вот эти акции и будут расти.

всё остальное, вряд ли.

но, ОФЗ тоже будут расти.

вот и гонки, которые мы увидим.

гонки за доходностью.

отправная точка — доходность ОФЗ.

имхо

РЫНОК РАСТЕТ! Покупаю дивидендные акции РФ. Еженедельное инвестирование #157

- 17 сентября 2024, 10:28

- |

157 неделя моего инвестирования. Каждую неделю покупаю дивидендные акции компаний моей любимой Российской Федерации несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, пока вниз, но то, что он пойдет вправо, могу сказать с уверенностью.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Мой портфель (ТОП-3 акции)

- Сбербанк-п – 279 310 руб (18,4%)

- Лукойл – 204 615 руб (13,5%)

- Газпром нефть – 194 877 (12,9%)

( Читать дальше )

💎 Алроса. Есть ли идея в добытчике алмазов?

- 17 сентября 2024, 09:57

- |

В сегодняшнем обзоре коснемся алмазодобывающей отрасли и её ключевого представителя в лице Алросы, которая является крупнейшей алмазодобывающей компанией, а также мировым лидером по объему добычи и запасов алмазов. Взглянем на финансовые результаты по итогам I полугодия 2024 года:

— Выручка: 179,4 млрд руб (-4,6% г/г)

— Операционная прибыль: 67,9 млрд руб (-25% г/г)

— Чистая прибыль: 36,6 млрд руб (-35% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 Первое полугодие 2024 года ознаменовалось для компании снижением по ключевым финансовым показателям. В частности выручка и операционная прибыль показали отрицательную динамику, что обусловлено ростом себестоимости продукции на 14% — до 114 млрд руб. Это в свою очередь сказалось на снижении показателя чистой прибыли на 25% год к году.

📈 При этом рост капитальных затрат продолжается. На 30 июня 2024 года сумма контрактных обязательств Алросы по капитальным вложениям составила 37,1 млрд руб. (против 21,7 млрд руб на конец 2023 года). Из последнего известно, что Алроса планирует вложить порядка 24 млрд рублей в проект по освоению месторождения на Колыме (реализация до 2030 года).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал