ДКП

Рост доходностей ОФЗ на этой неделе продолжится - Промсвязьбанк

- 04 декабря 2023, 11:07

- |

На текущей неделе при отсутствии поддержки со стороны рубля давление на котировки классических госбумаг сохранится, а спрос на аукционе Минфина, вероятно, снизится. Также на текущей неделе не исключаем заявлений представителей ЦБ в преддверии заседания 15 декабря и «недели тишины» со следующего понедельника.

На фоне роста рисков повышения ставки в декабре стратегия сохранения доли флоатеров в портфеле более 50% себя оправдывает – корпоративные выпуски на горизонте 4-5 месяцев обеспечат доходность 16%-17% (при повышении ставки доходность еще вырастит). Наращивание доли корпоративных бумаг с фиксированной ставок в расчете на ослабление ДКП в 2024 году, на наш взгляд, лучше отложить до итогов заседания ЦБ.Грицкевич Дмитрий

( Читать дальше )

- комментировать

- Комментарии ( 0 )

О перспективах индекса Мосбиржи и о докладе ЦБ РФ

- 03 декабря 2023, 17:58

- |

О перспективах индекса Мосбиржи

Ну что же, начну с того, что сниму розовые очки: ни ожидания дня инвестора в Сбере (06.12), ни закрытие реестра Лукойла (17.12), ни соглашения ОПЕК по сокращению добычи нефти нашему рынку на прошедшей неделе не помогли (( Ломались фигуры в голубых фишках: и в Транснефти, и в префах Сургута. А это признак медвежьего рынка. Признаем это как факт! А признав, станем адекватны той реальности, в которой мы оказались. Так наши решения будут скорее верными, нежели ошибочными.

Рынок оказался слабым, рынок снижался. И уж раз в середине декабря нас ждет еще и повышение ключевой ставки, то его снижение продолжится. Но снижение не бывает без откатов. Сейчас индекс практически достиг нижней границы нисходящего канала, а на уровне 3125 есть поддержка. При этом сильного трендового движения вниз сейчас не наблюдается, а происходит скорее сползание. RSI на днях достиг 33, т.е. мы в состоянии перепроданности. В нем, конечно, можно находиться еще какое-то время, но дальше скорее вверх, чем вниз. Так что где-то на уровне 3125 ожидаю разворот вверх. Но это будет именно отскок, так что лонговать его — значит играть против тренда. Думаю, что завершится этот отскок где-то на 3180-3190 по индексу. А дальше — снова вниз.

( Читать дальше )

Рубль вскоре вернётся в диапазон 85–90 за доллар - Промсвязьбанк

- 01 декабря 2023, 18:33

- |

Причём жёсткость денежно-кредитных условий может усилиться:

— продолжит нарастать влияние реализованного повышения ключевой ставки;

— высоковероятно дополнительное повышение ставки;

— может усилиться структурный дефицит ликвидности в банковской системе, в том числе на фоне ожидаемого более умеренного дефицита бюджета.

Валютный контроль обеспечивает достаточность предложения иностранной валюты на рынке, а жёсткая ДКП в условиях достигнутой курсовой стабилизации повышает интерес к рублёвым активам. Это позволяет рассчитывать на приближение рубля к расчётному равновесному уровню: по нашим оценкам, в моменте ~85 руб. за доллар.

( Читать дальше )

Расширены ли кредитные спреды в корпоративном сегменте? - Финам

- 30 ноября 2023, 17:08

- |

Следствием того, что рынок ОФЗ верит в более быстрое снижение ключевой ставки в 2024 году, чем сейчас предполагает Банк России, стало стремительное восстановление кредитных спредов корпоративных рублевых облигаций. Интересно заметить, что сами корпоративные индексы отнюдь не претерпевают какого-то обвального снижения, и расширение корпоративных спредов происходит в основном благодаря позитиву на рынке госдолга (падению доходностей ОФЗ).

( Читать дальше )

Почему падает Сбер? - Ингосстрах-Инвестиции

- 28 ноября 2023, 16:54

- |

Возможно, инвесторы видят риски дальнейшего ухудшения финансовых показателей Сбера. Однако, вероятней всего, падение котировок связано с локальной коррекцией после достижения акциями Сбера максимумов с января 2022 года. Очередным триггером для роста котировок Сбера может стать любая позитивная информация, озвученная на предстоящем дне инвестора (6 декабря 2023).Аутлев Артем

УК «Ингосстрах-Инвестиции»

На чем вчера был пролив по индексу

- 27 ноября 2023, 23:16

- |

Всё же склоняюсь к мысли, что пролив был связан с высказыванием президента об «осторожности с мягкой ДКП». Ведь «якобы банкротство СПБ Биржи» еще утром обсуждалось в телеге… Если так, то рынок нервный и тонкий… Одна фраза — и все побежали продавать… Сбер аж на 2% снижался. Вот и держи тут позиции😕 Возникает желание взять свой профит и убежать😊

Но не всё так плохо. Эмоции немного улеглись, акции немного отскочили — торгуем дальше, одним словом 👌 Сбер, кстати, удержался в рамках растущего канала на дневке — как раз отскочил от средней линии боллинджера. А индекс закрылся выше 3190, что тоже гуд😉 Так что живём! Лишь бы нового негатива не получить..

Среди бумаг огорчил iПозитив — клинышек там неслучайно рисовался. Отвалилась бумага от 2150 и ушла ниже, пришлось отстопиться. А поскольку 30 ноября див. отсечка, то скорей всего расти будем уже после див. гэпа. Так что я пока в стороне постою. И у Транснефти выход из вымпела снова откладывается😕 В который уж раз? Но тут держу позу, оснований для закрытия пока нет.

( Читать дальше )

Цели ДКП будут достигнуты. Про инсайды, президента и ближайшие перспективы мягкой политики ДКП

- 27 ноября 2023, 21:23

- |

• Инсайд (от англ inside — внутри) — используется для обозначения информации для внутреннего пользования. В компании или государстве.

• Инсайдер — член какой-либо группы людей, имеющей доступ к информации, недоступной широкой публике.

Теперь к делу.

Всегда забавляет, как многие хотят получать инсайды от инсайдеров. Читают для этого анонимные ТГ каналы, от ФСБшников / ТОПов МосБиржи / Трейдра со связями и т.д., нужное подчеркнуть. А вот на реальных инсайдеров не обращают внимания, даже когда они прямо выдают ключевую информацию.

Было бы наверно замечательно узнать что было на встрече допустим главы крупного банка и президента. Так мы и можем это узнать. Сегодня со встречи Президента с главой ВТБ Костиным.

А.Костин:

"… в следующем году всё-таки мы ожидаем снижение роста банковского сектора и наших доходов, потому что ЦБ принял антиинфляционные меры"

Что тут говорит инсайдер от Банковского сектора? То что мы пока не увидели в будущих отчётах.

( Читать дальше )

Путин о перспективах смягчения ДКП Банка России в будущем: "Нужно быть очень аккуратными с этой мягкостью"

- 27 ноября 2023, 13:42

- |

tass.ru/ekonomika/19388779

Необходимо с осторожностью относиться к длинным облигациям с фиксированным купоном - Промсвязьбанк

- 17 ноября 2023, 11:38

- |

На рынке сохраняются ожидания по снижению ключевой ставки в середине следующего года, так как жесткая ДКП должна затормозить инфляцию. Однако пока инфляционный импульс все еще остается сильным – по недельным данным (на 14 ноября) уровень годовой инфляции уже превысил 7%, и к концу года ждем 7,6-7,7%, что снова выше прогноза ЦБ (7-7,5% на конец года). Инфляционные ожидания населения в ноябре также выросли — до 12,2% с 11,2% в октябре. Данная статистика указывает на рост вероятности дополнительного повышения ключевой ставки в декабре или более длительного ее удержания на текущем уровне.

Таким образом, по-прежнему рекомендуем с осторожностью относиться к длинным облигациям с фиксированным купоном (рассматриваем возможность покупки корпоративных бумаг не длиннее 3 лет), сохраняя долю флоатеров в портфеле более 50%.Грицкевич Дмитрий

( Читать дальше )

Флоатеры - есть еще порох в пороховницах - Финам

- 16 ноября 2023, 12:41

- |

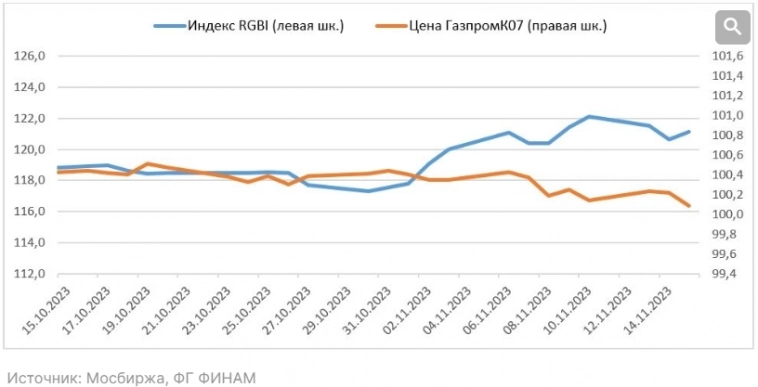

Индекс RGBI и флоатер ГазпромК07

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал