ДОХОД

"Доллар. Рубль. Евро" - прогноз курса, стратегия и тактика успешной торговли на 11 декабря 2018 года

- 11 декабря 2018, 00:58

- |

Концентрат на 11 декабря 2018 года

1. Фьючерс на #долларрубль (#Si-12.18)

Позиция: лонг 5/10

Ключевой уровень поддержки: 65638

Отложенные ордера:

Sell_Limit:

1/10 позиции – 67514

1/10 позиции – 67154

Buy_Limit:

1/10 позиции – 66022

1/10 позиции – 65816

https://www.tradingview.com/x/9jodiEYv/

2. Долларрубль спот (#USDRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 65,17

Отложенные ордера:

Sell_Limit:

1/10 позиции – 67,41

1/10 позиции – 67,05

#Buy_Limit:

1/10 позиции – 65,93

1/10 позиции — 65,72

https://www.tradingview.com/x/RIRn8xsJ/

3. Фьючерс на #еврорубль (#Eu-12.18)

Позиция: лонг 3/10

Ключевой уровень поддержки: 74969

Отложенные ордера:

#Sell_Limit:

1/10 позиции — 76614

1/10 позиции – 76393

Buy_Limit:

1/10 позиции – 75407

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Как вложить миллион рублей в ОФЗ?

- 22 ноября 2018, 16:05

- |

Последние несколько лет происходит приток денежных накоплений из банковских вкладов в инструменты с фиксированной доходностью – облигации. Чаще всего, бывшие клиенты банков выбирают альтернативу вкладам по надежности – государственные облигации. Кто – то для этого использует обычный брокерский счёт, кто – то более подкованный, такой инструмент как ИИС.

Почему так происходит?

Последние 4 года ознаменовали себя нестабильностью банковской отрасли (кроме, конечно же, государственных банков). От 50 до 100 банков лишают лицензии каждый год, огромный приток клиентов в ТОПовые государственные банки, несправедливое возмещение от Агентства Страхования Вкладов, вопросы по переводам перед отзывом лицензии, забалансовые вклады и многое другое, не позволяют полноценно доверять банковской системе. На фоне этого, вложения в ОФЗ (облигации федерального займа) выглядят невероятно интересно.

( Читать дальше )

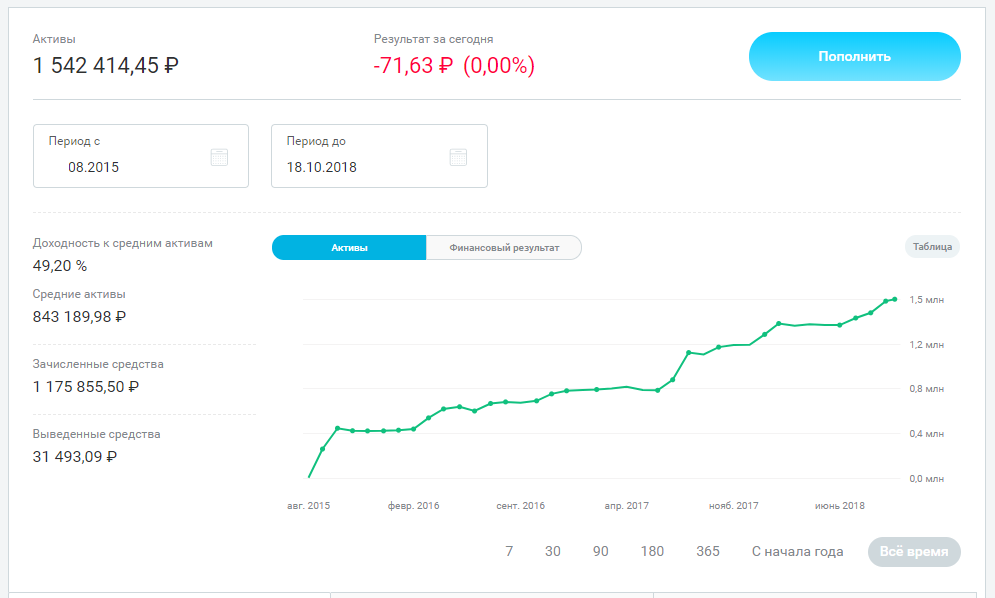

Результаты портфеля FinanceMarker за 3 года

- 20 ноября 2018, 10:17

- |

Решил начать публикации в раздел «Портфель» с обзора портфеля FinanceMarker за 3 последних года. Собственно, те кто за нами следит знает, что портфель FinanceMarker — это просто мой реальный портфель ценных бумаг на фондовом рынке, который я веду на основе стоимостного подхода, осуществляемого с помощью FinanceMarker.ru

Итоги инвестирования за 3 года.Не буду разводить много слов, поэтому сразу к делу, выводы будут потом.

( Читать дальше )

Аналитика EUR/USD + GBP/USD

- 30 октября 2018, 22:52

- |

Всем доброго Вечера!

Пара EUR/USD достигла прогнозируемых ранее новых минимумах и с началом понедельника находится в узком диапазоне, консолидируясь вблизи линии сопротивления нисходящего тренда. Пара находится ниже линии скользящей средней МА200 и нацелена на движение вниз по тренду.

Пара GBP/USD в настоящее время находится в верхней части нисходящего тренда и склонна к дальнейшему снижению. Исходя из этого, рекомендуется входить в рынок на продажу пары, с ближней целью на прибыль в районе уровня 1,2780.

Всем успешных торгов!

Телеграм канал:

http://consulfinance.ru/telegram.html

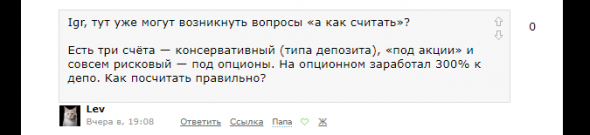

Считая доходность...

- 23 октября 2018, 15:15

- |

Здравствуйте. Сегодняшний пост навеян вот этим комментарием от Lev

Как считать доходность, когда у вас несколько или даже много счетов. И кстати это частая тема на смарте, когда кто ни будь пишет о каких-то доходностях, в комментах ему задают вопрос о рисках и торговле на все плечи, а получают ответ по типу «да это мой не основной счет» и т.п.

( Читать дальше )

Сравнение инвестиционных идей брокеров 2018г

- 02 октября 2018, 16:30

- |

В январе решил записать рекомендации брокеров по акциям на 2018 год, и на выходных посчитал результаты 09.012018. — 28.09.18. Расчеты делал, исходя из покупки каждого эмитента на 100.000 рублей 9 января 2018 года.

4 Место.

ИК ДОХОД предложила 20 эмитентов:

Распадская, Аэрофлот, Новатэк, Башнефть-П, Алроса, МТС, Лента, Лукойл, Сбербанк, Газпром, ГазпромНефть, Полюс, ЭнелРоссия, БСП, НКНХ, КазаньОргСинтез, ОГК-2, Россети, Протек, Мостотрест.

Общая доходность портфеля по рекомендациям ИК ДОХОД без учета дивидендов на конец сентября составила 4,78%, с дивидендами 8,55%

3 Место

Открытие предложило к покупке 12 эмитентов:

Распадская, Мечел Ап, Русал, Ленэнерго-П, Новатэк, Башнефть-п, МТС, Северсталь, ГлобалТранс, БСП, ТГК-1, Медикал Групп

Общая доходность портфеля Открытия за счет курсовой разницы составила 3,63%, с учетом дивидендов 8,98%

2 Место — Серебро.

АТОН предложил 9 эмитентов в конце 17 года:

Русал, Алроса, Лукойл, Сбербанк, Яндекс, Газпром, ТМК, Газпромнефть, Полюс

( Читать дальше )

При каком доходе я бы не занимался/занималась рынком?

- 01 сентября 2018, 10:05

- |

При каком доходе я бы не занимался/занималась рынком?

ДОХОДЫ НАСЕЛЕНИЯ РОССИИ

- 30 августа 2018, 09:41

- |

Я уверен, что нормальный рост экономики страны не может происходит без роста реальных доходов населения в ней. Если мы видим рост ВВП или схожих макроэкономических показателей без соответствующего роста доходов населения, то только вопрос времени – когда страна столкнется с экономическим кризисом. При этом кризис необязательно выражен падением, он может быть стагнацией, что лично на мой взгляд хуже.

Не могу не отметить тот факт, что заявления официальных властей в России часто расходятся с данными, которые опубликованы на сайте Федеральной службы государственной статистики (ФСГС — www.gks.ru).

Конечно, в номинальном Выражение показатели обычно растут, поскольку в противном случае дела совсем плохи, и возможно нужно тушить свет и запасаться патронами. На графике 1, мы видим неплохой рост данных показателей данных показателей. Так, например, за период 10 лет ВВП России вырос в 2,9 раза (на 190%), а среднедушевые доходы населения (СДН) в 2,8 раза (на 180%). (Для справки за 5 лет ВВП – в 1,32 раза; СДН – в 1,25).

График 1

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал