Дефолт

Дмитрий Анатольевич – «технический премьер» при Эльвире Сахипзадоване, не? (кто тут личинка?)

- 23 июня 2018, 11:00

- |

Отступление из биологии: «Многие паразиты просто живут за счёт своих хозяев, в то время как другие решают, когда их хозяева должны умереть», https://yandex.ru/images/search?text=%D0%BB%D0%B8%D1%87%D0%B8%D0%BD%D0%BA%D0%B0%20%D0%B2%D1%8B%D1%80%D0%B0%D1%81%D1%82%D0%B0%D0%B5%D1%82%20%D0%B7%D0%B0%20%D1%81%D1%87%D0%B5%D1%82%20%D0%BF%D0%BE%D0%B5%D0%B4%D0%B0%D0%BD%D0%B8%D1%8F%20%D1%82%D0%B5%D0%BB%D0%B0%20%D1%80%D0%BE%D0%B4%D0%B8%D1%82%D0%B5%D0%BB%D0%B5%D0%B9&img_url=https%3A%2F%2Fi.ytimg.com%2Fvi%2Fugaz03-W2yM%2F0.jpg&pos=14&rpt=simage, http://www.publy.ru/post/3021

Подумав, я решил, что это – наиболее логичное объяснение «пенсионной реформы». Ибо идефикс «ЦБ РФ им. Набиуллиной Э.С.» – сдерживание инфляции любой ценой.

Словом, сообщая в прошлом году (17 декабря 2017, 14:15), что «роль и значение ЦБ в целом и Эльвиры Сахипзадовны лично, делаются более интригующими

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

Дефолтные облигации О1 Груп Финанс тов. Минца

- 21 мая 2018, 11:58

- |

Пару часов назад вышла следющая новость:

ООО «О1 Груп Финанс» (SPV-компания O1 Group) установило ставку 5-го купона биржевых облигаций серии 001Р-02 объемом 3 млрд рублей в размере 9,75% годовых, говорится в сообщении компании.

Размер выплаты по купону на одну облигацию составит 24,30 рубля.

«О1 Груп Финанс» разместило бонды серии 001P-02 в мае 2017 года. Ставка 1-го купона установлена в размере 11,75% годовых. Ставки 2-4-го купонов определяются как ключевая ставка ЦБ, действующая за 10 календарных дней до начала очередного купонного периода, + 2,5% годовых. Срок обращения бумаг — 10 лет, номинал — 1 тыс. рублей. По выпуску предусмотрена выплата квартальных купонов, а также оферта с исполнением 29 мая 2018 года.

Отсюда http://www.finmarket.ru/news/4776408

Собственно вопрос к разбирающимся в теме, 4-й купон не выплатили, но установили срок выплаты 5-го, а за 4-й, при наличии денег, платить обязаны?

Как совершить сделку с облигациями Домашние деньги

- 17 мая 2018, 10:41

- |

Сегодня приказом биржи Биржевые облигации серии БО-001Р-01 ООО Микрофинансовая компания «Домашние деньги» переведены в дефолтные.

Соответственно стакан стоит пустой. Но это не значит, что сделку нельзя совершить, просто стакан теперь открывается по-другому.

Чтобы открыть стакан необходимо в окне «Поиск инструмента» в квике набрать «домашние деньги», выбрать бумагу и открыть стакан.

Минц банкротится - О1 Груп Финанс дефолт

- 06 мая 2018, 11:30

- |

«О1 Груп Финанс» допустила техдефолт по выплате 4-го купона биржевых облигаций серии 001P-01 (регистрационный номер — 4B02-01-00326-R-001P), объем выпуска — 14 млрд рублей, говорится в сообщении компании.

В качестве причины неисполнения эмитентом соответствующего обязательства в сообщении указывается «отсутствие на расчетном счете эмитента денежных средств в необходимом для исполнения обязательств размере». Общий размер процентов по четвертому купонному периоду (с 1 февраля по 3 мая 2018 года) — 357,7 млн рублей.

8 мая по данному выпуску предусмотрена оферта. 3 мая компания установила ставку 5-го купона биржевых облигаций серии 001P-01 в размере 9,75% годовых.

Эмитент до последнего момента не мог найти агента по оферте. 28 апреля компания «Лигал Кэпитал Инвестор Сервисез» (дада та самая контора), представитель владельцев облигаций, распространила сообщение о том, что О1 до сих пор не нашла агента по оферте. Однако сразу после этого вышло сообщение, что агентом выступит ИК «Церих».

( Читать дальше )

Финансовая свобода. Наталья Смирнова. Ferrein Talks. Часть 2 (Займы МФО, p2p-кредитование, кредиты бизнесу, акции investfunds NASDAQ Finviz.com, ETF на IPO)

- 25 апреля 2018, 07:22

- |

Финансовая свобода. Наталья Смирнова (Natalia Smirnova). Ferrein Talks. Часть 2 https://bit.ly/2Hp5ONZ

Осторожнее с компанией Домашние деньги (возможен дефолт)

p2p-кредитование (кореш-корешу) Заqмы, кредиту бизнесу (StartTrack от 20% годовых) Альфа Поток -сейчас 12% годовых. Ожидается их регулирование летом 2018-го

Акции

Выбираем дивидентные акции .RU NASDAQ.com (до 13% годовых в долларах)

Finviz.com цветовое обозначение лучше/хуже рынка

( Читать дальше )

Новая нормальность в действии — еще одна корреляция разрушена?

- 20 марта 2018, 17:22

- |

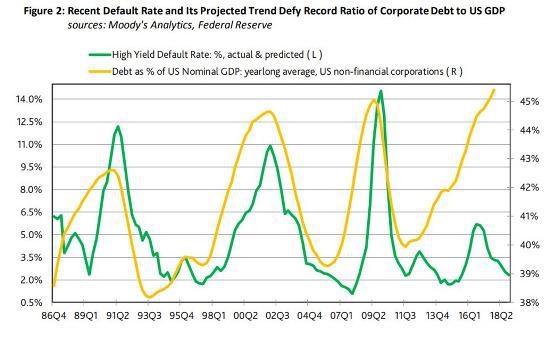

Речь идет о взаимосвязи величины корпоративного долга и величины корпоративных дефолтов в США. Наткнулся на интересную статью в которой приведена корреляция между этими двумя показателями (здесь полный перевод на русский). Исторически, рост корпоративного долга приводил к увеличению частоты корпоративных дефолтов, т.к. росла кредитная нагрузка на компании. Однако, начиная с 2012 года эта взаимосвязь перестала работать, при этом корпоративный долг уже превысил уровни 2008 года (в % от номинального ВВП):

В публикации пытаются объяснять этот феномен ростом глобализации, в рамках которой долг корпораций США надо рассматривать в отношении к мировому, а не локальному ВВП, а также ростом величины долларовой наличности на счетах корпораций (в последнее десятилетие это было характерно для ряда крупных компаний). Но наиболее правдоподобный вариант заключается в том, что ФРС и другие центробанки предоставляли слишком большой поток ликвидности на внешние рынки в последние годы — подавляя процессы «естественного отбора» на свободном рынке и спонсируя дешевые займы для неэффективных предприятий.

( Читать дальше )

ПАО "Сибирский Гостинец" Новый Дефолт по USD бондам

- 21 февраля 2018, 21:15

- |

ПАО «Сибирский гостинец» допустило техдефолт, не выплатив 1-й купон облигаций серии БО-002Р-01 на сумму $101,656 тыс., говорится в сообщении эмитента.

Причиной невыплаты послужило «кратковременное отсутствие денежной ликвидности».

Компания в ноябре 2017 года разместила выпуск БО-002Р-01 на $2 млн 485,5 тыс. по ставке 1-го купона 8,2% годовых. Ставки 2-6-го купонов приравнены к ставке 1-го купона. Купонный доход на одну облигацию составляет $4,09.

Как сообщалось, 12 февраля на собрании, владельцы облигаций компании серии БО-001Р-01 одобрили предложение компании по реструктуризации долга.

В частности, владельцы облигаций отказались от права требовать досрочного погашения бумаг в случае возникновения у них такого права, а также согласились внести изменения в решения о выпуске.

Также облигационеры согласились на заключение от их имени соглашения о прекращении обязательств по бондам предоставлением новации и утвердили условия указанного соглашения.

( Читать дальше )

Фондовый рынок Китая падает

- 31 января 2018, 14:34

- |

Котировки индексов за прошедшие два дня упали от 1 до 3 процентов. Это обстоятельство не может не настораживать экспертов. Достаточно вспомнить, как падение фондовых рынков Юго-Восточной Азии в 1997–1997 годах серьёзно обрушило нефтяные котировки что привело к дефолту в России 17 августа 1998 года.

Ухудшение происходит несмотря на усилия правительства КНР по стабилизации цен. Для этой цели, по видимому, впервые были использованы валютные резервы страны. Китайский пакет государственных облигаций США снизился до 1,19 триллионов долларов — это самая низкая отметка с ноября 2012 года. Конечно, руководство страны не будет смотреть со стороны на сдувание фондового рынка. Можно не сомневаться, что оно будет приняты любые меры, в том числе и административного характера. Вопрос заключается только в их эффективности.

www.oblgazeta.ru/economics/36905/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал