Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Бумаги Мосбиржи могут выглядеть лучше рынка на дивидендной идее - Русс-Инвест

- 06 марта 2019, 18:54

- |

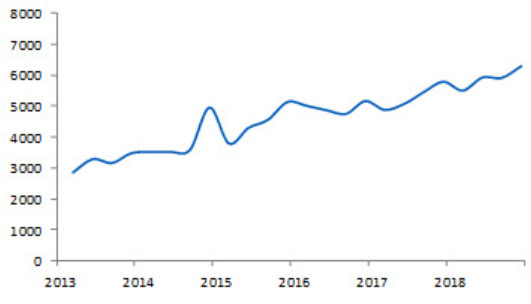

Из корпоративных отчетов сегодня стоит отметить отчетность ПАО «Московская Биржа» по МСФО за 4 кв. и 2018г. Ранее была представлена отчетность по итогам биржевых торгов за февраль, которая показала снижение отдельных показателей. Так, общие объемы торгов упал на 6,5% к февралю 2018г., а объемы торгов на фондовом рынке снизились на 22% в годовом выражении. В то же время финансовые показатели за 4 кв. и весь 2018г. оказались достойными.

Чистая прибыль за квартал составила 5,46 млрд. руб., что на 13,5% больше, чем годом ранее. Биржа сумела ограничить рост операционных расходов, который составил за год 7,6% и 7,8% за квартал в годовом выражении. В результате — чистая прибыль оказалась выше рыночных консенсус-прогнозов почти на 10%. Годовая чистая прибыль оказалась на 2,6% меньше, чем в 2017г. и составила 19,7 млрд. руб. после публикации сравнительно удачных финансовых результатов основная интрига заключается в размере уровня дивидендных выплат.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Московская биржа - хорошие рекомендации при плохой игре.

- 06 марта 2019, 18:41

- |

Штучно выбранные показатели сейчас хвалят (рост комиссионных доходов +11,5%, рентабельность составила 72%, малый рост операционных расходов +7,6%), а мне бросилось в глаза:

Операционные доходы выросли до 39,901 млрд руб, мизерные +3,5% при такой-то волатильности?!

Чистая прибыль снизилась до 19,72 млрд. руб, -2,64%! Безобразие, это ведь не банковская деятельность!

Базовая прибыль на акцию снизилась до 8,76 руб, -2,88%!

Разводненная прибыль на акцию снизилась до 8,74 руб, -2,67%!

Раз уж Московская биржа распустила по судебному иску резервы на 655 млн. руб. могла бы, учитывая невыплату промежуточных дивидендов рекомендовать и все 8,74 руб на итоговые дивиденды!

Рекомендации везде «Покупать», но из-за того, что на санкциях меньше упадет, чем Сбербанк?! Нравится, что Московская биржа пробует новые продукты, развивается, но… медленно и неэффективно, не говоря уж о нескольких крупных инцидентах!

( Читать дальше )

Акции Московской Биржи сохраняют потенциал роста - Промсвязьбанк

- 06 марта 2019, 18:40

- |

Комиссионные доходы выросли на 11,5%, до рекордного уровня в 23,6 млрд рублей, благодаря росту объема комиссий на всех рынках.

Сегодняшнюю отчетность «Московской Биржи» мы оцениваем позитивно. Рост процентных ставок способствует развороту негативной тенденции к снижению прибыли на акцию. Наш целевой ориентир по акциям Мосбиржи составляет 110 руб/акцию.Поддубский Михаил

ПАО «Промсвязьбанк

Отчетность МСФО Мосбиржи за 4 кв. мы оцениваем позитивно. Сегодня свои корпоративные результаты за 2018 г. в целом и 4 кв. 2018 г. представила „Московская Биржа“. Несмотря на снижение показателей чистой прибыли в годовом выражении (на 2,6%), доходы бизнеса демонстрируют тенденцию к росту (+3,5%), а ядро бизнеса – комиссионные доходы — и вовсе выросли за год на 11,5%.

Вторая важная составляющая выручки – процентные доходы в 2018 г. снизились на 7,1%, но подобное снижение объясняется прежде всего более низким на горизонте года уровнем процентных ставок. Если оценить процентные доходы за 4 кв. 2018 г. к 4 кв. 2017 г., то здесь снижение составляет всего 1,6%.

( Читать дальше )

Лукойл — компания для акционеров

- 06 марта 2019, 18:00

- |

Результаты компании оказались лучше ожиданий. Финпоказатели в основном обусловлены ростом цен на углеводороды, девальвацией российского рубля и увеличением объёмов добычи и объемов реализации газа. Также на финансовые результаты оказали положительное влияние растущие цены на бензин и авиационное топливо.

( Читать дальше )

Транснефть - объем дивидендов за 2018 год будет зависеть от инвестпрограммы - Козак

- 06 марта 2019, 17:53

- |

Размер выплат будет зависеть от инвестиционной программы компании.

вице-премьер РФ Дмитрий Козак, отвечая на вопрос о том, какой объем направят на дивиденды — 25% или 50%.:

«Все зависит от инвестиционной программы»

Дивиденды «Транснефти» за 2017 год составили 54,9 млрд рублей (около 30% от чистой прибыли по МСФО).

https://tass.ru/ekonomika/6193336

Московская биржа - набсовет рекомендовал дивиденды за 2018 год в размере 7,7 рубля на одну акцию

- 06 марта 2019, 16:48

- |

Наблюдательный совет Московской биржи на заседании 6 марта 2019 года принял решение о проведении годового общего собрания акционеров 25 апреля 2019 года.

Дата составления списка лиц, имеющих право на участие в годовом собрании акционеров, – 2 апреля 2019 года.

Наблюдательный совет принял предварительное решение рекомендовать акционерам утвердить выплату дивидендов за 2018 год в размере 7,7 рубля на одну акцию и установить 14 мая 2019 года датой, на которую определяются лица, имеющие право на получение дивидендов.

Таким образом, на выплату дивидендов рекомендуется направить 17,5 млрд рублей, что составляет 89% чистой прибыли Московской биржи по МСФО за 2018 год.

https://www.moex.com/n22822/?nt=106

Интер РАО остается перспективной долгосрочной идеей в секторе генерации - Пермская фондовая компания

- 06 марта 2019, 14:07

- |

Представленные результаты можно назвать позитивными. Выручка увеличилась на 10,7%, чистая прибыль на 31,1%, EBITDA на 24,2%. Совокупные активы компании увеличились на 14%, свободный денежный поток вырос на 31,9%. При этом капитальные расходы уменьшились на 18,2%. Главными драйверами роста финансовых показателей можно выделить улучшения в сегментах сбыта и генерации. Размер сбытовой надбавки увеличился на 7,9%, а объем полезного отпуска электроэнергии на 4,3%.

Также стоит отметить рост клиентской базы на 4,4% и отпуска теплоэнергии на 4,4%. В то же время выработка электроэнергии снизилась на 1,7% в связи с оптимизацией состава включенного генерирующего оборудования.

( Читать дальше )

Продолжение buyback Лукойла создаст дополнительный спрос на акции - Invest Heroes

- 06 марта 2019, 13:40

- |

Если вкратце, то ожидается рост дивидендных выплат и новая программа обратного выкупа акций. Но обо всем по порядку.

В целом, менеджмент сосредоточен на создании стоимости для акционеров.

Планируется вкладывать средства в добычу высокомаржинальной нефти. Доля высокомаржинальной нефти в общей добыче в 2017 году составила 21%, в 2018 году этот показатель составил 26%, планируется рост доли высокомаржинальной нефти до 35% к 2027 году

Таргет по контролируемым издержкам: исторические показатели изменения drilling costs, lifting costs & construction costs с 2017 по 2018 год составили -5%, -2% и 0% соответственно, с учетом инфляции. Менеджмент планирует сохранять данные показатели на текущих уровнях (flat).

Эффект от налога на добавленные доходы (profit based taxes/НДД): налог позволит оптимизировать добычу углеводородов в нерентабельных или низкорентабельных месторождениях и за счет этого нарастить добычу нефти в 2х раз к 2027 году (+98 млн барр.)

( Читать дальше )

Главный вопрос для акционеров Мосбиржи - дивиденды за 2018 год - Финам

- 06 марта 2019, 13:22

- |

Прибыль акционеров снизилась на 2,7% до 19,7 млрд руб. в основном за счет отрицательной переоценки активов и создания резерва на сумму 1,1 млрд руб, связанного с дефолтом одного из участников. Без учета резерва прибыль показала рост на 1,5% до 20,6 млрд руб. Комиссии выросли на 11,5% в 2018 году в основном за счет денежного, фондового и срочного рынков. Объемы торгов в 2018 году снизились на 3% до 861 трлн руб, но в 4К18 динамика стала положительной (+4% г/г) после снижения четыре квартала подряд.

Результаты оказались в рамках наших ожиданий, главным вопросом сейчас для инвесторов остается выплата дивидендов за прошлый год. Осенью эмитент неожиданно отменил выплату промежуточных дивидендов из-за риска санкций, что вызвало снижение котировок и переоценку ожиданий по будущим выплатам. По итогам этого года мы ожидаем увидеть снижение выплат на фоне меньшей нормы выплат (по результатам 2017 года биржа направила на дивиденды около 90% прибыли при минимально требуемом 55%). Возможно, менеджмент даст прогнозы относительно дивидендов на конференц-колле.Малых Наталия

ГК «ФИНАМ»

Дивидендная доходность Аэрофлота ожидается на уровне 2,7% - Промсвязьбанк

- 06 марта 2019, 13:09

- |

Совет директоров Аэрофлота планирует определить размер дивидендов за 2018 год в апреле-мае, заявил замгендиректора по коммерции и финансам компании Андрей Чиханчин в ходе телефонной конференции для инвесторов во вторник. «Размер дивидендов будет определен советом директоров в апреле-мае и утвержден на годовом собрании акционеров», — сказал А.Чиханчин, отвечая на соответствующий вопрос аналитика.

Последние несколько лет Аэрофлот направляет на выплаты дивидендов 50% от чистой прибыли. С высокой вероятностью данная тенденция будет продолжена и в отношении выплат за 2018 год. Напомним, что чистая прибыль группы Аэрофлот в 2018 году упала на 75% по сравнению с показателем 2017 года, до 5,7 млрд руб. Т.е. акционеры могут рассчитывать на 2,85 млрд руб., что составляет 2,7% от текущей капитализации Аэрофлота.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал