Дмитрий Новиков

Опционы для Гениев (способы ДХ)

- 05 февраля 2018, 18:27

- |

Речь пойдет о дельта нейтральных стратегиях. Если вы решили запустить такую стратегию, то можно смело закрывать график БА. Вас больше не интересует где там цена, куда она идет. Но задача при этом не упрощается. Вы открываете график волатильности опциона и начинаете торговать его. Как это делать, тема другая. А пока мы посмотрим, что значит дельта нейтральная стратегия и как эту дельту обнулить.

Вы продали два опциона на ЦС или рядом с волой 20. Дельта -1, если это колы. Автоматически вы покупаете один фьючерс и дельта становиться 0. Теперь возникает вопрос. Когда, снова ровнять дельту? Ну с двумя опционами все понятно. Там дельту ровняют на экспари. Поэтому надо брать 100 опционов, тогда мы возьмем 50 фьючей и будем их открывать закрывать через каждые сто рублей. При этом шаг цены на скорость пули влиять не будет. Что мы дельту от 1 к нулю приводить будем, что от 5, что от 10. Тут главное, что бы ваш ДХ не распилил наш временной распад (тету). Сам ДХ мы можем брать от волатильности опциона. Но я бы рекомендовал чуть выше. Это от стратегии зависит, и потом мы это разберем. Теперь цена у нас ходит туда и сюда, и вы помните, как это было в сетке. Купили, сработал стоп и т.д. Мы же ждем изменения волатильности. Как только вола падает на 19% мы откупаем свои опционы. Когда и как она упадет смотрим на графике волатильности опциона. И это способ номер один.

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 53 )

Опционы для Гениев (Покупка/Продажа волатилности)

- 28 января 2018, 14:58

- |

Я немного задержался с топиком.

Пока мы далеко не убежали от стреддла, давайте поймем, что такое покупка/продажа волатильности. Здесь есть тонкости. О которых я писал в предыдущем топике. https://smart-lab.ru/blog/432731.php . Начнем с того как мы измеряем эту волатильность. HV или историческая волатильность измеряется как среднеквадратичное. Тут как все гениальное, а мы тут Гении, просто. Берется свеча, возводится в квадрат и извлекается квадратный корень. Ну и из 20 или из 100 таких значений получается среднее. Все эти квадраты нужны, что бы получить положительное число. Так как цена может пойти как в плюс так и в минус мы просто получаем модуль числа, что бы оперировать только положительными числами. Так что пусть эти преобразования вас не пугают. Усредняем мы тоже по привычки. Мы же через машки, среднюю цену БА, тоже усредняем. Таким образом, мы получаем некоторый прогноз. Допустим, что мы будем рассматривать только одну свечу, без усреднения.

За одну неделю цена проходит 5п. при цене 100. Понятно, что это пять процентов. Если делать еще точнее, то надо вспомнить про логарифм. Цена была 100 а стала 105. ln(105/100) или по правилам логарифмов ln(105)-ln(100). Это 4,88%. Отсюда название логнормального распределения. В общем, это одно и то же если вы не торгуете миллиардами лотов. Просто логарифм учитывает, что действия происходят в течении недели. Но не это главное.

( Читать дальше )

Опционы для Гениев (стреддлы и стренглы)

- 04 декабря 2017, 17:42

- |

Подходим к опционным стратегиям. Но для этого, еще раз, рассмотрим стратегию самого опциона. Делая статьи для Гениев, я подразумеваю, что эти люди когда ни будь торговали и видели биржевые графики. Поэтому мы и будем от них отталкиваться. Все вы играли в мартингейл. По крайней мере, слышали, что есть такие роботы, которые работают, работают, и вдруг весь депо сливают, пока вы за чаем ходили. Так вот тут есть один секрет. Роботы ни когда не сливают, сливают люди, которые их неправильно запрограммировали. Давайте посмотрим, как программирует мартингейт опцион. Первое что он делает, вернее это делает биржа, рассчитывает, сколько денег вам надо, что бы вообще в эту игру играть. То есть определяет требуемое ГО. Говорят там система запутанная, но если на пальцах то все просто. Есть такой показатель VaR. Это три стандартных отклонения при текущей волатильности за 5-10 дней. Считается, что за день не как цена это не пройдет. Ну а если пройдет, то просто торги останавливают. Поэтому, если вы продали опцион или опционы, то убыток на 3 симгах самой глубокой ноги и будет ваше ГО. И если вы продали 10 путов, то за 10 колов у вас ГО брать не будут.

( Читать дальше )

Опционы для Гениев (ДХ)

- 30 ноября 2017, 16:47

- |

Один студент жил очень роскошно. Профессор спросил у него, как ему так удается на жалкую стипендию. Студент объяснил, что заключает пари с разными перцами, всегда выигрывает эти пари и получает бабло. «Вот давайте с вами поспорим на штуку, что в воскресенье в 10 утра у вас на жопе выскочит прыщик»,- предложил студент. Ударили по рукам. В воскресенье студент приходит к профессору, а тот уже с утра жопу всю в зеркало рассмотрел. Ну и прыща естественно нет. Но студент не верит, требует доказательств. Профессор снимает штаны. Студент ищет, а нет. Он и к окну профессора подвел, что бы больше света было и лупу достал. А нет. Студент вываливает штуку. «А говорили, что ни когда споры не проигрываете»,- смеётся профессор. Студент посмотрел на профессора и ответил: «Понимаете, профессор, я поспорил со своей группой, что в воскресенье в 10 утра наш профессор будет показывать жопу в окно. И так как событие состоялось, я иду получать свой профит».

Вот такое хеджирование мало вероятных событий.

( Читать дальше )

Опционы для Гениев (экспорт волатильности)

- 22 ноября 2017, 12:18

- |

В одной из своих лекций Кирилл Ильинский рассказывал про экспорт волатильности. В свою бытность он работал толи в ГолдманСаксе, толи в банке каком то (в Альпари точно не работал) и любил от туда Родину. И вот он предложил руководству покупать волатильность в России и продавать ее в штатах. Дело в том, что дески в штатах работают немного на опережение и по всякому поводу задирают волатильность. А дески в России, тогда под управлением Калинковича, ведут себя более взвешено и определяют волатильность по факту. Я не знаю, почему тогда не срослась схема. Возможно, не хватало ликвидности. И если бы даже Каленкович продал свою машину, то этих объемов не хватило бы, что бы заинтересовать Голдмана.

Тем не менее, схема не могла пройти мимо искателей легкой наживы. Так Борис Журавлев опубликовал и даже снял видео про данную стратегию http://www.optionlaboratory.ru/load/video_materialy/opcionnyj_arbitrazh_moskva_chikago/1-1-0-37

Даже на сегодня она имеет право на жизнь. Действительно волатильность RSX выше волатильности РТС. И мы можем продавать ее в штатах, а покупать в России. Таким образом осуществлять экспорт волатильности, причем мимо таможни, что очень радует. А еще мы покупаем за рубли, а продаем за валюту. Любой Газпром об этом мог только мечтать.

( Читать дальше )

Опционы для Гениев (сетка для ловли лудоманов)

- 21 ноября 2017, 15:01

- |

Поймать лудомана очень просто. Надо научить его ставить стопы и убедить открыть счет у брокенгдилинга. Пообещать, что со своей штуки баксов он будет получать три в месяц. И штука ваша. Когда Герчик это понял, то сразу открыл форекс дилингброкен и перестал преподавать.

Переходим к опционам. Что бы вместо нашей сетки построить опционную позицию надо продать колл и пут на центральном страйке. Самые дальние опционы EURUSD через 293 дня. Это чуть меньше года, но близко к нашему расчету. Если я продам по 12 опционов, то это на 85 тысяч. Ноги станут на 1,12 и 1,24. Это наши края безубытка. Не смотря на то, что мы возьмем опционов на 85 тысяч, ГО с нас попросят из расчета одного стандартного отклонения. Так как в VaR нет 1/корень из 2пи, то ГО выйдет на 130 тыс. Хотя у каждого брокера и биржи ГО может считаться по разному.

Что бы перекрыть одно стандартное отклонение нам нужен стренгл. Считается, что стренгл более безопасный и мы можем расширить коридор. Давайте сравним стреддл и стренгл. Что бы это сделать, нам надо привести это к общему знаменателю. Мы можем это сделать, сравнив максимальное ГО. Или, что будет вернее, начальную гамму.

( Читать дальше )

Опционы для Гениев (сетка Гауса)

- 17 ноября 2017, 20:11

- |

Трудный путь к пониманию опционов лежит через простые вещи. Нам надо еще раз проявить внимание и вдуматься как ведет себя цена. Конечно, если нам нужны деньги, а не острые ощущения.

Вернемся к нашей сетке и применим к ней некоторые арифметические законы. Я уже писал, что запустил робота. Что там творится и что должно получиться.

Цена прошла от 1,15601 до 1,18505 получилось 0,02904 пунктов. Через каждые 0,0002 мы выставляли ордер. 146 ордеров выставлено на селл. И они дают минус. Надо сложить все минусы по ордерам, перевести их в деньги и мы увидим наши убытки. Здесь мы имеем арифметическую прогрессию. Первый ордер -20, второй -40, Nордер=(Nордер-1)*шаг сетки. https://ru.wikipedia.org/wiki/%D0%90%D1%80%D0%B8%D1%84%D0%BC%D0%B5%D1%82%D0%B8%D1%87%D0%B5%D1%81%D0%BA%D0%B0%D1%8F_%D0%BF%D1%80%D0%BE%D0%B3%D1%80%D0%B5%D1%81%D1%81%D0%B8%D1%8F Нам надо сложить все эти ордера. И тут мы вспомним про Гауса. Про распределение Гауса мы слышали. Но Гаус не всегда был таким. Однажды, будучи ребенком, он учился в школе. Возможно, в школе Московской Биржи, но скорее всего в нормальной школе. И вот на уроке математики в класс зашли и сказали, что учителя зовут к телефону. Мобильников тогда не было. Правда, и обычных телефонов еще не придумали. Это была такая отмазка, что бы перетереть с директором школы некоторые вопросы. Учитель решил занять малышей и попросил, пока он будет разговаривать по телефону, сложить числа от одного до ста, последовательно. (1+2+3++++100). И не успел он выйти из класса, как Гаус дал ответ 5050. Как он это проГуглил остается вопросом. Но вы уже не дети и должны были заметить, что сумма 1+100=101, а 2+99=101 и т.д. И получается формула 100*(100+1)/2=5050.

( Читать дальше )

Опционы для Гениев (тонкости)

- 14 ноября 2017, 14:13

- |

Обсуждая опционы, волатильности, распределения и прочие гнутости, необходимо сказать о некоторых тонкостях. Я уже отмечал, что проданный стреддл не перекрывает одно стандартное отклонение, как мы его считаем, потому что там возникает 1/2Пи^0,5. И этому может найтись объяснение. Во первых, мы заходим на ЦС, а дельта на ЦС = 0,5. То есть, как бы это кому то не хотелось, дельта это вероятность где будет цена. А сигма наша 0,68 и ни кто бесплатно нам лишних шансов давать не будет. Что бы перекрыть сигму, нужны опционы с 0,68 дельтой. Если на них построить стреддл, то мы закроем одну сигму с одной стороны. Что бы закрыть сигму во все стороны надо два стреддла, а это уже стренгл получится. Дальше, больше. Как мы считаем одну сигму? Мы берем свечи по модулю. Но одна сигма это не средняя величина, это площадь распределения равная 68%. А у нас, как правило, в ценовых распределениях присутствует эксцесс. То есть купол колокола выше, чем в нормальном распределении. Так что сама сигма БА у нас меньше чем просто по клосам считать. А еще у нас есть матожидение, так что сигма должна быть сдвинута на среднее значение (центральный момент распределения). Плюс, у нас опционы по волатильности больше чем БА. Правда, не понятно как мы эту волатильность нашли. И у каждого трейдера она своя. И я вам не скажу как правильно. Я просто отмечу, что такое есть.

( Читать дальше )

Опционы для Гениев (пробой уровня)

- 11 ноября 2017, 17:40

- |

Самая любимая стратегия Герчика, это пробой уровня. Давайте посмотрим, чего она стоит, в денежном выражении. Вот вы придумали или нашли некоторый уровень, который считаете ключевым и который, если пробьет, цена двинется вверх с 99% гарантией. Допустим, это уровень равен 1000 по фьючу. Ну и если у вас такая гарантия, 99%, то вы можете входить на половину ГО. Даже, если сей час, вы окажетесь в 1случае лосса, то уж следующие 99 раз у вас только профит. Однако, что то тут не так. Более того, прямо сейчас с вами готовы заключить пари и дать вам денег. И смысл пари будет заключаться в том, что цена пойдет вверх только в 50% случаев.

Что же на самом деле произойдет? И насколько вас отстопит или даст прибыли. Итак, мы имеем уровень и хотя лучше его провести от балды, мы проведем его по макушкам. Отмечу, что по макушкам проводить его более рискованно, чем от балды. Но об этом потом. Теперь у меня вопрос. Сколько раз цена пересечет этот уровень, вверх, вниз? Сколько раз нас отстопит или даст снять профит? И сколько нам заплатят, прямо сей час, если мы точно уверены, что цена уйдет выше?

( Читать дальше )

Опционы для Гениев (ехал грека через реку)

- 06 ноября 2017, 16:17

- |

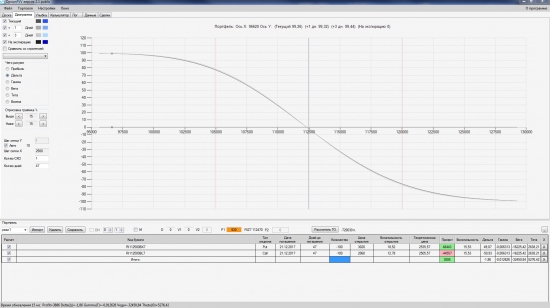

Мы смотрели на кучу распределения и думали, как из нее сетку ордеров построить. Для этого нам надо построить функцию. Это такой график. Есть три способа его построить. Первый описан здесь http://mathprofi.ru/funkcia_raspredeleniya_dsv.html. Второй я описывал в своих топиках и выкладывал экселовские файлы. Мы будем использовать самый гениальный, третий способ. Так как мы уже договорились и поняли, что все распределение учтено улыбками, то мы можем взять любую опционную программу и построить график. Я воспользуюсь smart-lab.ru/blog/388853.php от FateevVV (за что ему отдельное спасибо)

Для этого надо записать на ЦС две позиции, проданный колл и проданный пут по 100 штук и выбрать на графике «Дельта». По горизонтальной оси у нас цена БА. А по вертикали как раз то, что мы искали. Так видно, при цене 110000 у нас сработает 20й sell limit. Что тут главное, что надо заметить. Если взять интервал 2500 пунктов от текущей 112500 то ставится 30 ордеров. А между 105000 и 102500 только 10 ордеров. От 107500 до 105000 будет 20 ордеров. Думаю, вас в школе учили про абсциссы и ординаты. Что тут еще интересно. Я не буду загаживать топик скриншотами, просто поверьте или скачайте программу, прикрутите к Квику и проверьте. При изменении волатильности, времени, улыбки, дельта тоже будет меняться. За десять дней до экспирации от 112500 до 110000 потребуется 60 ордеров в сетке. А между 105000 и 102500 только два.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал