Доверительное управление

Инвестиции в Кризис / Как правильно вкладывать деньги? / Принципы инвестирования

- 14 мая 2020, 18:49

- |

- комментировать

- Комментарии ( 0 )

Итоги апреля 2020 г.

- 02 мая 2020, 11:39

- |

Здравствуйте!

Публикуем итоги апреля. Месяц прошел благоприятным для всех стратегий управления. Присутствовали стабильные направленные движения по всем торгуемых инструментам Срочного рынка.

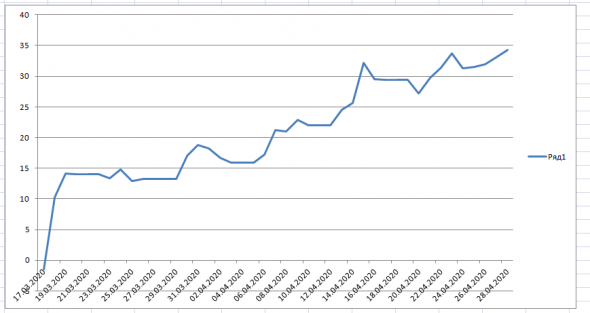

Ниже общая эквити одного из счетов. Заданная просадка 30%, с учетом комиссии брокера и биржи. Доходность в апреле +11,63%.

Так же к марту закончили ресерч нескольких опционных стратегий, в реале обкатываю на личном счете в совокупности с портфелем направленных стратегий. Цель — получать стабильный фин рез на скачках волатильности в отдельных опционах, без переноса через выходные. Но основной профит делают именно алгоритмы, с более длительным удержанием позиции.

Ниже эквити моего счета опционы+алги, в % с17.03.2020:

Всем успехов!

4 способа противостоять стрессу от торговли

- 16 апреля 2020, 21:23

- |

Трейдинг – дело стрессовое. Вообще все, что связано с деньгами человек не воспринимает равнодушно. Деньги с рынка – это нелегкие деньги. Чтобы прийти к стабильному заработку, нужно пройти все стадии становления трейдера, набить шишки, узнать себя, работать над собой. Каждая сделка приносит стресс, а если это еще и убыточная серия, то здесь может все обернуться нехорошо. Кто-то более восприимчив, кто-то нет. Но всем важно знать, как снимать стресс и противостоять ему, чтобы он не навредил вам.

1) Физический труд. Это могут быть физические упражнения, спорт. Сходите в тренажерный зал, побегайте, борьба и так далее. Помойте посуду, приберитесь дома. Делайте то, что отвлечет вас от торговли.

2) Возьмите отдых или отпуск. Неделю без графиков пойдет на пользу. Вы не только передохнете, но и наберетесь новых сил. Лучший отпуск – путешествие. Вы прямо переродитесь. Ни для кого не секрет, что путешествия лучшие лекарства в мире.

( Читать дальше )

Опыт лучших трейдеров - в стратегии «Весь Comon»

- 15 апреля 2020, 15:32

- |

Всем привет!

Рады представить вам новую стратегию доверительного управления от УК «Финам Менеджмент». Стратегия «Весь Comon» инвестирует в стратегии лучших авторов сервиса автоследования Comon.ru. В инвестиционный портфель входят тщательно отобранные стратегии лучших авторов сервиса автоследования Comon.ru. Капитал инвесторов оптимально распределен между девятью рекомендованными стратегиями, часть портфеля размещена в денежных средствах. Перечень стратегий, с которыми работает «Весь Comon», периодически обновляется.

Стратегия, разработанная известным российским экспертом в области алгоритмической торговли Александром Горчаковым, представляет собой математически сбалансированный индикатор сервиса Comon.ru, который теперь доступен широкому кругу инвесторов. В новой стратегии ДУ повторяется структура портфеля ОПИФ «Финам Первый», имеющего оптимальное соотношение риска и доходности — по итогам 2019 года историческая доходность стратегии-индикатора составила 26%. Таким образом, «Весь Comon» является подходящим решением для инвесторов с умеренным риск-профилем.

( Читать дальше )

Доходность портфеля за 1-й квартал 2020

- 04 апреля 2020, 13:51

- |

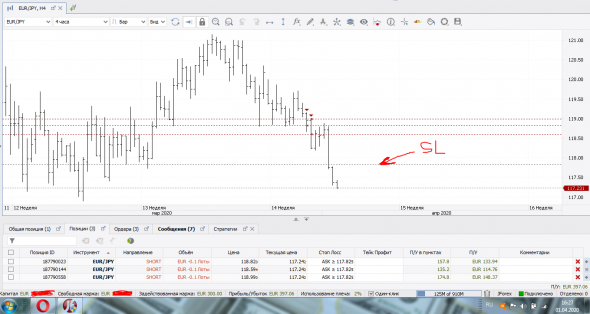

Доходность алгоритмического портфеля на фьючерсах:

2019 год был сложным для моих алгоритмов, валюта и акции Сбербанка весь год стояли в боковике, что негативно отразилось на доходности. Я еще с прошлого года ожидал этих кризисных обвалов как сейчас, и увеличил риски, чтобы нормально рубануть в кризис, но боковик затянулся и обновилась максимальная просадка по эквити. При этом у инвесторов не было такой просадки как у меня, т.к. риски у них небыли завышены. Слава Богу, вола сейчас вернулась и удалось вернуть награбленное рынком и выйти на новые максимумы по доходности.

( Читать дальше )

Жена запретила смартлаб - ушел в тайгу

- 20 февраля 2020, 10:17

- |

Буду жить с трейдинга, мерседес оставил в москве.

Подвалило работы по хозяйству — весна уже на подходе. Времени и вправду будет мало. Буду строить дом, старый снес. Бросил мегаполис — пусть там сами в 5г мозги себя плавят — очень вредно.

А вот так жил народ при ссср. Избушка простояла 100 лет, а говорят и больше, но протекла крыша и дом сгнил местами. Тут еще был амбар, его я снес ранее. Есть кончено и баня и дров я напилил, купил 36 кубов — это два лесовоза, т.к. зима ожидалась затяжная и хородная. Будет здоровая еда — буду выращивать в теплице, все остальное можно делать самому, т.к. научил дед меня многому.

Выкроить только и получится что на торговлю. Торговать буду пока форекс, основные пары. Потом как раскрутится депо — перейду на полную нефть и стратегические долгосрочные портфели на американском рынке. Это я умею. Если будут излишки — все буду вкладывать как в спекуляции, так и долгосрочные идеи. О них написано в моем блоге, ссылка ниже. Я обещал пост

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал