Дядя Дёнер облигации

Второй выпуск «Дядя Дёнер»: условия, цели привлечения и прием заявок

- 05 марта 2020, 11:43

- |

Московская биржа присвоила облигациям сети общественного питания номер 4B02-02-00355-R-001P от 04.03.2020 и включила бумаги компании в Сектор Роста.

«Дядя Дёнер» привлечет 50 млн рублей по ставке 13,5% годовых. Номинал одной облигации — 10 тыс. рублей, выплата купона будет осуществляться ежемесячно. Оферта не предусмотрена. Срок обращения — 38 месяцев, как и у первого выпуска. Организатор размещения — «Юнисервис Капитал», андеррайтер — АО «Банк Акцепт».

Целью новой инвестиционной программы «Дядя Дёнер» является дооснащение производственного цеха и увеличение сети в Новосибирской и Кемеровской областях. Модернизация производства позволит закрыть потребности собственной сети и нарастить поставки полуфабрикатов внешним клиентам, крупнейшие из которых — «Шашлыкофф» и New York Pizza. В результате годовой рост операционной прибыли может составить 16,3 млн рублей, что соответствует окупаемости не более полутора лет. Второе направление инвестиций — запуск новых павильонов. Основываясь на исторических данных, средняя окупаемость торговой точки стоимостью 1,5 млн рублей составляет не более 2,5 лет.

( Читать дальше )

- комментировать

- Комментарии ( 17 )

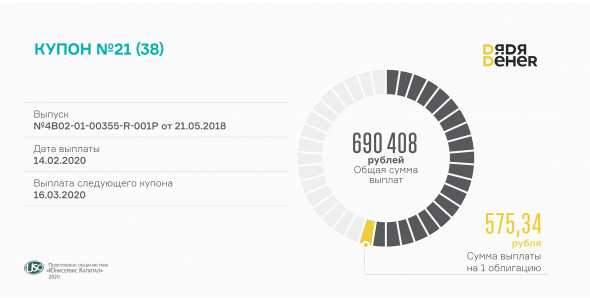

«Дядя Дёнер» выплатил купонный доход за 21 период

- 14 февраля 2020, 13:53

- |

Сумма выплат, предназначенная инвесторам сети быстрого питания, которая была перечислена в НРД, составила 690 408 руб.

Ежемесячно одна облигация ООО «Дядя Дёнер» (ISIN код: RU000A0ZZ7R8) приносит своим держателям 575,34 руб. дохода из расчета 14% годовых. Номинал одной бумаги — 50 тыс. рублей, количество в выпуске — 1200 штук. Общая сумма привлеченных денежных средств составила 60 млн руб.

Однако в мае ожидается оферта и размер годовой ставки на оставшиеся 14 купонных периодов обращения облигаций может быть пересмотрен.

По итогам торгов богатого на праздники января оборот по выпуску облигаций «Дядя Дёнер» составил порядка 3,4 млн руб., что почти в 2 раза скромнее декабрьских объемов. Зато средневзвешенная цена мини-бондов достигла значения 102,01% от номинала, увеличившись на 0,39 пункта.

На 2020 год у компании обширные планы. «Дядя Дёнер» планирует увеличить количество торговых точек за счет открытия павильонов сети быстрого питания в Новосибирской и Кемеровской областях.

Дядя Дёнер-БО-П01 === Выплата купона

- 14 февраля 2020, 12:00

- |

Эмитент: ООО «Дядя Дёнер» (Пищевая промышленность и с/х)

Облигация: Дядя Дёнер-БО-П01

ISIN: RU000A0ZZ7R8

Сумма: 575,34 рублей на лист

Дата фиксации права: 14.02.2020

Дата сообщения: 14.02.2020

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37311

Дядя Дёнер-БО-ПО1 === Выплата купона

- 15 января 2020, 14:15

- |

Эмитент: ООО «Дядя Дёнер» (Пищевая промышленность и с/х)

Облигация: Дядя Дёнер-БО-ПО1

ISIN: RU000A0ZZ7R8

Сумма: 575,34 рублей на лист

Дата фиксации права: 15.01.2020

Дата сообщения: 15.01.2020

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37311

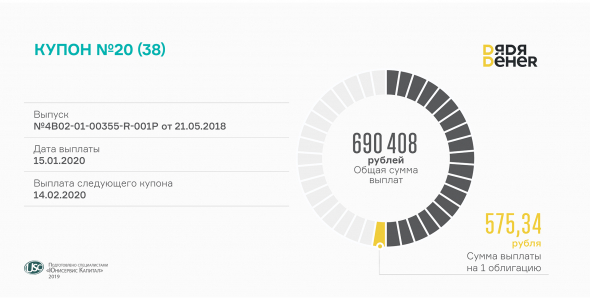

«Дядя Дёнер» выплатил 20-й купон по облигациям

- 15 января 2020, 13:34

- |

Инвесторам сибирской сети общественного питания начислено около 700 тыс. рублей. Купонный доход выплачивается ежемесячно по ставке 14% годовых. В мае состоится оферта, на которой будет определен размер последних купонов — с 25 по 38.

В обращении находится выпуск биржевых облигаций «Дядя Дёнер» объемом 60 млн рублей. Номинальная стоимость ценной бумаги — 50 тыс. рублей. Условиями выпуска предусмотрена амортизация долга: погашение состоится в мае, июне и июле следующего года. Срок обращения займа — 3 года и 2 мес. ISIN код: RU000A0ZZ7R8.

Среднесуточный объем торгов облигациями «Дядя Дёнер» на Московской бирже превышает 320 тыс. рублей, что соответствует обороту за месяц на уровне 5-7 млн рублей. Средневзвешенная цена в течение 2019 года составила 101,5% от номинала, максимальная котировка достигала 103,98%.

В новом году компания намерена сосредоточиться на открытии точек в Новосибирской области и Кузбассе и на увеличении отгрузок полуфабрикатов собственного производства сетям общепита Сибири.

Большие планы «Дядя Дёнер» на 2020 год

- 09 января 2020, 12:06

- |

В новом году компания продолжит открывать павильоны в Новосибирской и Кемеровской областях. В других регионах «Дядя Дёнер» работает по франчайзинговой модели: на 10 января назначено открытие третьего павильона в Магнитогорске.

В числе стратегических задач также развитие производства. Ежедневно с него отгружается тонна мяса во все торговые точки «Дядя Дёнер». Также оно обеспечивает свежими продуктами сети PEOPLE`S, «Шашлыкофф», рестораны «Хочу Пури», «Чучвара» и кафе при заправках «Газпром» и «Лукойл» в Новосибирске. В декабре осуществлены первые поставки блюд высокой степени готовности в сети фирменных магазинов разливного пива «Бочковое», «Хорватская пивница» и «Кега».

( Читать дальше )

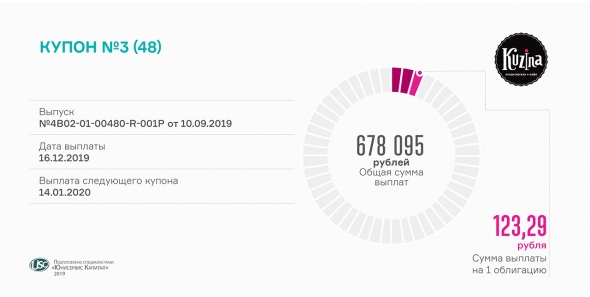

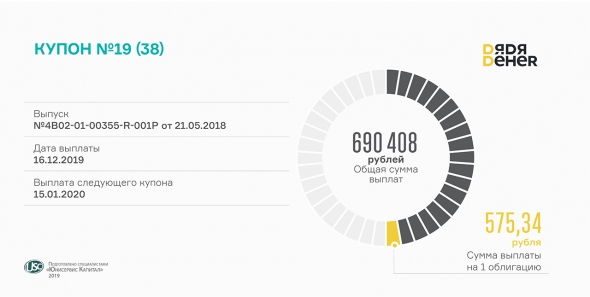

"Дядя Дёнер" и "Кузина" выплатили купоны

- 16 декабря 2019, 13:58

- |

Сегодня состоялась выплата 19-го купона по облигациям «Дядя Дёнер» (RU000A0ZZ7R8) и 3-го купона — «Кузина» (RU000A100TL1).

«Дядя Дёнер» рассчитывается за каждый купонный период раз в месяц по ставке 14% годовых. В мае 2020 г. состоится оферта, в рамках которой будет объявлен размер купона на 25-38 периоды.

С момента размещения мини-бондов прошло 19 месяцев — это половина срока обращения выпуска. Напомним, объем эмиссии составил 60 млн рублей. Номинал облигации — 50 тыс. рублей. Срок обращения выпуска — 3 года и 2 месяца.

Объем вторичных торгов облигациями «Дядя Дёнер» вырос в ноябре до 7,35 млн рублей при средневзвешенной цене 101,39%.

( Читать дальше )

Дядя Дёнер-БО-ПО1 === Выплата купона

- 16 декабря 2019, 12:40

- |

Эмитент: ООО "Дядя Дёнер" (Пищевая промышленность и с/х)

Облигация: Дядя Дёнер-БО-ПО1

ISIN: RU000A0ZZ7R8

Сумма: 575,34 рублей на лист

Дата фиксации права: 16.12.2019

Дата сообщения: 16.12.2019

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37311

«Дядя Дёнер» принял участие в ежегодном исследовании рынка общепита РБК

- 13 декабря 2019, 10:23

- |

Генеральный директор ООО «Дядя Дёнер» Антон Лыков в интервью для проекта отметил наметившуюся в 2017 году стагнацию ресторанного рынка, которая выразилась в снижении посещаемости и уменьшении среднего чека.

При этом он рассказал о высоком росте спроса на доставку готовой еды, а также о повышении популярности вегетарианской кухни. Именно эти два направления компания и планирует развивать в дальнейшем. В числе других приоритетов Антон Лыков назвал непрерывное повышение качества сервиса, квалификации поваров и снижение времени доставки заказов.

За последний год отличные результаты показал собственный цех по производству полуфабрикатов, который позволяет сети «Дядя Дёнер» не только покрыть свои производственные нужды, но и реализовать готовую продукцию другим ресторанным сетям Сибири.

В целом данные отчета совпадают с мнением бизнесмена. Отмечен спад посещаемости заведений общепита на фоне снижения реальных доходов населения. При этом люди все чаще заказывают еду на дом или в офис. Данная тенденция распространяется и на фастфуд.

( Читать дальше )

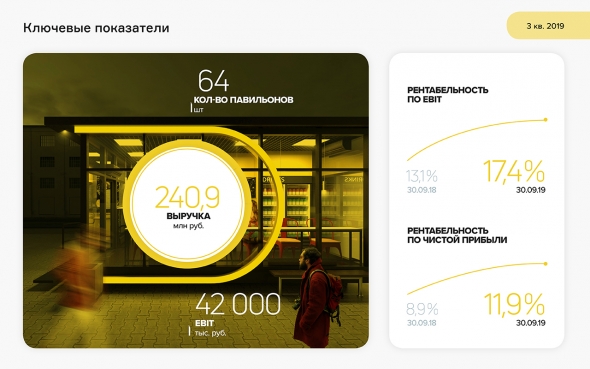

Аналитические выкладки по отчетности «Дядя Дёнер» за 9 месяцев 2019 года

- 10 декабря 2019, 14:27

- |

Ключевые тезисы:

- За последние 10 лет количество потребителей фастфуда выросло в процентном соотношении с 19 до 79. Судя по поисковым запросам в интернете, популярность дёнера выросла за 2 года более чем в 2 раза, обгоняя хот-доги.

- Организация компанией собственного производства послужила мощным толчком для увеличения темпов роста. Пекарня, горячий и холодный цехи позволяют удовлетворять практически любые потребности предприятий общепита и дают прирост к розничной прибыли до 2 млн руб. ежемесячно.

- Согласно оценочной системе финансового состояния USC, сеть «Дядя Дёнер» в 3 квартале 2019 года получила статус надежной. Улучшение положения компании связано со снижением долговой нагрузки и увеличением рентабельности.

- Выручка ООО «Дядя Дёнер» составила 240,9 млн руб. на 30.09.19. Рентабельность по чистой прибыли увеличилась относительно 9 мес. 2018 г. на 3 п.п., до 11,9%. В абсолютном выражении чистая прибыль составила 28,6 млн руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал