ЕЦБ

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Кто подставил кролика Роджера. Обзор на предстоящую неделю от 25.06.2017

- 25 июня 2017, 22:06

- |

По ФА…

1. Выступление Йеллен, 27 июня 20.00мск

Тема выступления: проблемы мировой экономики.

Вступительное заявление не ожидается, общение будет в свободной форме в форме вопросов и ответов.

Более вероятно, что данное выступление Йеллен не будет содержать указаний на перспективы монетарной политики ФРС и не приведет к движениям на рынках, Джанет погрузится в любимые темы падения производительности труда, старения населения развитых стран и необходимости сохранения жестких правил финансового регулирования для предотвращения будущих кризисов.

Но участники рынка будут опасаться продавать доллар до выступления Йеллен, т.к. в их памяти ещё свежи воспоминания о неожиданно ястребиной риторике главы ФРС на заседании 14 июня.

На уходящей неделе мнение Йеллен о временном характере замедления инфляции и необходимости продолжения политики повышения ставок поддержали члены ФРС Дадли и Местер.

Дадли сообщил, что пауза в процессе нормализации ставок может привести к значительному росту инфляции вследствие падения безработицы до очень низких уровней, что впоследствии повысит риски наступления рецессии из-за необходимости повышения ставок резкими темпами.

Дадли опроверг беспокойство рынков относительно снижения кривой доходностей ГКО, которая по истории может сигнализировать о близости рецессии, заявив, что доходности ГКО США находятся на достаточно высоких уровнях по сравнению с ГКО Еврозоны и Японии.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 43 )

Два итальянских банка грохнулись в пятницу

- 25 июня 2017, 13:31

- |

ЕЦБ остановил деятельность Veneto Banca and Banca Popolare di Vicenza. Два банка в северо-восточной Италии давно превратились в зомби-организации в рамках продолжающегося банковского кризиса в этой стране. Их активы составляют в сумме €60 млрд и большая их часть токсичная, таким образом никто не хотел связываться со спасением этих организаций. Ранее, банки уже проходили через процедуру бейлаута, однако этого оказалось недостаточно. Это первая ликвидация банков в Италии проходящая по механизму принятой ЕЦБ Single Resolution Mechanism Regulation.

Комиссия ЕЦБ по банковскому надзору проводила мониторинг этих организаций начиная с 2014 года, после выявления у них недостаточности капитала. Оба банка отчаянно боролись с высоким уровнем низкокачественных кредитов и дающими сбой бизнес-моделями. В 2016 году созданный правительством Италии “bad bank” (созданный для аккумуляции плохих активов со всей банковской системы Италии) инвестировал €3.5 млрд в эти организации, однако их положение продолжило ухудшаться. Разработанные банками бизнес планы, направленные на исправление ситуации с хронической недостаточностью капитала, не были одобрены ЕЦБ.

( Читать дальше )

EUR/USD принуждение к покупкам)

- 23 июня 2017, 17:39

- |

последняя попытка перед снижением выбить тех кто пытается продавать!

и только после начнется падение возможно до 1.0950!

Торговые идеи от Артема Деева на 23 июня 2017 года

- 23 июня 2017, 11:24

- |

Американская валюта против йены продолжает торговаться выше уровня 111,00. Несмотря на локальные потери, понесенные в последние дни, интерес к американцу сохраняется. Согласно опубликованным вчера данным от Министерства труда США число первичных заявок на пособие по безработице выросло на 3000 до 241 000. Экономисты ожидали, что количество новых заявок составит 240 000. Позитивная новость заключается в том, что низкий уровень увольнений является признаком сокращения предложения на рынке труда, что будет стимулировать рост зарплат. В мае уровень безработицы упал до 4,3% — минимум за 16 лет. Кроме того, доллар получил фундаментальную поддержку после решения ФРС на прошлой неделе повысить процентные ставки, а также решения сохранить возможность для дальнейшего ужесточения политики, несмотря на ослабление инфляции. Участники рынка пытаются разобраться и в планах ФРС относительно сокращения размера баланса, который составляет $4,5 трлн. Однако, судя по последним заявлениям представителей американского регулятора, всей полноты картины не видят даже они. На текущем этапе доллар США нуждается в дополнительной поддержке, с ролью которой вполне может справиться очередной блок статистики. Сегодня в 16:45 МСК выйдут данные по индексу деловой активности в секторе услуг Markit, а на следующей неделе вниманию трейдеров будут представлены годовые данные по ВВП США. В случае сильных релизов, пара USDJPY сможет нацелиться на закрепление выше сопротивления 112,5.

Американская валюта против йены продолжает торговаться выше уровня 111,00. Несмотря на локальные потери, понесенные в последние дни, интерес к американцу сохраняется. Согласно опубликованным вчера данным от Министерства труда США число первичных заявок на пособие по безработице выросло на 3000 до 241 000. Экономисты ожидали, что количество новых заявок составит 240 000. Позитивная новость заключается в том, что низкий уровень увольнений является признаком сокращения предложения на рынке труда, что будет стимулировать рост зарплат. В мае уровень безработицы упал до 4,3% — минимум за 16 лет. Кроме того, доллар получил фундаментальную поддержку после решения ФРС на прошлой неделе повысить процентные ставки, а также решения сохранить возможность для дальнейшего ужесточения политики, несмотря на ослабление инфляции. Участники рынка пытаются разобраться и в планах ФРС относительно сокращения размера баланса, который составляет $4,5 трлн. Однако, судя по последним заявлениям представителей американского регулятора, всей полноты картины не видят даже они. На текущем этапе доллар США нуждается в дополнительной поддержке, с ролью которой вполне может справиться очередной блок статистики. Сегодня в 16:45 МСК выйдут данные по индексу деловой активности в секторе услуг Markit, а на следующей неделе вниманию трейдеров будут представлены годовые данные по ВВП США. В случае сильных релизов, пара USDJPY сможет нацелиться на закрепление выше сопротивления 112,5.

( Читать дальше )

Торговые идеи от Артема Деева на 22 июня 2017 года

- 22 июня 2017, 11:09

- |

В центре внимания трейдеров по-прежнему остается британская валюта. После стремительных распродаж пары GBPUSD во вторник, прошлая торговая сессия отличилась уже обратной динамикой. Как и днем ранее, основным катализатором движения фунта выступили комментарии одного из чиновников британских денежных властей, а именно представителя Комитета по монетарной политике Халдейна. По его мнению, Банку Англии во 2 полугодии следует отказаться от некоторых мер экономического стимулирования, принятых в августе 2016 года после референдума о выходе из ЕС. Халдейн аргументировал свою позицию тем, что «задержка с повышением процентных ставок гораздо рискованнее, чем ужесточение денежно-кредитной политики раньше срока». Холдейн отметил, что ему близка позиция членов комитета, кто голосовал за изменение процентных ставок, но он считает более уместным повышение ставок позднее в этом году. В свою очередь глава британского регулятора Марк Карни во вторник выступил против повышения ставок из-за сохраняющихся рисков политической неопределённости и низких значений потребительской активности в стране. Сегодня в 21:00 МСК запланировано выступление еще одного члена Комитета Банка Англии Форбса, который и был одним из троих голосующих членов, кто на прошлой неделе отдал свой голос за ужесточение политики. Учитывая, что полномочия Форбса истекают в этом месяце, его влияние на курс фунта не будет существенным. Учитывая сказанное, рекомендуем и дальше рассматривать пару GBPUSD только с точки зрения продаж.

В центре внимания трейдеров по-прежнему остается британская валюта. После стремительных распродаж пары GBPUSD во вторник, прошлая торговая сессия отличилась уже обратной динамикой. Как и днем ранее, основным катализатором движения фунта выступили комментарии одного из чиновников британских денежных властей, а именно представителя Комитета по монетарной политике Халдейна. По его мнению, Банку Англии во 2 полугодии следует отказаться от некоторых мер экономического стимулирования, принятых в августе 2016 года после референдума о выходе из ЕС. Халдейн аргументировал свою позицию тем, что «задержка с повышением процентных ставок гораздо рискованнее, чем ужесточение денежно-кредитной политики раньше срока». Холдейн отметил, что ему близка позиция членов комитета, кто голосовал за изменение процентных ставок, но он считает более уместным повышение ставок позднее в этом году. В свою очередь глава британского регулятора Марк Карни во вторник выступил против повышения ставок из-за сохраняющихся рисков политической неопределённости и низких значений потребительской активности в стране. Сегодня в 21:00 МСК запланировано выступление еще одного члена Комитета Банка Англии Форбса, который и был одним из троих голосующих членов, кто на прошлой неделе отдал свой голос за ужесточение политики. Учитывая, что полномочия Форбса истекают в этом месяце, его влияние на курс фунта не будет существенным. Учитывая сказанное, рекомендуем и дальше рассматривать пару GBPUSD только с точки зрения продаж.

( Читать дальше )

Торговые идеи от Артема Деева на 21 июня 2017 года

- 21 июня 2017, 11:20

- |

Торговая сессия вторника обернулась существенными потерями для стоимости британской валюты. В частности, пара GBPUSD растеряла более 150 пунктов на комментариях председателя Банка Англии Карни, заявившего, что «еще не время поднимать процентные ставки». Напомню, в ходе голосования на прошлой неделе трое из чиновников британского регулятора проголосовали за немедленное ужесточение монетарной политики, как единственного инструмента для борьбы с высокой инфляцией. Карни раскритиковал подобную позицию коллег, отметив, что «ужесточение условий заимствования средств на внутреннем рынке на фоне низкой потребительской активности, снижения темпов роста заработанных плат, а также неопределенности в связи с Брекзитом, является крайне недальновидным решением». Давление на британскую валюту продолжает оказывать и политическая неопределенность, учитывая, что Великобритания по прошествии уже двух недель после парламентских выборов по-прежнему находится в состоянии подвешенного парламента. Последние новости сообщают, что консерваторам и ДЮП все еще не удается договориться о создании коалиции. А вот американская валюта, получившая в понедельник поддержку от комментариев президента ФРБ Нью-Йорка Уильяма Дадли и Чарльза Эванса, сохраняет бодрое расположение духа. Вчерашние заявления министра финансов США Стивена Мнучина о негативных аспектах дорогого доллара для экономики не оказали значительного влияния на настроения участников рынка, продолжающих верить в неизбежность дальнейшего ужесточения монетарной политики ФРС США. Учитывая сказанное, пара GBPUSD рискует закрыть текущую неделю ниже 1,25.

Торговая сессия вторника обернулась существенными потерями для стоимости британской валюты. В частности, пара GBPUSD растеряла более 150 пунктов на комментариях председателя Банка Англии Карни, заявившего, что «еще не время поднимать процентные ставки». Напомню, в ходе голосования на прошлой неделе трое из чиновников британского регулятора проголосовали за немедленное ужесточение монетарной политики, как единственного инструмента для борьбы с высокой инфляцией. Карни раскритиковал подобную позицию коллег, отметив, что «ужесточение условий заимствования средств на внутреннем рынке на фоне низкой потребительской активности, снижения темпов роста заработанных плат, а также неопределенности в связи с Брекзитом, является крайне недальновидным решением». Давление на британскую валюту продолжает оказывать и политическая неопределенность, учитывая, что Великобритания по прошествии уже двух недель после парламентских выборов по-прежнему находится в состоянии подвешенного парламента. Последние новости сообщают, что консерваторам и ДЮП все еще не удается договориться о создании коалиции. А вот американская валюта, получившая в понедельник поддержку от комментариев президента ФРБ Нью-Йорка Уильяма Дадли и Чарльза Эванса, сохраняет бодрое расположение духа. Вчерашние заявления министра финансов США Стивена Мнучина о негативных аспектах дорогого доллара для экономики не оказали значительного влияния на настроения участников рынка, продолжающих верить в неизбежность дальнейшего ужесточения монетарной политики ФРС США. Учитывая сказанное, пара GBPUSD рискует закрыть текущую неделю ниже 1,25.

( Читать дальше )

Фокус Рынка 21.06.2017

- 21 июня 2017, 10:16

- |

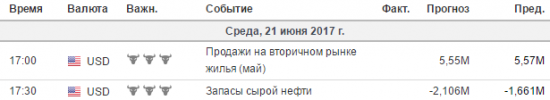

Экономический календарь

— Глава Банка Англии Карни: время для повышения ставок еще не наступило;

— Компания Tesla очень близка к соглашению об начале производства в Китае;

- Nomura рекомендует покупать пару EUR/JPY;

— Президент ФРБ Чикаго Эванс: ФРС стоит подождать с повышением ставок до декабря;

— Аналитики Cowen рекомендуют покупку акций компании McDonald’s с целевым уровнем 180$;

— Министр финансов США Мнучин: ФРС принял правильное решение по сокращению баланса;

- BK Asset Management считает, что у пары GBP/USD сохраняется бычий потенциал;

- Morgan Stanley: японская иена будет снижаться;

— Джордж Сорос: британцы скоро изменят свою позицию и захотят отмены Brexit;

( Читать дальше )

ФРС готовится к сокращению баланса. Обзор на предстоящую неделю от 18.06.2017

- 18 июня 2017, 22:21

- |

По ФА…

На уходящей неделе:

Заседание ФРС

ФРС повысила ставку на 0,25% диапазоном до 1%-1,25%.

Оценка роста экономики в сопроводительном заявлении улучшилась, основные изменения риторики касались инфляционной динамики.

ФРС ожидает, что в краткосрочной перспективе инфляция останется ниже целевого уровня в 2%, но достигнет его в среднесрочной перспективе.

Решение о повышении ставки было принято 8-1 голосами, против выступил Кашкари.

Сюрпризом стала публикация плана по сокращению баланса ФРС: процесс начнется с ежемесячных сокращений покупок ГКО США в размере 6 млрд. долларов и ипотечных ценных бумаг в размере 4 млрд. долларов, каждый квартал сумма будет увеличиваться до тех пор, пока не достигнет максимума 30 млрд. и 20 млрд. долларов соответственно.

Баланс будет значительно сокращен по сравнению с текущим уровнем, но останется выше, чем был до финансового кризиса.

( Читать дальше )

Торговые идеи от Артема Деева на 15 июня 2017 года

- 15 июня 2017, 11:08

- |

Торговая сессия среды оказалась крайне волатильной для американской валюты после того, как Федеральная резервная система в соответствии с ожиданиями подняла процентные ставки по федеральным фондам. Стоит отметить, что в начале дня пара USDJPY предпринимала попытку вырасти, однако после достижения уровня 110,30, позиции быков стали слабеть. Как сообщило Министерство торговли США розничные продажи в США в мае сократились на 0,3%м/м, показав самое сильное падение с января 2016 года. Экономисты прогнозировали, что продажи останутся без изменений. Снижение было вызвано падением продаж автомобилей и расходов на станциях техобслуживания. Не добавил оптимизма и отчет по индексу потребительских цен, согласно которому рост базовой инфляции в США замедлился до 1,7% по сравнению с прошлым ростом на 1,9%. Частично реабилитировало американца решение ФРС повысить ставку до 1%-1,25%. Более того, Комитет рассчитывает продолжить реализацию программы нормализации баланса в $4,5 трлн. в этом году, при условии, что экономика продолжит расти. Также ФРС пересмотрела с повышением прогноз экономического роста экономики в 2017 году до 2,2% с мартовского 2,1%, уровень безработицы до 4,2% с прошлого 4,5%. Прогноз по базовой инфляции остался без изменений на уровне 2%. Учитывая, что американский регулятор подтвердил приверженность более жесткой монетарной политике, доллар получил необходимый триггер для роста, которым пока не воспользовался.

Торговая сессия среды оказалась крайне волатильной для американской валюты после того, как Федеральная резервная система в соответствии с ожиданиями подняла процентные ставки по федеральным фондам. Стоит отметить, что в начале дня пара USDJPY предпринимала попытку вырасти, однако после достижения уровня 110,30, позиции быков стали слабеть. Как сообщило Министерство торговли США розничные продажи в США в мае сократились на 0,3%м/м, показав самое сильное падение с января 2016 года. Экономисты прогнозировали, что продажи останутся без изменений. Снижение было вызвано падением продаж автомобилей и расходов на станциях техобслуживания. Не добавил оптимизма и отчет по индексу потребительских цен, согласно которому рост базовой инфляции в США замедлился до 1,7% по сравнению с прошлым ростом на 1,9%. Частично реабилитировало американца решение ФРС повысить ставку до 1%-1,25%. Более того, Комитет рассчитывает продолжить реализацию программы нормализации баланса в $4,5 трлн. в этом году, при условии, что экономика продолжит расти. Также ФРС пересмотрела с повышением прогноз экономического роста экономики в 2017 году до 2,2% с мартовского 2,1%, уровень безработицы до 4,2% с прошлого 4,5%. Прогноз по базовой инфляции остался без изменений на уровне 2%. Учитывая, что американский регулятор подтвердил приверженность более жесткой монетарной политике, доллар получил необходимый триггер для роста, которым пока не воспользовался.

( Читать дальше )

Торговые идеи от Артема Деева на 14 июня 2017 года

- 14 июня 2017, 10:58

- |

Центральное событие сегодняшнего дня – итоги двухдневного заседания американского регулятора, которые будут подведены традиционно поздним вечером в 21:00 МСК. Учитывая важность данного события для перспектив денежно-кредитной политики США, советуем заранее приготовиться к серьезным движениям американской валюты. Стоит отметить, что значительный интерес участников рынка к сегодняшним событиям объясняется тем, что ФРС после довольно продолжительной паузы готов вернуться на путь жёсткой монетарной политике, подняв ставку по федеральным фондам на 25 базисных пункта. Эксперты оценивают вероятность подобных изменений практически на 100%. Учитывая, что регулятор США уже неоднократно подчеркивал, что не будет медлить с нормализацией денежно-кредитной политики, лишь бы статистика и дальше указывала на сохранение положительной тенденции, самое время следовать делом за словом, тем более, что макроэкономический фон за последний квартал только улучшился. Помимо решения по ставке, американский регулятор пересмотрит прогнозы по инфляции, темпам экономического роста, а также рынку труда. После этого состоится конференция председателя ФРС США Джанет Йеллен, которой предстоит комментировать планы по изменению баланса центрального банка. Учитывая, что для доллара вряд ли возможно найти более весомый повод роста, рекомендуем поставить на укрепление пары USDJPY.

Центральное событие сегодняшнего дня – итоги двухдневного заседания американского регулятора, которые будут подведены традиционно поздним вечером в 21:00 МСК. Учитывая важность данного события для перспектив денежно-кредитной политики США, советуем заранее приготовиться к серьезным движениям американской валюты. Стоит отметить, что значительный интерес участников рынка к сегодняшним событиям объясняется тем, что ФРС после довольно продолжительной паузы готов вернуться на путь жёсткой монетарной политике, подняв ставку по федеральным фондам на 25 базисных пункта. Эксперты оценивают вероятность подобных изменений практически на 100%. Учитывая, что регулятор США уже неоднократно подчеркивал, что не будет медлить с нормализацией денежно-кредитной политики, лишь бы статистика и дальше указывала на сохранение положительной тенденции, самое время следовать делом за словом, тем более, что макроэкономический фон за последний квартал только улучшился. Помимо решения по ставке, американский регулятор пересмотрит прогнозы по инфляции, темпам экономического роста, а также рынку труда. После этого состоится конференция председателя ФРС США Джанет Йеллен, которой предстоит комментировать планы по изменению баланса центрального банка. Учитывая, что для доллара вряд ли возможно найти более весомый повод роста, рекомендуем поставить на укрепление пары USDJPY.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал