ЕЦБ

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Где будет Евро в 2017 году?

- 02 января 2017, 17:28

- |

- комментировать

- Комментарии ( 15 )

Насыщенный январь. Обзор на предстоящую неделю от 31.12.2016

- 02 января 2017, 04:38

- |

На предстоящей неделе:

1. Протокол заседания ФРС, 4 января

На момент заседания 14 декабря оснований для беспокойства относительно роста экономики США у членов ФРС не было.

Йеллен на пресс-конференции сообщила, что обсуждение членов ФРС в основном касалось неопределенности дальнейшего пути монетарной политики в связи с ожидаемыми фискальными стимулами Трампа, при этом некоторые члены ФРС повысили свои прогнозы относительно траектории ставок исходя из ожиданий по стимулам новой администрации Белого дома.

При изучении протокола ФРС инвесторы будут пытаться понять перспективы возможной перемены ожиданий других членов ФРС при фактической реализации обещаний Трампа.

Основные моменты протокола ФРС:

— Указание на повышение ставки на ближайших заседаниях.

Вряд ли в протоколе ФРС будет прямое указание на повышение ставки в начале 2017 года, т.к. необходимо отследить эффект от декабрьского повышения, к тому же у членов ФРС может быть опасение относительно падения рынков после очередного повышения ставки по аналогии с прошлым годом.

( Читать дальше )

Премаркет.

- 28 декабря 2016, 09:41

- |

Среда, 28 декабря.

В мире:

Индекс потребительского доверия от Conference Board в США в декабре 2016 года вырос до 113,7 пункта, максимального уровня с августа 2001 года. Nasdaq Composite обновил исторический максиму и завершил сессию на рекордно высокой отметке, а Dow Jones Industrial Average пока так и не достиг психологически важного уровня в 20 000 пунктов, не хватило всего 20 пунктов. Совокупный объем торгов во вторник был одним из самых низких в этом году.

Индекс Dow Jones Industrial Average после выборов президента США подскочил на 8,9%, а с начала года рост составляет 14,5%. Индекс S&P 500 после выборов прибавил почти 6%, с начала года — 11%, Nasdaq Composite — 5,5% и 9,6% соответственно.

В Китае опять регулятор пытается сдержать юань от дальнейшего падения и всячески спекулянтам ставит палки в колёса, но его меры имеют побочный эффект. Создавая искусственный дефицит юаней в системе, тут же возникают проблемы на денежном (межбанковском) рынке и следом и на долговом и фондовом. Межбанковские ставки в Гонконге сегодня вновь взлетели почти до годовых максимумов, а китайский фондовый рынок опять погрузился в красную зону. Если регулятору отпустить ситуацию, то юань может резко подешеветь и это приведёт к ещё большему оттоку капитала из страны и к обвалу на рынке долга. В тоже время, вечно зажимать ликвидность в системе он тоже не сможет. Всё равно замкнутый круг.

( Читать дальше )

Торговые идеи от Артема Деева на 23 декабря 2016 года

- 23 декабря 2016, 11:15

- |

Как и ожидалось, предпоследняя торговая сессия недели оказалась насыщенной на макроэкономические отчеты. Помимо фундамента из США, трейдеры обратили внимание и на канадскую статистику. И правильно, поскольку по итогам дня именно канадец показал одно из самых интересных и предсказуемых движений. Важно отметить, что пара USDCAD умудрилась протестировать новый локальный хай 1,35 еще до публикации данных по розничным продажам и индексу потребительских цен. Поспособствовало этому снижение нефти, наблюдавшееся в первой половине дня, как следствие выхода данных по росту запасов в США от Администрации энергетической информации. Что касается самой статистики из Канады, то опубликованные данные по индексу потребительских цен, как и предполагалось, больше разочаровали. В частности, месячный показатель инфляции ушел в минусовую зону, просев в месячном выражении до уровня – 0,4%. Реализованный риск дефляции усилил рыночные ожидания, что канадский регулятор может столкнуться с необходимостью дополнительных мер экономического стимулирования. На текущий момент исходя из консенсус прогноза экспертов рынка вероятность того, что Банк Канады снова снизит процентную ставку уже в 1 квартале 2017 года превышает 40%. Против канадской валюты в любой момент может сыграть и высокая вероятность нисходящей коррекции нефти. Сегодня в 16:30 МСК выйдет отчет по ВВП Канады. По прогнозам в третьем квартале канадская экономика не имела стимулов для расширения, а поэтому скорее всего покажет нулевой прирост. Полагаю, при реализации данного сценария покупки пары USDCAD станут еще более привлекательными.

Как и ожидалось, предпоследняя торговая сессия недели оказалась насыщенной на макроэкономические отчеты. Помимо фундамента из США, трейдеры обратили внимание и на канадскую статистику. И правильно, поскольку по итогам дня именно канадец показал одно из самых интересных и предсказуемых движений. Важно отметить, что пара USDCAD умудрилась протестировать новый локальный хай 1,35 еще до публикации данных по розничным продажам и индексу потребительских цен. Поспособствовало этому снижение нефти, наблюдавшееся в первой половине дня, как следствие выхода данных по росту запасов в США от Администрации энергетической информации. Что касается самой статистики из Канады, то опубликованные данные по индексу потребительских цен, как и предполагалось, больше разочаровали. В частности, месячный показатель инфляции ушел в минусовую зону, просев в месячном выражении до уровня – 0,4%. Реализованный риск дефляции усилил рыночные ожидания, что канадский регулятор может столкнуться с необходимостью дополнительных мер экономического стимулирования. На текущий момент исходя из консенсус прогноза экспертов рынка вероятность того, что Банк Канады снова снизит процентную ставку уже в 1 квартале 2017 года превышает 40%. Против канадской валюты в любой момент может сыграть и высокая вероятность нисходящей коррекции нефти. Сегодня в 16:30 МСК выйдет отчет по ВВП Канады. По прогнозам в третьем квартале канадская экономика не имела стимулов для расширения, а поэтому скорее всего покажет нулевой прирост. Полагаю, при реализации данного сценария покупки пары USDCAD станут еще более привлекательными.

Рекомендация USDCAD: BuyStop 1,3510 TP 1,37 SL 1,3450

Рекомендация UKOIL на сайте

Коротко по рынку.

- 23 декабря 2016, 09:46

- |

Пятница, 23 декабря.

В мире:

В Европе и в США сегодня последний предпраздничный торговый день. Банковский сектор в Америке сегодня отдыхает, поэтому ничего интересного на фондовых рынках происходить ближе к вечеру не будет.

Фондовые рынки Европы, США, Гонконга и Австралии будут закрыты в понедельник в связи с Рождеством. Японский, китайский, российский и южнокорейский рынки будут открыты.

Перед праздниками усиливаются проблемы с ликвидностью в Китае и Гонконге и Китае. Китайский юань вновь продолжил снижение. Ослабление юаня, приводит не только к оттоку капитала, но будет негативно сказываться на прибылях китайских компаний. Очень похоже, что уже в январе из-за Китая опять тряханёт все фондовые рынки.

Европейский регулятор одобрил планы правительства Италии по займу в 20 млрд. евро для помощи финансовому сектору. Старейший на планете итальянский банк Monte dei Paschi di Siena так и не смог накануне привлечь частный капитал, поэтому выход один: спасть будут за счёт правительства. Практически на половину, банк придётся национализировать.

( Читать дальше )

ЕЦБ - главный инвестор еврозоны

- 22 декабря 2016, 14:22

- |

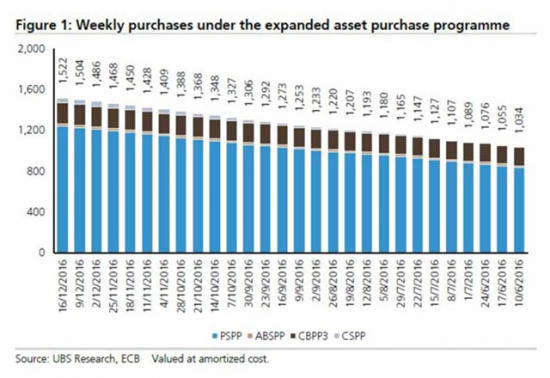

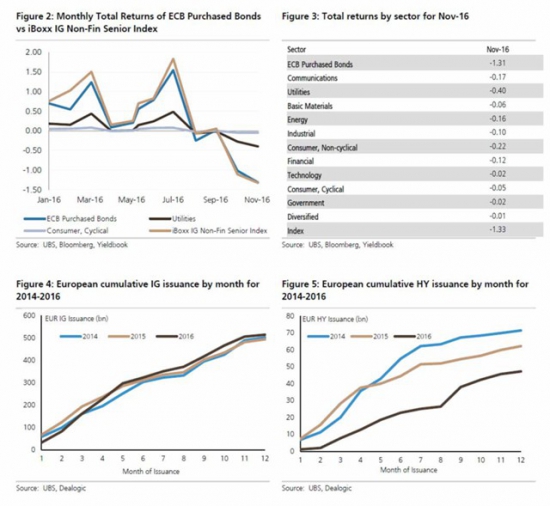

Один из главных игроков — Европейский центральный банк, от имени которого в еврозоне покупки совершают шесть центральных банков. Так вот, за неделю, завершившуюся 16 декабря, ЕЦБ покупал в рамках своей программы еще 6 различных корпоративных бумаг.

Таким образом, количество различных ценных бумаг на балансе ЕЦБ дошло до 773, а это значит, что регулятор держит на своем балансе 9,2% всего корпоративного долгового рынка еврозоны на общую сумму 50,6 млрд евро. Общий объем данного сегмента оценивается в 549,34 млрд евро.

Всего за отчетную неделю ЕЦБ купил во всех сегментах рынка бумаги на сумму 0,7 млрд евро (неделей ранее еще 1,6 млрд евро).

( Читать дальше )

Торговые идеи от Артема Деева на 22 декабря 2016 года

- 22 декабря 2016, 10:37

- |

На торговой сессии среды цены на «черное золото» снова ушли «под воду», реагируя на выход отчета по изменению запасов в США от Администрации энергетической информации (EIA). Согласно опубликованным данным запасы нефти на прошлой неделе выросли на 2,2 млн. баррелей против снижения неделей ранее на 2,5 млн. баррелей. Неожиданный рост вкупе с очевидным противоречием с цифрами, представленными Американским институтом нефти во вторник, привели к резкому снижению цен на нефть. Напомню, что согласно отчету API, который вышел во вторник, запасы нефти в США снизились на 4,1 млн. баррелей. Учитывая рост волатильности, последовавший за выходом указанных данных, можно сделать вывод, что участникам рынка уже изрядно надоел новостной фон, касающийся сделки ОПЕК по ограничению производства нефти, поэтому они переключаются на рядовую статистику. Завтра вниманию трейдеров будет представлен еще один релиз — отчет Baker Hughes по активным нефтяным платформам в США. В случае сохранения тенденции роста, рынок нефти рискует завершить неделю на минорной ноте. Поспособствовать этому может и сильный доллар, который сегодня имеет все шансы продолжить рост на национальной статистике, повышающей шансы на сохранение американским регулятором жесткого вектора монетарной политики.

На торговой сессии среды цены на «черное золото» снова ушли «под воду», реагируя на выход отчета по изменению запасов в США от Администрации энергетической информации (EIA). Согласно опубликованным данным запасы нефти на прошлой неделе выросли на 2,2 млн. баррелей против снижения неделей ранее на 2,5 млн. баррелей. Неожиданный рост вкупе с очевидным противоречием с цифрами, представленными Американским институтом нефти во вторник, привели к резкому снижению цен на нефть. Напомню, что согласно отчету API, который вышел во вторник, запасы нефти в США снизились на 4,1 млн. баррелей. Учитывая рост волатильности, последовавший за выходом указанных данных, можно сделать вывод, что участникам рынка уже изрядно надоел новостной фон, касающийся сделки ОПЕК по ограничению производства нефти, поэтому они переключаются на рядовую статистику. Завтра вниманию трейдеров будет представлен еще один релиз — отчет Baker Hughes по активным нефтяным платформам в США. В случае сохранения тенденции роста, рынок нефти рискует завершить неделю на минорной ноте. Поспособствовать этому может и сильный доллар, который сегодня имеет все шансы продолжить рост на национальной статистике, повышающей шансы на сохранение американским регулятором жесткого вектора монетарной политики.

Рекомендация UKOIL: SellStop 54,50 TP 52,00 SL 55,50

Рекомендация USDJPY на сайте

Еврозона столкнулась с сильнейшим оттоком капитала за всю ее историю

- 21 декабря 2016, 15:15

- |

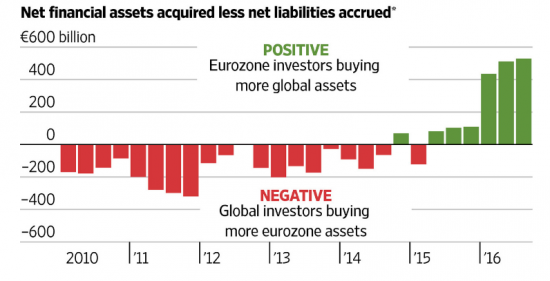

В этом году из Еврозоны было выведено больше денежных средств, чем когда-либо за всю ее историю, передает The Wall Street Journal. Отток капитала стал одной из причин ослабления курса евро к доллару и привел его к минимальному значению за последние 14 лет.

Согласно данным Европейского центрального банка в этом году Еврозона столкнулась с крупнейшим оттоком за все время ее существования, а это только данные за 9 месяцев 2016 г.

Европейские инвесторы купили активов вне блока на 516,7 млрд. долларов. Под их поле зрения попадали как акции, так и облигации. В то же самое время мировые инвесторы продали номинированные в евро активы на 32,5 млрд. долларов. Таким образом, общая сумма оттока средств превысила 549 млрд. долларов или почти 3% ВВП Еврозоны.

Политика Европейского центрального банка и Федерального резерва в последние годы начала расходиться. ФРС еще в 2014 г. завершила операции по выкупу долговых бумаг с рынка, а ЕЦБ расширила программу вплоть до конца 2017 г.

( Читать дальше )

Евро, держи флаг в руки

- 21 декабря 2016, 12:18

- |

Нисходящая тенденция по валютной паре евро/доллар продолжается. Как мы ранее писали, область поддержки 1,05 будет проверена на прочность после решения ЕЦБ продлить программу количественного смягчения. Как видим, цена снижалась до уровня 1,03. Вполне возможно, что начало следующего года станет знатным событием из-за достижения паритета по данной паре, которая является «королем валютного рынка».

- Это политика ЕЦБ, которая дает повод ожидать продолжение снижения курса евро. Кроме того, дополнительными негативными факторами для пары евро/доллар выступают и политические события внутри Евросоюза (Brexit, выборы в ведущих странах ЕС, банковский кризис Италии и Deutsche Bank).

- Это вектор развития денежно-кредитной политики ФРС, который нацелен на ускорение темпов роста экономики США и в том числе темпов повышения процентных ставок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал