ИНВЕСТИРОВАНИЕ

Стратегия индексного инвестирования часть 2

- 27 декабря 2024, 00:41

- |

Собрать индекс самостоятельно, или покупать паи фондов — вопрос весьма спорный и неоднозначный.

С одной стороны, на самостоятельную сборку индекса и его балансировку, требуется время и объём средств, с другой стороны исключаются инфраструктурные риски посредника в виде фонда.

Споры относительно затрат на управление, обычно заканчиваются тем, что они с лихвой окупаются благодаря экономии фондом на налогах. А налоги ведь тоже отъедают у вас часть доходности, которая тоже на длинном горизонте работает как сложный процент, но только против вас.

Интересным продолжением стратегии индексного инвестирования — является мысль о том, что выкинув из индекса всякий «шрот» можно получить лучшие результаты доходности, чем показывает сам индекс.

Впервые, если правильно помню, я столкулся с этой мыслью в книге Александра Силаева «Деньги без дураков» (не могу не отметить, что книга весьма увлекательная).

Почти уверен, что Силаев был далеко не первый «самый умный» инвестор, который «придумал» немного модифицировать индекс, чтобы сделать его ещё эффективнее и доходнее. Такие гении, наверняка, находились с самого начала выработки стратегии индексного инвестирования.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Безумие бычьего настроения

- 26 декабря 2024, 15:56

- |

Звезда Главной лиги бейсбола Хуан Сото заключил рекордный контракт с Mets, сравнимый с ВВП Самоа! С точки зрения социономики, этот ошеломляющий договор прекрасно вписывается в текущие настроения.

8 декабря бейсбольная суперзвезда Хуан Сото вошел в историю, став одним из самых высокооплачиваемых спортсменов всех времен. Как сообщает *The Wall Street Journal*:

В мире спорта появился новый рекордсмен по зарплате: Хуан Сото заключил контракт с «Метс» на рекордные 765 миллионов долларов. 26-летний отбивающий отказался от предложения «Янкиз» и выбрал 15-летнее соглашение с их городским соперником, установив новый экономический стандарт в бейсболе.

Сото ловит момент на фоне возрождения популярности бейсбола: в 2024 году посещаемость матчей Главной лиги бейсбола увеличилась второй год подряд, что стало первым таким ростом с 2011 года.

Социономика поддерживает интерес к бейсболу с конца 1980-х годов, когда Роберт Пректер впервые связал этот вид спорта с бычьим рынком. В ноябрьском выпуске *Elliott Wave Theorist* за 1991 год Боб представил историческую корреляцию между позитивным социальным настроением и популярностью бейсбола.

( Читать дальше )

Стратегия индексного инвестирования

- 26 декабря 2024, 00:27

- |

Одной из самых простых, можно сказать базовых стратегий в инвестировании, является стратегия инвестиций в индекс.

Индексное инвестирование — это пассивная стратегия вложения средств, предполагающая копирование того или иного биржевого индекса. Например в индекс МосБиржи.

Индекс МосБиржи (IMOEX, бывший индекс ММВБ) — это ценовой, взвешенный по рыночной капитализации композитный индекс российского фондового рынка. Он включает наиболее ликвидные акции крупнейших и динамично развивающихся российских эмитентов, представленных на Московской бирже.

Несмотря на то, что копирование индекса может на первый взгляд показаться довольно примитивным занятием, как показывает практика, мало кому из управляющих компаний, удавалось, на протяжении сколько нибудь значимого времени, обыгрывать индекс.

Поэтому клиенты различных управляющих компаний и фондов, зачастую, получают меньшую доходность, чем если бы они просто купили на все деньги рыночный портфель, то есть индекс.

Идея индексного инвестирования основана именно на этих наблюдениях. Джон Богл придумал специальный тип паевого фонда — индексный фонд. Вся суть фонда сводилась к тому, что на деньги вкладчиков и покупались все акции индекса в тех же пропорциях.

( Читать дальше )

Крах акций Huntington Ingalls: взгляд через призму волн Эллиотта

- 25 декабря 2024, 20:33

- |

Huntington Ingalls: Незаметная, но ключевая компания

С рыночной капитализацией всего $7,5 млрд Huntington Ingalls Industries (HII) остается в тени финансовых новостей, а её скромные однозначные темпы роста выручки не вызывают особого энтузиазма. Однако значение этой компании нельзя измерить только финансовыми показателями.

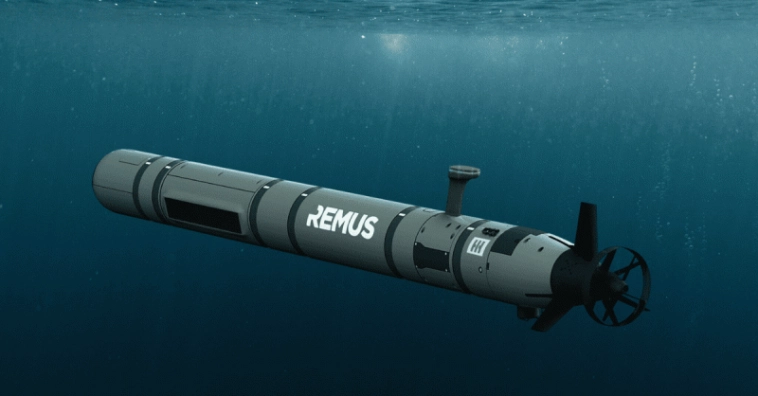

Huntington Ingalls является крупнейшим военным судостроителем США, специализируясь на создании стратегически важных судов для ВМС, таких как атомные авианосцы, атомные подводные лодки и десантные корабли.

Эта специализация делает HII критически важным звеном в цепочке обеспечения национальной безопасности страны, несмотря на её скромный размер и финансовые показатели.

Тем не менее, даже такая значимая компания, как Huntington Ingalls, не защищена от волатильности фондового рынка. 31 октября акции HII обрушились на 26% всего за один день после того, как компания опубликовала разочаровывающий прогноз годовой выручки. С тех пор стоимость акций так и не восстановилась и остается на 36% ниже своего исторического максимума в $300, зафиксированного в марте.

( Читать дальше )

Стратегический рывок Софтлайна

- 25 декабря 2024, 08:06

- |

💻 В отличие от большинства отраслей, IT-компании традиционно публикуют прогнозы на следующий год, что даёт отличную возможность оценить потенциал развития их бизнеса. И сегодня я предлагаю поговорить про Софтлайн, который накануне представил свой прогноз на 2025 год, а потому заглянем в опубликованный пресс-релиз и проанализируем его вместе с вами.

Лаконично, тезисно и понятно — всё, как вы любите:

✔️ Менеджмент Софтлайн подтвердил прогноз на 2024 год, согласно которому ожидается рост оборота минимум до 110 млрд руб. На фоне того, что некоторые игроки IT-индустрии осенью скорректировали свои ожидания на этот год в сторону уменьшения (в частности, Positive Technologies, которая снизила свои первоначальные ожидания по росту выручки почти вдвое), неизменность прежнего прогноза со стороны Софтлайн внушает оптимизм.

✔️ Также компания подтвердила приверженность дивидендной политике и готова направить на выплату дивидендов по итогам 2024 года не менее 25% от чистой прибыли по МСФО, с минимальной дивидендной планкой в 1 млрд руб.

( Читать дальше )

Свежий обзор ЦБ по МФО и мысли по Займеру и CarMoney

- 24 декабря 2024, 19:31

- |

🏛ЦБ представил свежий обзор по отечественному рынку МФО, и я предлагаю вашему вниманию основные тезисы, которые мне показались особенно интересными:

✔️В 3 кв. 2024 года портфель займов МФО вырос на +30% (г/г) до 550 млрд руб. При этом доля среднесрочных займов прибавила до 60%, что свидетельствует об адаптации к новым условиям работы. Однако увеличение доли таких займов оказывает давление на рентабельность бизнеса компаний, т.к. они характеризуются меньшей оборачиваемостью, по сравнению с краткосрочными займами до зарплаты.

✔️Для того чтобы приспособиться к меняющимся условиям в виде ужесточения регулятивных требований, МФО не только увеличивают долю среднесрочных продуктов в своём портфеле, но и продолжают развивать цифровые каналы взаимодействия с клиентами. Эти изменения помогают сократить операционные затраты и охватить большее количество пользователей, одновременно увеличивая доход от сопутствующих сервисов. За последний год доля дистанционных каналов продаж увеличилась на 9 п.п., составив 85%.

( Читать дальше )

Можно ли считать Трампа «самым ориентированным на фондовый рынок президентом» в истории?

- 24 декабря 2024, 16:10

- |

Хотя популярность президента США не всегда точно совпадает с движением фондового рынка, история демонстрирует, что общественная оценка главы государства редко существенно отклоняется от общего направления общественных настроений.

Согласно CNBC от 11 ноября, «Трамп является самым профондовым президентом в истории». Автор книги *«Акции в долгосрочной перспективе»* утверждает: «Фондовый рынок может получить больший импульс от избранного президента Дональда Трампа, чем от любой предыдущей администрации».

Эта уверенность порождает впечатляющую склонность к риску. Заголовок Bloomberg от 22 ноября подчеркивает готовность инвесторов воспользоваться предполагаемым влиянием Трампа на фьючерсные рынки: *«Трамп усиливает опционный бум благодаря розничным инвесторам».*

Идея доминирования розничных инвесторов — ещё один классический признак рыночного пика, как отмечалось в недавних выпусках EWFF. На представленном графике отражён текущий спекулятивный интерес к опционам колл.

( Читать дальше )

Разочарованные инвесторы.

- 24 декабря 2024, 16:09

- |

Инвесторы активно увеличивают риски, используя деньги других людей (OPM), поскольку экзотические маржинальные инструменты продолжают набирать популярность. Насколько близко маржинальный долг к своему пределу? Подсказку дает наш свежий анализ волн Эллиотта.

Перекредитовались? Наш последний финансовый прогноз от Elliott Wave предупреждает: «Осторожно!»

Использование заемных средств для увеличения прибыли является ключевым показателем пиков фондового рынка. Оно наглядно демонстрирует, насколько инвесторы готовы рисковать чужими деньгами, чтобы приобрести акции в надежде на значительную прибыль. На последних этапах крупных бычьих рынков это поведение становится крайней мерой уверенности. График ниже иллюстрирует коэффициент Rydex Total Leveraged Bull/Bear, который 4 декабря достиг уровня, близкого к историческому максимуму:

( Читать дальше )

АЛРОСА: в поиске баланса между спросом и предложением

- 24 декабря 2024, 07:25

- |

💎 Прогноз менеджмента АЛРОСА предполагает увеличение стоимости алмазов на 15-20% к 2025 году. Это связано с ожидаемым снижением объемов мировой добычи драгоценных камней. В свете этих ожиданий представляет интерес анализ мнения главного исполнительного директора компании De Beers Эла Кука – основного конкурента АЛРОСА на международной арене:

✔️ De Beers указывает на сложные текущие условия для алмазной индустрии, вызванные значительным снижением спроса. Это привело к существенному сокращению объёмов производства алмазов в текущем году, и ожидается, что по итогам текущего года выпуск продукции уменьшится примерно на четверть.

✔️ Эл Кук подчеркивает, что алмазная индустрия находится в затяжной фазе снижения предложения. Несмотря на значительные инвестиции — за последние два десятилетия De Beers вложила свыше $1 млрд в поиск новых месторождений алмазов по всему миру — компании пока не удалось обнаружить ни одного перспективного участка.

«Что важнее — предложение или спрос? Я думаю, что они оба важны, но спрос должен быть впереди предложения. Нет смысла производить то, что не востребовано, поэтому нам нужно усерднее работать над созданием спроса», — отметил Эл Кук.

( Читать дальше )

Предновогоднее настроение российским инвесторам обеспечено!

- 23 декабря 2024, 07:19

- |

Тем более, с настроением у российских инвесторов сейчас точно должно быть всё в полном порядке! ЦБ в пятницу действительно удивил, оставив ключевую ставку на уровне21%, и я думаю вы в полной мере смогли ощутить и прочувствовать, как быстро способна разжиматься пружина, которая так долго сжималась, когда для этого наступило подходящее время. А теперь попробуйте закрыть глаза и представить, как в будущем отреагирует рынок на снижение «ключа», когда это долгожданное событие, наконец, случится. Представили? Тоже увидели ракету? Ну фантастика же! А главное — какой заряд мотивации, не правда ли?

📈Ни в коем случае не хочу опережать события со своим тяжело скрываемым оптимизмом, ведь до следующего заседания ЦБ ещё почти два месяца, и к тому моменту самая главная задача для регулятора — уверенно взять инфляцию под свой контроль, чтобы можно было уже всерьёз рассуждать о переходе к смягчению ДКП и снижению ставок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал