ИНТЕРРАО

Гарантирующие поставщики Интер РАО получили выпадающие доходы на сумму около 2 млрд руб

- 12 февраля 2021, 17:25

- |

В прошлом году ГП увеличили полезный отпуск населению на 4,7%, или на 2,11 млрд кВт·ч год к году. При этом рост оказался вдвое больше прогноза: дополнительный прирост полезного отпуска на 2020 год планировался на уровне 1,05 млрд кВт·ч.

По правилам тарифного регулирования данные выпадающие доходы смогут быть учтены не ранее 2022 года.

источник

- комментировать

- Комментарии ( 0 )

Интер РАО в декабре 2020 г завершила создание генерации в Калининградской области

- 12 февраля 2021, 13:30

- |

С 1 декабря 2020 года в Калининградской области после завершения строительства и выполнения комплекса испытаний введен в эксплуатацию третий энергоблок Приморской ТЭС. Таким образом, Приморская ТЭС мощностью 195 МВт введена в эксплуатацию. Основным топливом для Приморской ТЭС является уголь, что снижает зависимость от газа и позволяет диверсифицировать топливный баланс Калининградской энергосистемы

Ввод в эксплуатацию Приморской ТЭС является завершающим этапом программы сооружения новых объектов генерации группой «Интер РАО» в Калининградской области

источник

Прибыль Интер РАО по МСФО может снизиться в 4 квартале 2020 года - Газпромбанк

- 12 февраля 2021, 13:03

- |

В то же время мы продолжаем рассматривать «Интер РАО» как фундаментально привлекательную историю на горизонте 12 месяцев. Мы считаем, что способность компании генерировать сильный свободный денежный поток в совокупности с накопленными денежными средствами (объем которых приближается к 50% от рыночной капитализации компании) должна транслироваться в привлекательную дивидендную доходность в среднесрочной перспективе.Гончаров Игорь

«Газпромбанк»

На результаты Интер РАО за 2020 год отрицательно повлияли карантинные ограничения - Атон

- 12 февраля 2021, 11:57

- |

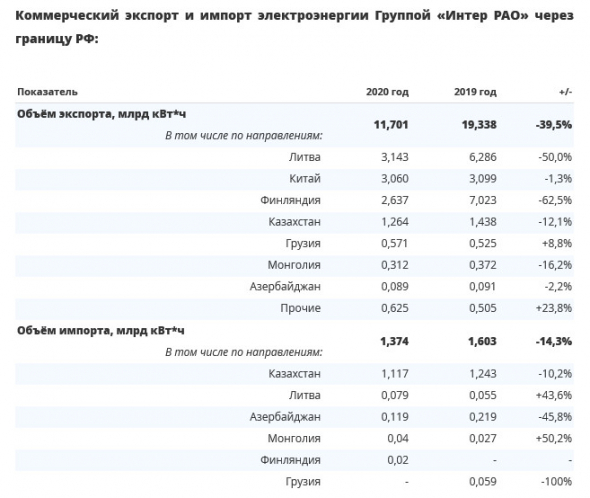

Общая выработка электроэнергии составила 28.8 ТВтч (-13% г/г), при этом коэффициент загрузки мощности снизился в 4К20 до 43% (-5 пп г/г). Объем реализации тепловой энергии показал заметное снижение (-8% г/г до 12.5 млн Гкал). Розничные продажи электроэнергии составили 53.4 ТВтч, практически не изменившись г/г. Динамика сегмента трейдинга в 2020 оказалась под давлением, главным образом из-за влияния пандемии на мировую экономику — в частности, в 4К20 экспорт электроэнергии сократился на 41% г/г до 3.3 ТВтч, в то время как импорт увеличился на 6% г/г до 0.4 ТВтч.

На результаты 2020 отрицательно повлияли карантинные ограничения, показатели 4К20 в целом соответствовали тренду предыдущих кварталов. Поэтому мы считаем новость нейтральной для динамики акций. Публикация финансовых результатов за 4К20 ожидается 1 марта.Атон

Интер РАО продало 0,821% долю в проекте АЭС Аккую за 1 млрд руб

- 11 февраля 2021, 11:09

- |

Интер РАО приняла участие в этом проекте еще на этапе формирования консорциума для участия в объявленном в 2008 году турецкими властями тендере на строительство первой в стране атомной станции.

Вопрос о выходе из проекта был вынесен на совет директоров Интер РАО осенью 2020 года.

источник

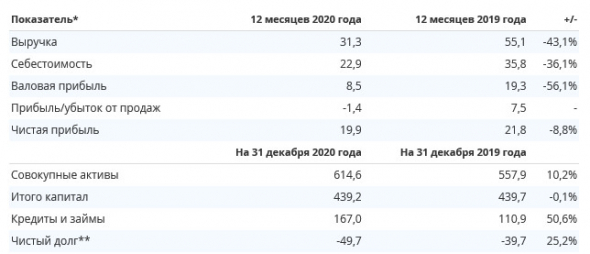

Прибыль ИнтерРАО за 20 г РСБУ -8,8%

- 11 февраля 2021, 09:55

- |

Объём выручки от экспорта электроэнергии составил 23,9 млрд рублей, что на 22,6 млрд рублей (48,7%) ниже аналогичного показателя за 2019 год. Изменение в основном связано с уменьшением объёмов поставок электроэнергии и цены реализации на фоне снижения цен на бирже NordPool в 2020 году по направлениям «Финляндия» и «Литва», что в свою очередь частично нивелировано увеличением объема выручки по направлению Латвия ввиду начала поставок электроэнергии на экспорт в IV квартале 2020 года.

Выручка от реализации электроэнергии и мощности на ОРЭМ снизилась на 1,1 млрд рублей (13,1%) и по итогам 2020 года составила 7,3 млрд рублей. Снижение преимущественно обусловлено изменением объёмов перетоков в транзитных сечениях, а также объёмов отклонений в рамках параллельной работы энергосистем России и Казахстана

Себестоимость за 2020 год составила 22,9 млрд рублей, что на 12,9 млрд рублей (36,1%) ниже, чем за предыдущий отчётный период. Основным фактором изменения себестоимости явилось снижение стоимости электроэнергии и мощности, приобретённой на внутреннем рынке, на 12,4 млрд рублей (36,9%) в основном в связи со снижением объёмов экспорта электроэнергии по направлениям «Финляндия» и «Литва».

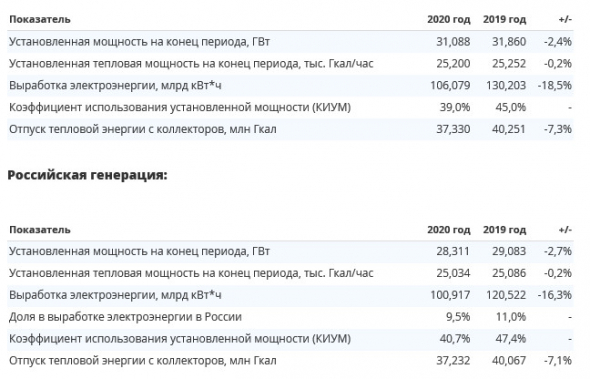

Выработка электроэнергии ИнтерРАО за 20 г -18,5%

- 11 февраля 2021, 09:53

- |

Основные факторы, определившие динамику ключевых производственных показателей в сегменте «Генерация» по сравнению с данными за 2019 год:

- Вывод из эксплуатации с 1 января 2020 года трёх энергоблоков и с 1 мая генератора на Каширской ГРЭС суммарной мощностью 980 МВт, а также вывод генератора на Ириклинской ГЭС мощностью 7,5 МВт;

- Ввод в эксплуатацию во втором полугодии 2020 года трёх энергоблоков резервной Приморской ТЭС в Калининградской области суммарной мощностью 195 МВт;

- Снижение потребления электроэнергии и теплоэнергии вызвано более высокой температурой воздуха в начале 2020 года, а также влиянием пандемии коронавируса на экономику;

- Высокая водность и связанная с этим высокая загрузка ГЭС в ЕЭС России за счёт разгрузки тепловой генерации Системным оператором в первом полугодии 2020 года;

- Увеличение установленной мощности (перемаркировка) энергоблоков в 2020 году в результате внедрения новых технологий на Прегольской и Маяковской ТЭС в Калининградской области на 8,1 МВт, а также на Кармановской ГРЭС в Башкирии на 12 МВт.

сообщение

Фундаментальные показатели компаний , на что нужно обратить внимание

- 07 февраля 2021, 08:15

- |

Фундаментальные показатели.

Сегодня мы поднимем тему о важных фундаментальных показателях.

На что смотреть и на что обращать внимание? И наоборот, что может ввести в заблуждение.

И так начнем:

1. Market cap Первое на что мы смотрим, это рыночная капитализация компании стоимость объекта, рассчитанная на основе текущей рыночной цены. Этот финансовый показатель используют для оценки совокупной стоимости рыночных инструментов, субъектов и рынков.

( Читать дальше )

Интер РАО в раза увеличила поставки электричества на Украину из-за аварии

- 05 февраля 2021, 11:31

- |

На Украине 2-3 февраля из-за аварий были остановлены Запорожская и Кураховская ТЭС.

В центральных регионах страны возник дефицит электроэнергии.

На Запорожской станции также произошел сильный пожар.

Украина также обратилась к Белоруссии с просьбой об экстренных поставках электричества.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал