ИНвестиции

Отношения с брокером (памятка новичкам)

- 04 марта 2019, 11:00

- |

Если кому-то это покажется слишком просто — подумайте о тех, кому это не очевидно. Мне бы в 2010 году текст помог. Как сказано — памятка новичкам. Причем новичок — понятие растяжимое. Можно им и 10 лет оставаться.

… Итак, вы пришли к нормальному брокеру (не перепутав его с форексным дилером). Но чтобы у вас все было нормально, мало выбрать нормального контрагента.

Брокер будет вас соблазнять, вы должны устоять. Например, вам предложат какой-нибудь «консультационный тариф». У нормальных людей комиссия будет 0.03% на фондовой секции и 50 копеек за фьючерс, а у вас 0.3% на фонде и 5 рублей за контракт на срочке.

Зато вы будете называться вип-клиент. Вам будут за это приходить советы, чего купить и продать.

Биржевые советы, как правило, бесполезны, их может генерить любой копирайтер, натасканный на финансовый сленг.

Я бы сам мог, если потеряю совесть. Вероятность заработать и потерять примерно 50 на 50. Будь вероятность лучше, такие советы дают самому себе и держат в тайне. Зато вы с ними будете продавать-покупать в 10 раз чаще, чем вам надо. То есть вас раскрутили два раза, и с тарифом, и с оборотом. Переплатите на два порядка. Не надо. Моему товарищу по умолчанию поставили вип-тариф, и бедняга отдал кучу денег, пока я случайно не прочитал его договор.

( Читать дальше )

- комментировать

- ★34

- Комментарии ( 20 )

Биржевое правило чукчи

- 03 марта 2019, 13:12

- |

Само определение компетентности на финрынке звучит так, что большинство не сможет достичь этой компетентности.

«Быть компетентным» здесь означает не соответствие какой-то абсолютной норме компетентности. Такая норма может быть у врача или инженера. На нее можно сдавать экзамен. Чисто теоретически такой экзамен могло бы сдать все человечество – все могли бы получить эти умения.

Но на бирже нет абсолютной шкалы, квалификация там определяется относительно других участников. Неважно, что представляет собой их уровень. Каким бы он не был, ты квалифицированный игрок, если играешь лучше среднего уровня. Если все будут очень глупыми, то можно расслабиться, «компетентность» будет даваться очень легко. Если все поумнеют, то же звание потребует большей подготовки. С годами рынки умнеют. Знаний, которых хватало для победы над ними в 20 веке, сейчас не хватит. Старые знания можно заворачивать в красивую обертку и сбывать новичкам, что и представляют собой почти все классические книги «про биржу». Сами авторы обычно не играют по этим книгам.

( Читать дальше )

Секрет Герберта Вертхайма, который заработал на инвестициях $2,3 млрд, согласно списку миллиардеров журнала Forbes.

- 02 марта 2019, 15:38

- |

Доктор Герберт Вертхайм, окулист и мелкий бизнесменом из Южной Флориды, который за несколько десятилетий стал миллиардером.

В чем секрет его успеха и каковы основные инвестиционные принципы, ставшие залогом его достижений?

Вертхайм в свои 79 лет является миллиардером, заработавшим собственными силами $2,3 млрд, согласно списку миллиардеров журнала Forbes. Его состояние основано на инвестициях по принципу «купи-и-держи», а также на многочисленных изобретениях в области оптометрии.

Подобно Уоррену Баффету, Вертхайм верит в усреднение позиции, когда он увлечен какой-то компанией.

«Если вам нравится что-то по $13 за акцию, вам должно еще больше понравиться это по $12, $11 или $10», – говорит Вертхайм. «Если акции продолжают падать, и вы верите в эту компанию и проводите ее анализ, вы покупаете еще больше. Вы на самом деле заключаете более выгодную сделку». Также он отмечает, что, когда это возможно, дивиденды смягчают «боль» от снижающихся или стагнирующих акций.

( Читать дальше )

Купить дешево, как в 1917 году

- 02 марта 2019, 13:14

- |

Сейчас будет странное место. Для человека, ратующего за инвестиции – разбор причин, почему, возможно, этого не стоит делать. Вот лишь одна из.

Если бы я хотел выпендриться, я бы сказал, что само решение инвестировать – помимо прочего, немного напоминает продажу опционов по дальним страйкам будущей истории человечества, причем как верхним, так и нижним. А продажа опционов только с виду занятие безобидное. Если достаточно подождать, это почти гарантированный маржин-колл по счету, утешает только то, что размерность человеческой жизни не велика – пока мы живы, до этих страйков скорее не дойдет, чем дойдет. Раньше за одну жизнь обычно не доходило. Но давайте лучше без сленга, хотя, вероятно, найдется и тот, кому хватит метафоры с опционами.

Первым делом возникают картины того, что будет Слишком Плохо из серии «глобальные риски цивилизации». Это один конец распределения сценариев по шкале «хорошо — плохо». Но наши риски с обоих концов, включая тот, где все замечательно. Если будет Слишком Хорошо, решение инвестировать окажется столь же неправильным. Об этом говорится и думается сильно меньше, давайте восполним пробел.

( Читать дальше )

Акции США и налог 30% с дивидендов

- 01 марта 2019, 23:45

- |

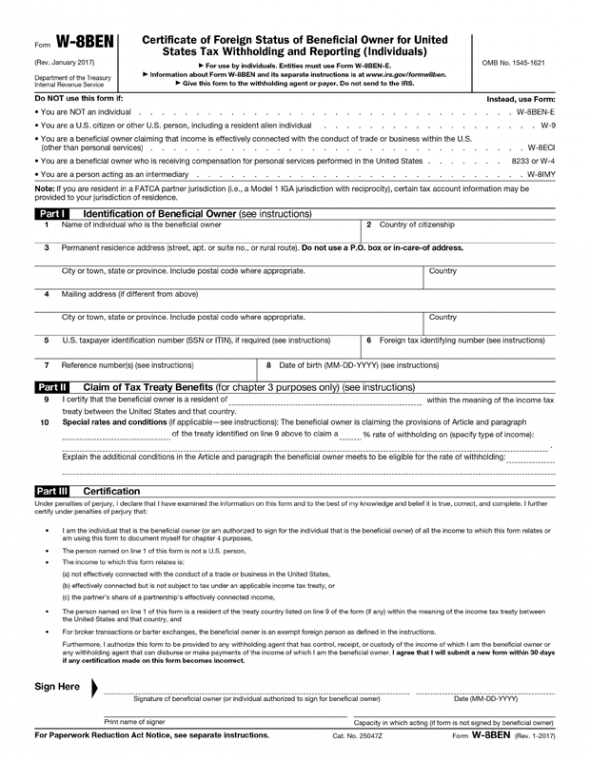

Чтобы не платить налог 30% (дивиденды) в США с прибыли от американских акций, необходимо заполнить форму W-8BEN

Между Россией и США заключено межправительственное соглашение, из которого следует, что, если Вы живете в России и получаете какой-либо доход в США, то налоги платить Вы должны самостоятельно в России, а Ваше взаимоотношение с Налоговой службой США (Internal Revenue Service), ограничивается заполнением формы W-8BEN. Полное название документа – Certificate of Foreign Status of Beneficial Owner or United States Tax Withholding.

Когда вы получаете дивиденды от американской компании, США списывает с вас налог. Если не подписать форму, то от суммы дивидендов удержат 30%. Ставку налога можно уменьшить, если заполнить форму W-8BEN. Она подтвердит, что вы не налоговый резидент США. Тогда с дивидендов спишут 13%: 10% в пользу США — автоматически; 3% в пользу России — нужно доплатить самостоятельно.Как Apple диверсифицирует свои доходы

- 01 марта 2019, 16:41

- |

В первом квартале финансового 2019 года у Apple сократились выручка (на 4,5%) и чистая прибыль (на 0,45%). Показатели упали из-за слабых продаж iPhone. Аналитики The Wall Street Journal считают, что это знак — компании стоит сосредоточиться на развитии сервисов. Инвестиции в развитие приложений и кадровые перестановки показывают, что Apple, возможно, уже пошла по этому пути.

На чем зарабатывает Apple?

Бизнес Apple состоит из двух основных сегментов:

Продукты — продажа iPhone, ноутбуков Mac, планшетов iPad, продуктов для дома и аксессуаров. Выручка компании от продажи продуктов за октябрь—декабрь 2018 г. составила $73,4 млрд — 87% от всех доходов Apple. Прибыль сегмента равнялась $25,2 млрд, то есть его маржинальность — отношение прибыли к выручке — примерно 34,3%.

Услуги — платные подписки на iCloud, App Store, Apple Music, Apple Pay, цифровой контент iTunes, iBooks, AppleCare и другие сервисы. За октябрь—декабрь 2018 г. выручка Apple от услуг составила $10,9 млрд, то есть 13% всех доходов компании. Однако маржинальность этого сегмента гораздо выше, чем у продажи продуктов — 62,9%.

( Читать дальше )

Делаем прибыль на советах!

- 01 марта 2019, 11:44

- |

А еще — объясним, как правильно выбрать брокера! 7 критериев, на которые необходимо обратить внимание инвестору. И наконец – все в зеленой зоне! 10 наших инвестиционных идей приносят прибыль, причем большинство – выше рынка, а две компании показывают двузначную доходность. Подводим промежуточные итоги.

Смотрите внимательно это видео, ищите странности – это подсказки! С их помощью можно вычислить нашу следующую инвестиционную идею. Ждем ваши версии в комментариях!

( Читать дальше )

Как правильно торговать опционами урок 4

- 01 марта 2019, 11:40

- |

В этом видео уроке мы рассмотрим железную бабочку, поговорим о гамме, узнаем как срок экспирации влияет на конструкцию, обсудим подводные камни, на которые наступают опционщики.

Видео урок 1 https://www.youtube.com/watch?v=JSFRk3TXC3I&t=46s

Видео урок 2 https://www.youtube.com/watch?v=IVtHnX_3TVE

Видео урок 3 https://www.youtube.com/watch?v=ZJ05yBQXmUM

( Читать дальше )

Накопить и приумножить: как выбрать долгосрочную стратегию инвестирования? Наталья Смирнова, независимый финансовый аналитик, онлайн-конференция

- 01 марта 2019, 08:50

- |

Наталья Смирнова, независимый финансовый советник

Вопрос 1:

Какие конкретно еврооблигации можете посоветовать для покупки на ИИС

(или на брокерский счет, если на иис нельзя)?

Номинал не больше 1000$.

Срок, по сути, любой. но для конкретики,

для начала пусть будет 3-5 лет с большой вероятностью продления ещё на 5-10 лет.

Ответ: Евроооблигации малыми лотами можно найти на сайте мосбиржи.

Примеры — вэб2020, полюс золото.

Если не получится найти — обратитесь к брокеру,

чтобы вам выслали ликвидные евробонды лотами от 1 тыс долл на мосбирже для покупки.

И выбирайте не субординированные и с погашением через 3-5 лет.

Вопрос 2: Без возможности анализа можно ли частнику лезть в покупку еврооблигаций?

Не важно корпоративных или государственных.

Достаточно ли выбрать что-то боле-менее ликвидное и надежное

(еврооблигации Альфа-капитал, Лукойл, газпром, сбер и т.п.),

что можно взять мелкими долями (1000$) с вменяемой доходностью 4-5%

(посмотрев хотя бы цифры доходности здесь на финаме) и забыть до отсечки?

Допустим, если рассматривать подобный портфель на 3-5 лет.

Перетряска\докупка только в моменты наступления отсечки какой-то из бумаг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал