ИНвестиции

Недооцененные акции: Банк Санкт-Петербург подробный обзор и рекомендации

- 22 апреля 2017, 09:46

- |

В сегодняшнем обзоре я решил пройтись по банковскому сектору и здесь мы даже начнем чуть раньше, с небольшой пре-обзора самого сектора и выбора наиболее интересной компании. Хочу вам быстро показать, как за минуту легко взглянуть на всю отрасль и выбрать лучшую компанию.

1. Обзор банковского сектора

Итак, для начала зададим наш главный фильр на странице мультипликаторы. Нас во-первых интересует отрасль банков, во-вторых мы ищем компании недооцененные, то есть P/BV должен быть ниже 1 (капитализация ниже собственного капитала компании) и будем смотреть только те компании, по которым есть МСФО отчет за весь 2016 год (2016 Q4).

Вот как будет выглядеть наш список после фильтрации (небольшое уточнение — еще есть Росбанк, которые также подходит по условиям, но здесь его не рассматриваем, сразу по нескольким причинам — практически нет акций в свободном обращении, высокий P/E, убыток в прошлом году и просто компания не попала в скриншот, а новый ради нее даже не хочу делать).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Щелочные или литий-ионные батарейки и инвестиции

- 21 апреля 2017, 15:31

- |

Сколько стоит батарейка? Обычная около 30 рублей, Та, что помоднее может стоить и 100. Это простая мелочь, о которой не стоит даже и задумываться. А вот о чем стоит подумать, так это о количестве таких батареек и аккумуляторов, которые продаются по всему миру. К примеру, только в России в течение одного года продается около 700 миллионов штук.

Что же написано на такой батарейке? Указан бренд, плюс, минус, и есть еще самая важная надпись — из чего она сделана. Батарейки бывают разные, например щелочные и ионно-литиевые.

По мнению крупнейших мировых инвесторов, таких как, например, J.P. Morgan Chase и BlackRock Inc, спрос на литий увеличится вдвое к 2020 году. Дальнейший рост популярности планшетных устройств и поддержка использования электромобилей правительствами прогрессивных стран только ускоряют этот процесс. Какой же металл используется для производства аккумуляторов? Бинго! Литий. А ведь Илон Маск уже строит в Неваде свой суперзавод.

( Читать дальше )

Личная шкала оценки успешности инвестиций

- 21 апреля 2017, 09:36

- |

Главный критерий — ожидаемый пассивный доход.

Два с половиной года назад установил для себя следующие «личные критерии успешности инвестиций»:

— годовая доходность менее 10% — отвратительный результат;

— годовая доходность от 10% до 15% — плохой результат;

— годовая доходность от 15% до 20% — удовлетворительный результат;

— годовая доходность от 20% до 25% — хороший результат;

- годовая доходность от 25% до 30% — отличный результат;

- годовая доходность более 30% — превосходный результат.

По итогам 2015-2016 годов годовая доходность инвестиций (депозиты, жилая недвижимость, долевое участие в бизнесе) получилась примерно 17% годовых.

В середине апреля 2017 года начал инвестировать в дивидендные акции. Объем инвестиций в акции в 2017 году не превысит 10% от общих инвестиций. Цель на 2017 год по всем инвестициям — выйти на 20% годовых.

В январе 2018 буду проводить план-фактный анализ и при необходимости вносить изменения в долевое распределение инвестиций по инструментам.

Памятка "инвестору"

- 21 апреля 2017, 08:19

- |

( Читать дальше )

Почему более рискованно отдавать предпочтение иностранным акциям в вашем портфеле

- 20 апреля 2017, 21:57

- |

Фабер: «Хорошо диверсифицированный портфель — самое очевидное, что нужно сделать для снижения риска»

По мнению некоторых аналитиков, «внутренняя предвзятость» акциям на внешних рынках, является одним из самых больших рисков для американских инвесторов.

Риск иметь негативное отношение к самому дорогому рынку акций был замаскирован, так как циклический бычий рынок, начавшийся в 2009 году, вознаградил инвесторов двузначными среднегодовыми доходами. Но это оставляет инвесторам возможность подвергаться гораздо большим колебаниям во время следующего значительного спада на американском фондовом рынке.

В то время как американские акции составляют лишь половину мирового фондового рынка, американские инвесторы выделяют на внутренние запасы около 80%, согласно последнему исследованию МВФ и Vanguard в 2014 году.

Существует множество причин, по которым такой домашний уклон существует. Регулятивные ограничения для некоторых государственных пенсионных фондов для инвестиций только в акции на внутреннем рынке являются одними из них. Другими факторами являются незнание и более высокая стоимость инвестиций в зарубежные рынки.

( Читать дальше )

Инвестиционная стратегия. Апрель 2017

- 20 апреля 2017, 14:23

- |

- Российская экономика выходит из экономического кризиса и по итогам 2017 года должна показать рост впервые за несколько лет

- Мы ожидаем, что после избыточного укрепления рубль покажет небольшое падение во второй половине 2017 года

- Процентные ставки продолжат снижаться, позволяя инвесторам покупать бумаги со сроком погашения длиннее, чем инвестиционный горизонт

- Восстановление внутреннего спроса в России должно улучшить финансовые результаты компаний, ориентированных на внутренний спрос

Рубль

В первом квартале российский рубль показал рост на 8% относительно доллара, что оказалась в рамках нашего базового прогноза на год, предполагавшего небольшое укрепление российской валюты. Тем не менее тренд оказался более сильным, чем мы ожидали, что было вызвано изменениями в торговом балансе.

( Читать дальше )

Кто не понял, тот поймёт или на бреющем полете вперёд.

- 20 апреля 2017, 13:00

- |

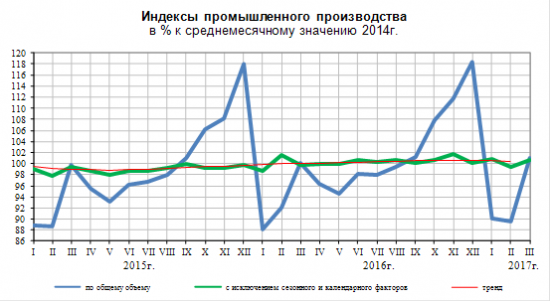

Согласно статистике, по итогам первого квартала индекс промышленного производства в целом по РФ увеличился на 0,1%.

Околонулевой результат, близкий к погрешности измерений, был полностью обеспечен ударными темпами извлечения на поверхность полезных ископаемых с их последующей транспортировкой за рубеж.

Добывающая промышленность за три месяца увеличила выпуск еще на 1,2

( Читать дальше )

Совет по портфельному инвестированию

- 20 апреля 2017, 09:16

- |

Созрел наконец-то на постепенное инвестирование на будущее себе.

Сумма начальная есть, но она пока что небольшая. Планируется ежемесячно довносить сумму 10-15 деревянных.

Есть депозит, но ставка 9% годовых как-то не прельщает.

Господа, подскажите, в какие бумаги лучше вкладываться и какой стратегии придерживаться? Горизонт — от 5 лет с возможной частичного снятия.

И какой брокер для неактивных операций лучше подойдет?

Спасибо заранее, первый пост )

про европейские етф

- 18 апреля 2017, 12:03

- |

если кому-то интересно, то

через интерактивброкерс купил 2 дивидендных евровых етф на Ксетре и в лондоне

в итоге в отличии от американских етф: евро на счет зачислили, а налоги не удержали.

получается, как и говорили некоторые комментаторы надо будет самому платить в следующем году полные 13%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал