Иис

Вишенка №8 на торт нефтяного профита ТС.

- 27 июня 2018, 20:22

- |

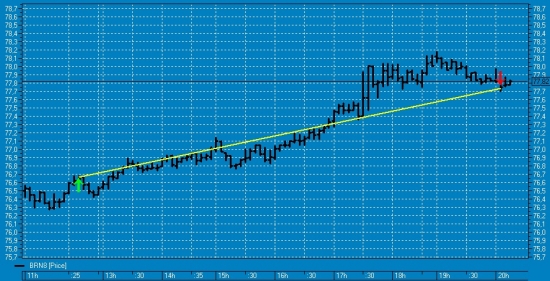

Моя Торговая Система (ТС) – это «интрадейная» реверсная система алгоритмической торговли на МБ фьючерсом нефти Brent.

ТС – это не Грааль, но позволяет избегать больших убытков («лосей») и брать большие прибыли, т.к. ТС хорошо держит растущий профит от взятого «движняка».

Но особенно приятно, когда ТС удается взять большой профит внутри дня более 100 шагов (пунктов, центов).

И поэтому вишенкой №8, вторая за два дня, на торт профита ТС будет демонстрация графика со сделками за сегодня, когда ТС взяла в лонг «движняк» +104 шагов (пунктов, центов) !

.

Ремарка: Администратор сайта необоснованно и безапелляционно запретил мои посты на Главной странице Смартлаба, якобы за копипаст. Поэтому, подписываемся, чтоб ничего не пропустить.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Почему рынки падают, несмотря на сильные финансовые результаты компаний?

- 27 июня 2018, 16:48

- |

На это есть несколько причин:

· Геополитика

· Товарные рынки

· Процентные ставки

В связи с глобализацией, все причны между собой связаны или по крайней мере оказывают друг на друга влияние.

Начну с геополитики, одним из главных катализатором всех геополитических рисков в наше время является Дональд Трамп, а точнее его заявления. Из-за него с каждым днём всё сильнее разгораются торговые войны. Один с главных конфликтов, который отразится на всех, это торговая война между двумя сильнейшими экономиками мира, такими, как США и Китай.

( Читать дальше )

Торгуем нефтью вместе с FullCup 27.06.2018

- 27 июня 2018, 09:49

- |

.

Февраль 2018. Отчет торговли нефтью с FullCup.

Март 2018. Отчет торговли нефтью с FullCup.

Апрель 2018. Отчет торговли нефтью с FullCup.

Май 2018. Отчет торговли нефтью с FullCup.

.

Предыдущий день торговли нефтью с FullCup

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в «личку».

.

Вишенка №1 на торт нефтяного профита ТС.

Вишенка №2...

Вишенка №3 ...

Вишенка №4 ...

Вишенка №5 ...

Вишенка №6 ...

Мои «Размышления о доходности»!

Сделал дело — гуляй смело!!! Ведь так? или Нужен ли план-норма дня?

Проблема в моей алгоритмической торговле?

Вишенка №7 на торт нефтяного профита ТС.

- 26 июня 2018, 20:59

- |

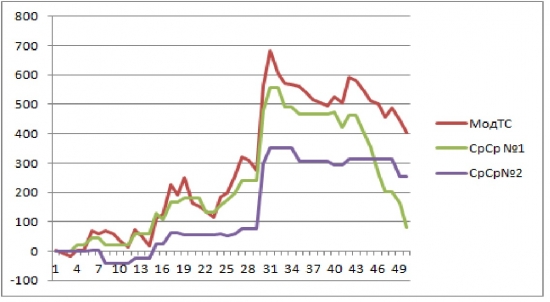

Моя Торговая Система (ТС) – это интрадейная реверсная система алгоритмической торговли на МБ фьючерсом нефти Brent.

ТС – это не Грааль, но позволяет избегать больших убытков («лосей») и брать большие прибыли, т.к. ТС хорошо держит растущий профит от взятого «движняка».

Но особенно приятно, когда ТС удается взять большой профит внутри дня более 100 шагов (пунктов, центов).

И поэтому вишенкой №7, особенно приятной после изнурительной пилы, на торт профита ТС будет демонстрация графика со сделками за сегодня, когда ТС взяла в лонг «движняк» +114 шагов (пунктов, центов) !

.

Ремарка: Администратор сайта необоснованно и безапелляционно запретил мои посты на Главной странице Смартлаба, якобы за копипаст. Поэтому, подписываемся, чтоб ничего не пропустить.

( Читать дальше )

Торгуем нефтью вместе с FullCup 26.06.2018

- 26 июня 2018, 09:39

- |

.

Февраль 2018. Отчет торговли нефтью с FullCup.

Март 2018. Отчет торговли нефтью с FullCup.

Апрель 2018. Отчет торговли нефтью с FullCup.

Май 2018. Отчет торговли нефтью с FullCup.

.

Предыдущий день торговли нефтью с FullCup

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в «личку».

.

Вишенка №1 на торт нефтяного профита ТС.

Вишенка №2...

Вишенка №3 ...

Вишенка №4 ...

Вишенка №5 ...

Вишенка №6 ...

Мои «Размышления о доходности»!

Сделал дело — гуляй смело!!! Ведь так? или Нужен ли план-норма дня?

Проблема в моей алгоритмической торговле?

Торгуем нефтью вместе с FullCup 25.06.2018

- 25 июня 2018, 09:52

- |

.

Тяжёлая неделя для ТС выдалась. Крупная пила предлагала фиксить профит руками после входа по стопу ТС. А робот эту неделю в просадке. Да и переносы через ночь-выходные-праздники испортились.

Февраль 2018. Отчет торговли нефтью с FullCup.

Март 2018. Отчет торговли нефтью с FullCup.

Апрель 2018. Отчет торговли нефтью с FullCup.

Май 2018. Отчет торговли нефтью с FullCup.

.

Предыдущий день торговли нефтью с FullCup

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в «личку».

.

Вишенка №1 на торт нефтяного профита ТС.

( Читать дальше )

Обновление портфеля 24.06.2018

- 24 июня 2018, 20:12

- |

18 июня на вечерней торговой сессии после небольшого отката открыл короткую позицию по нашему рынку через фьючерсный контракт MIX -9.18. Не удалось долго «просидеть в шорте», так как наследующий день прошёл сильный объём к окончанию торгов и я решил закрыть позицию. Итог с учётом встроенного плеча на срочном рынке +4,88% за один день. Ошибка, надо было шортить, когда начинал закрывать все лонговые позиции по акциям месяц назад, тогда прибыль была бы существеннее.

19 июня продал акции ЛСР, после того, как увидел, что после отсечки дивидендные гепы не закрываются, а котировки падают сильнее размера дивидендов. Итого продержал акции 62 дня +4,56%.

Также 19 июня продал акции Распадской — мою одну из самых долгосрочных инвестиций с момента, как я начал вести блог. За 676 дней прибыль составила +127,6%.

Что касается по МРСК ЦП прошла отсечка, начинается закрытие дивидендного гэпа. Скоро должны поступить дивиденды на брокерский счёт.

( Читать дальше )

Торгуем нефтью вместе с FullCup 22.06.2018

- 22 июня 2018, 09:35

- |

.

Февраль 2018. Отчет торговли нефтью с FullCup.

Март 2018. Отчет торговли нефтью с FullCup.

Апрель 2018. Отчет торговли нефтью с FullCup.

Май 2018. Отчет торговли нефтью с FullCup.

.

Предыдущий день торговли нефтью с FullCup

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в «личку».

.

Вишенка №1 на торт нефтяного профита ТС.

Вишенка №2...

Вишенка №3 ...

Вишенка №4 ...

Вишенка №5 ...

Вишенка №6 ...

Мои «Размышления о доходности»!

Сделал дело — гуляй смело!!! Ведь так? или Нужен ли план-норма дня?

Проблема в моей алгоритмической торговле?

Торгуем нефтью вместе с FullCup 21.06.2018

- 21 июня 2018, 09:57

- |

.

Февраль 2018. Отчет торговли нефтью с FullCup.

Март 2018. Отчет торговли нефтью с FullCup.

Апрель 2018. Отчет торговли нефтью с FullCup.

Май 2018. Отчет торговли нефтью с FullCup.

.

Предыдущий день торговли нефтью с FullCup

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в «личку».

.

Вишенка №1 на торт нефтяного профита ТС.

Вишенка №2...

Вишенка №3 ...

Вишенка №4 ...

Вишенка №5 ...

Вишенка №6 ...

Мои «Размышления о доходности»!

Сделал дело — гуляй смело!!! Ведь так? или Нужен ли план-норма дня?

Проблема в моей алгоритмической торговле?

Торгуем нефтью вместе с FullCup 20.06.2018

- 20 июня 2018, 09:30

- |

.

Февраль 2018. Отчет торговли нефтью с FullCup.

Март 2018. Отчет торговли нефтью с FullCup.

Апрель 2018. Отчет торговли нефтью с FullCup.

Май 2018. Отчет торговли нефтью с FullCup.

.

Предыдущий день торговли нефтью с FullCup

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в «личку».

.

Вишенка №1 на торт нефтяного профита ТС.

Вишенка №2...

Вишенка №3 ...

Вишенка №4 ...

Вишенка №5 ...

Вишенка №6 ...

Мои «Размышления о доходности»!

Сделал дело — гуляй смело!!! Ведь так? или Нужен ли план-норма дня?

Проблема в моей алгоритмической торговле?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал