SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвестирование

Посоветуйте на что обратить внимание из "3-го эшелона"

- 22 ноября 2017, 15:31

- |

Здравствуйте, любители торговли и профессионалы!

Посоветуйте каких-нибудь перспективных на ваш взгляд эмитентов из «3-го эшелона» на ММВБ для покупки на 2-10 лет.

Посоветуйте каких-нибудь перспективных на ваш взгляд эмитентов из «3-го эшелона» на ММВБ для покупки на 2-10 лет.

- комментировать

- ★1

- Комментарии ( 11 )

Дайджест «Умные Деньги». Выпуск №8

- 18 ноября 2017, 20:51

- |

Любите высокую доходность и повышенный риск? Тогда эта стратегия будет интересна Вам. Не так давно, в «закрытую зону» будет добавлена стратегия высокодоходного инвестирования. Ее цель — максимально увеличить прибыль, при контроле возможной просадки в разумных размерах.

( Читать дальше )

Я стал - миллионером!

- 17 ноября 2017, 19:22

- |

Привет!

Сегодня состояние моих активов на всех моих счетах в сумме достигло одного миллиона рублей.

Но это не праздник. Это просто веха. Первый миллион накоплен наконец-то, а не проигран.

Мало кого миллионом удивишь. Но ведь это значимое число и есть повод гордиться.

Однако, если бы не лудоманил все эти восемь лет с 2009 года, когда совершил первую сделку, то был бы долларовым миллионером. Вот оно как.

Такова была плата за получение опыта, я как дурак учился на своих ошибках, совершал ошибки много раз подряд одни и те же. Тратил кучу денег на обучение, у кого только я не обучался, ошибочно полагая, что меня научат торговать прибыльно.

Если ты — новичёк, то знай, что учиться ни у кого не нужно. Сразу же займись инвестированием, не гонись за длинным рублём ;). Лучше синица в руке, чем журавль в небе.

С сегодняшнего дня я завершаю с публичной торговлей, не буду писать что и почём купил. Деньги — любят тишину.

( Читать дальше )

Сегодня состояние моих активов на всех моих счетах в сумме достигло одного миллиона рублей.

Но это не праздник. Это просто веха. Первый миллион накоплен наконец-то, а не проигран.

Мало кого миллионом удивишь. Но ведь это значимое число и есть повод гордиться.

Однако, если бы не лудоманил все эти восемь лет с 2009 года, когда совершил первую сделку, то был бы долларовым миллионером. Вот оно как.

Такова была плата за получение опыта, я как дурак учился на своих ошибках, совершал ошибки много раз подряд одни и те же. Тратил кучу денег на обучение, у кого только я не обучался, ошибочно полагая, что меня научат торговать прибыльно.

Если ты — новичёк, то знай, что учиться ни у кого не нужно. Сразу же займись инвестированием, не гонись за длинным рублём ;). Лучше синица в руке, чем журавль в небе.

С сегодняшнего дня я завершаю с публичной торговлей, не буду писать что и почём купил. Деньги — любят тишину.

( Читать дальше )

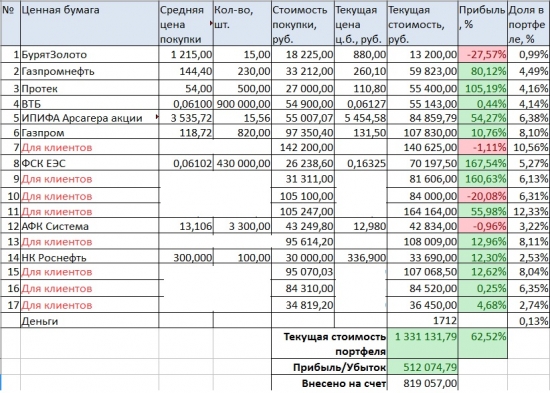

Дивидендный портфель: что происходило все это время

- 16 ноября 2017, 21:43

- |

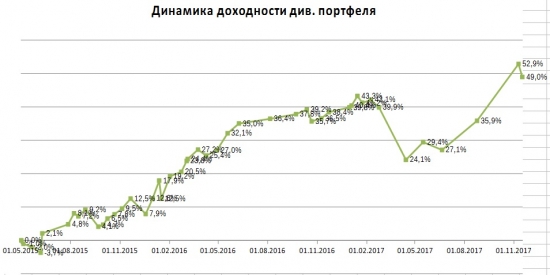

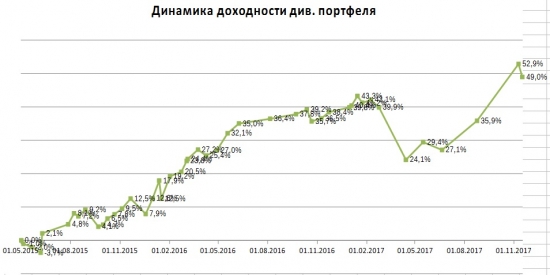

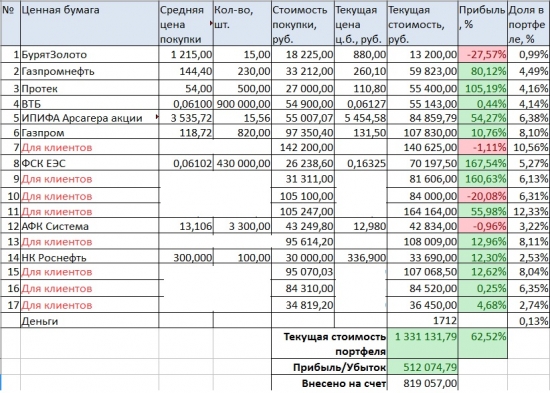

Долгое время я не публиковал доходность своего дивидендного портфеля.

Она сильно проседала весной из-за продажи ряда позиций. Не хотел эпатировать публику -)

Дело в том, что у меня было несколько сильно упавших эшелонов, я решил из них выйти, и перейти в более ликвидные и недооцененные акции.

Причина выхода: недружелюбные действия менеджмента, ухудшение экономики предприятий.

Например, я вышел в небольшой убыток из НКНХ прив. Сейчас он отрос, но ситуация с мегастройкой и отсутствием дивидендов остается той же.

Как видите, решение было верным и портфель не только восстановился, но и забрался на новые высоты.

С одной стороны, время выхода было не очень удачное: после этого часть закрытых позиций отросла.

С другой стороны, не выйдя я из них, я бы не купил дешево другие акции. Тут не посчитаешь.

Какой же принцип я использовал при выходе: может ли эта акция (из эшелона) вырасти в 2-3 раза?

( Читать дальше )

Она сильно проседала весной из-за продажи ряда позиций. Не хотел эпатировать публику -)

Дело в том, что у меня было несколько сильно упавших эшелонов, я решил из них выйти, и перейти в более ликвидные и недооцененные акции.

Причина выхода: недружелюбные действия менеджмента, ухудшение экономики предприятий.

Например, я вышел в небольшой убыток из НКНХ прив. Сейчас он отрос, но ситуация с мегастройкой и отсутствием дивидендов остается той же.

Как видите, решение было верным и портфель не только восстановился, но и забрался на новые высоты.

С одной стороны, время выхода было не очень удачное: после этого часть закрытых позиций отросла.

С другой стороны, не выйдя я из них, я бы не купил дешево другие акции. Тут не посчитаешь.

Какой же принцип я использовал при выходе: может ли эта акция (из эшелона) вырасти в 2-3 раза?

( Читать дальше )

Портфель на ИИС. Ноябрь 17. Продал Сбербанк купил ВТБ

- 09 ноября 2017, 22:32

- |

Возраст портфеля: 2 г. 6 мес.

Доходность портфеля по сравнению с прошлым месяцем — без существенных изменений.

Сегодня продал Сбербанк (670 акций), купленных еще в далеком сентябре 2015 года, по 74 рубля.

Смотрим пост https://smart-lab.ru/blog/277955.php

Продал по 210 рублей. Итого: позиция выросла в 2,8 раза! (180% прибыли).

Конечно, на фоне слухов о возможном повышении дивидендов, можно было еще подождать.

Но кто знал: я продал утром, а слухи пошли после обеда.

Однако если посмотреть здраво: Сбербанк уже стоит 1,6 капитала. Еслисравнить с другими крупными банками — то вполне справедливо.

Банки, которые стоят по 2 капитала, наверное, есть, но я их не встречал.

Насчет довода Г. Грефа, что Сбербанк становится IT компанией и должен оцениваться как IT — не согласен. Сбербанк нельзя сравнивать с Гуглом, так IT — это лишь средство для банковского бизнеса, непосредственно на IT Сбербанк не зарабатывает (по крайней мере это не основной бизнес). Поэтому Сбербанк должен оцениваться как банк.

( Читать дальше )

Доходность портфеля по сравнению с прошлым месяцем — без существенных изменений.

Сегодня продал Сбербанк (670 акций), купленных еще в далеком сентябре 2015 года, по 74 рубля.

Смотрим пост https://smart-lab.ru/blog/277955.php

Продал по 210 рублей. Итого: позиция выросла в 2,8 раза! (180% прибыли).

Конечно, на фоне слухов о возможном повышении дивидендов, можно было еще подождать.

Но кто знал: я продал утром, а слухи пошли после обеда.

Однако если посмотреть здраво: Сбербанк уже стоит 1,6 капитала. Еслисравнить с другими крупными банками — то вполне справедливо.

Банки, которые стоят по 2 капитала, наверное, есть, но я их не встречал.

Насчет довода Г. Грефа, что Сбербанк становится IT компанией и должен оцениваться как IT — не согласен. Сбербанк нельзя сравнивать с Гуглом, так IT — это лишь средство для банковского бизнеса, непосредственно на IT Сбербанк не зарабатывает (по крайней мере это не основной бизнес). Поэтому Сбербанк должен оцениваться как банк.

( Читать дальше )

Как заработать на ICO? Инвестирование в ICO. Анализ компаний.

- 08 ноября 2017, 10:18

- |

Здравствуйте Дамы и Господа! С Вами частный трейдер Литвинов Владимир. В этом видео я хочу поговорить об ICO. Это, наверное, самая обсуждаемая тема в среде людей, занимающихся криптовалютами. Собственно и весь хайп вокруг криптовалют начался именно после масштабного появления различных проектов и краудфандинга. Продолжение в видео:

( Читать дальше )

( Читать дальше )

Как я накопил 1 000 000 рублей

- 01 ноября 2017, 23:07

- |

А вернее, как я собираюсь это сделать...

Цель:

1. Накопить деньги для последующего долгосрочного инвестирования в дивидендные акции.

2. Производить накопления, уделяя этому 5 минут в месяц, а основное время выделить на изучение методов инвестирования в дивидендные акции.

Средство для достижения цели:

Обмениваем свой человеческий капитал на финансовый (зарплата), и часть ежемесячно инвестируем в пассивный инвестиционный портфель.

Структура инвестиционного портфеля:

100% портфеля будет состоять из следующих ETF'ов — FXMM, FXRB, FXRL.

FXMM — фонд инвестирующий в портфель краткосрочных казначейских облигаций США (Treasury Bills). Доходность достигается за счет свопа доллар-рубля. Дох-ть аналогична банковскому депозиту, или вложению в наши ОФЗ. Риски примерно теже (но это не точно).

FXRB - фонд инвестирующий в «корзину» из более чем 25 еврооблигаций российских компаний с высокой капитализацией.

FXRL — фонд инвестирующий в акции, входящие в индекс Московской Биржи (РТС). Дивиденды реинвестируются.

( Читать дальше )

Цель:

1. Накопить деньги для последующего долгосрочного инвестирования в дивидендные акции.

2. Производить накопления, уделяя этому 5 минут в месяц, а основное время выделить на изучение методов инвестирования в дивидендные акции.

Средство для достижения цели:

Обмениваем свой человеческий капитал на финансовый (зарплата), и часть ежемесячно инвестируем в пассивный инвестиционный портфель.

Структура инвестиционного портфеля:

100% портфеля будет состоять из следующих ETF'ов — FXMM, FXRB, FXRL.

FXMM — фонд инвестирующий в портфель краткосрочных казначейских облигаций США (Treasury Bills). Доходность достигается за счет свопа доллар-рубля. Дох-ть аналогична банковскому депозиту, или вложению в наши ОФЗ. Риски примерно теже (но это не точно).

FXRB - фонд инвестирующий в «корзину» из более чем 25 еврооблигаций российских компаний с высокой капитализацией.

FXRL — фонд инвестирующий в акции, входящие в индекс Московской Биржи (РТС). Дивиденды реинвестируются.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал