Инвестиции в недвижимость

Недвижимость. Часть I. Петербург

- 29 марта 2022, 14:41

- |

Если кому интересно можете подсчитать сами, на сколько обвалился курс акций строителей недвижимости, когда в стране продолжается рост стоимости квадратного метра этой недвижимости… Я не буду считать, так как это не принципиально для дальнейших рассуждений!

Главное мы наблюдаем «перекос» в экономике!

Легенда:

Черная линия — ПИК;

Синяя линия — Самолет;

Зеленая линия — ЛСР

Сравнительная динамика

Суть темы

Реальный рынок недвижимости не обвалился, а даже растет!

График цен в Петербурге по данным на 29 марта 2022 года!

Легенда:

Синяя линия — вторичный рынок недвижимости Питера;

Красная линия — первичный рынок недвижимости Питера

Абсолютная динамика (не путать со сравнительной динамикой)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 20 )

Шанс выиграть ещё есть …

- 28 марта 2022, 12:06

- |

В нем мы душевно поговорили с психосоматологом Романом Сухининым. И в конце видео Роман презентовал розыгрыш приза 🎁

Напомню, что призом является его видеоурок по проработке своих страхов и ограничивающих убеждений.

Напомню, что призом является его видеоурок по проработке своих страхов и ограничивающих убеждений. Для участия в розыгрыше нужно описать в комментариях под самим YouTube-видео 📽 свою историю выхода из зоны комфорта и улучшения жизни.

Комментарии-участники уже есть. Но шанс выиграть приз есть у каждого из вас.

Пока ещё есть …

Заявки принимаем до 31 марта 2022 года включительно. После этого срока Роман лично выберет победителя, и вручит приз.

Если для вас актуально проработать свои ограничения, то welcome!

P.S. Видео «Духовный риэлтор» можно найти🔍 на YouTube-канале по ссылке

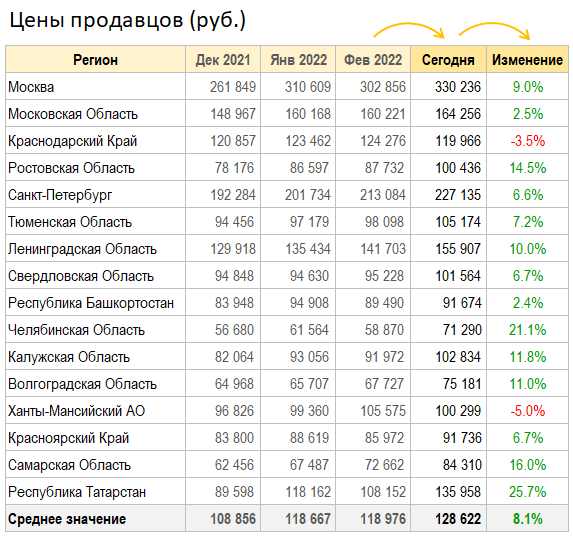

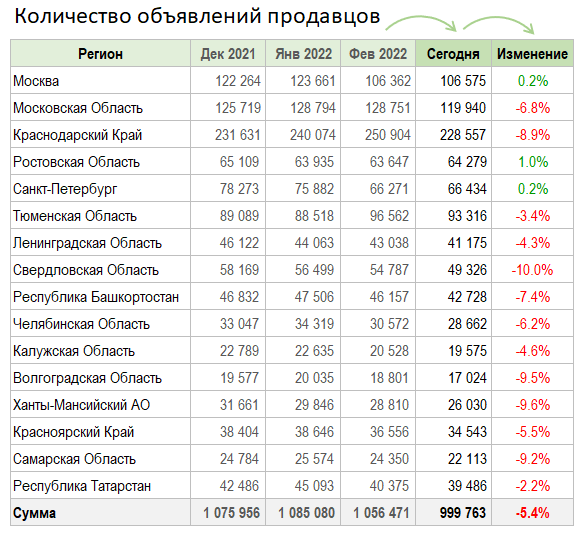

Цены квартир в России. Изменения за Март.

- 27 марта 2022, 13:34

- |

Продолжаю традиционный воскресный мониторинг цен по данным Домклик. Текущие цены в 16-ти самых живых регионах России выглядят так:

Татарстан мощно вырвался вперед. Рост ценников на 26% процентов впечатляет. Челябинск немного отстает. За ними с большим отрывом следует Самара. В целом по 16-ти регионам рост ценников составил 8%.

( Читать дальше )

Недвижимость в Москве, реальность

- 27 марта 2022, 13:13

- |

У меня есть потребность в квартире. Денег минимум, наскребу в моменте 3 млн руб… Посмотрел вторичку: однушки в старых домах 32 кв/м можно найти примерно за 8.5-9 млн руб… Но ставки по ипотеке конские, от 21%. Не вариант. Вспоминаю, что приняли программу поддержки ипотеки и там ставка 12 % (с апреля). Оказывается это только для новостроек. Полез смотреть цены на сайты застройщиков, так вот там цены вообще конские- однушки 32-35 кв/м от 14 млн руб, и других вариантов нет-ценник у всех одинаковый!!! (при этом сдача в 2023-2024). Если вписываюсь в этот блудняк- то тело ипотеки в 10 млн под 12%/год (при начальном взносе своих 3-4 млн)= это 1,2 млн руб в год только проценты, на протяжении 20-25 лет. Моя ЗП-примерно 200к, и получается- при такой ЗП я эту музыку не потяну. Так если при моей ЗП- это невозможно тянуть, как быть другим людям, у которых ЗП в Москве меньше 100к (и таких много).

В общем, при таких параметрах купить недвигу нереально. Купил бы вторичку, если б под нее была ипотека 12%.

Китайский рынок жилой недвижимости замедлил свой рост

- 25 марта 2022, 21:53

- |

WSJ анализирует состояние китайского рынка жилой недвижимости в статье с названием, которое говорит само за себя: «Китай заявляет, что цены на жилье стабильны, но застройщики видят их значительное снижение»

Согласно государственной статистике, рынок жилья Китая остыл после чрезмерного роста прошлых лет, но все еще продолжает развиваться. Средняя цена на новое жилье выросла на 1,7% в январе и на 1,2% в феврале к показателям за соответствующий месяц прошлого года..

( Читать дальше )

Мои апартаменты в Грузии

- 25 марта 2022, 10:04

- |

Мой Youtube | Мой Telegramm

Цены на съем квартир в Тбилиси и Батуми выросли почти в 2 раза за прошедший месяц.

Моя же Квартира в Батуми, на берегу Чёрного моря, стояла пустой. Управляющая уповала на Airbnb, но оттуда почему-то клиенты не шли.

Благодаря Андрею — старому моему товарищу, который ныне по делам оказался в Батуми — я осознал, что там не хватает жилья, а мои апартаменты при этом пустые.

Я попрощался с теперь уже бывшей управляющей. Вчера общался с 3 риэлторскими агентствами. 2 из них посмотрели мою квартиру. С одним из них готовлю договор на управление.

Однако в данный момент заселил на неделю человека из Петербурга за 125 $ за 7 дней. В пересчете на месяц это 500 $ за аренду квартиры.

( Читать дальше )

Хочу продать квартиру и вложить деньги. Нужен совет

- 24 марта 2022, 09:13

- |

Падение цен на бетон отменяется?

- 23 марта 2022, 18:30

- |

realty.ria.ru/20220323/limit-1779695074.html

Цены на бетон в крупных городах выросли на 20% с начала года

- 21 марта 2022, 23:31

- |

ЗП не выросли, или выросли? Ипотека, например в Уралсибе 25%, ровным счётом ничего не понимаю, народ по всей России сметает недвигу? Или это нерезы через какие-нибудь фонды её покупают?

Или народу не дают купить бумагу на бирже и они бабло в камень прессуют, ау!? Сидели-сидели, дождались когда рубль завернут, когда спец операция начнётся и начали бетон скупать, а раньше чего этого не делали? Театр абсурда.

Шортим недвижимость на бирже. Фьючерсы на жилье в Москве

- 21 марта 2022, 15:44

- |

Какой недвижимостью торгуют

Речь про фьючерс под кодом HOME-. Он позволяет делать ставки на рост или падение индекса московской недвижимости ДомКлик (это сервис Сбербанка), который в свою очередь измеряет среднее значение цены метра по реальным сделкам в столице.

Строго говоря, индекс ДомКлик это просто еженедельная статистика, собранная по цене договоров между застройщиками и ипотечниками. В него включены сделки купли-продажи в границах «старой» Москвы (в пределах МКАД), без особняков и замков (только многоквартирные дома и только квартиры до 30 млн за штуку).

Визуально индекс выглядит как плавно растущая вверх линия, но стоит понимать, что данные начали собирать лишь 1,5 года назад, и все это время на рынке было ипотечное ралли. Если взять данные Росстата за 10 лет, то видно, что цены на жилье в Москве могут двигаться вниз очень резко и глубоко, особенно после роста ставки ЦБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал