Инвестиционная идея

НДПИ на золото подняли, в какого золотодобытчика все еще стоит инвестировать ?

- 05 апреля 2024, 13:43

- |

В госдуме предложили внести дополнительный НДПИ на золото в размере 78 тыс. руб. за кг. На этом акции Полюса и ЮГК немного снижаются. Но для тех кто еще не купил золотодобывающую компанию, это возможность купить. Ведь получается что цена золота за 1 кг 6,7 млн рублей, тогда НДПИ 78к от текущей цены это всего 1,15% . Это не критично для золотодобывающих компаний и намного важнее сколько будут средние цены золота по году.

На Российском рынке представлены 7 золотодобывающих компаний, давайте взглянем на них с точки зрения фундаментального инвестора и выберем какую акцию стоит добавить в свой портфель.

После быстрого взгляда на эту табличку можно сразу из своего исследования убрать 2 компании. Лензолото и Бурятзолото. Они не подходят нам по EV/EBITDA, напомню этот показатель говорит нам за какое время компания окупит свою стоимость, я думаю никому не захочется окупать свои вложения 57 или 88 лет.

Полиметалл.

Ее тоже можно сразу убрать из исследования так как компания переехала в Казахстан, продала все свои активы а ее главный акционер заявил, что то, что торгуется на Мосбирже это фантик. По этому мне не очень понятно почему у Полиметалла есть вообще еще какая то цена. Переходим к более внятным компаниям.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 8 )

Открываем парную идею: «префы» Ростелекома против «обычки»

- 05 апреля 2024, 11:49

- |

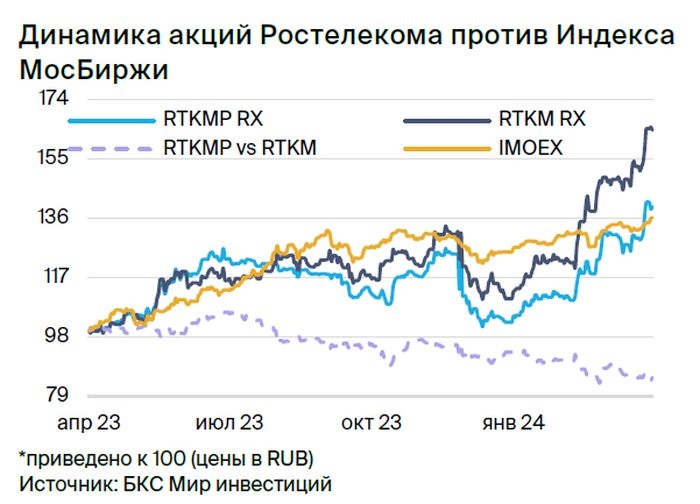

Открываем парную идею «Лонг Ростелеком-ап / Шорт Ростелеком-ао» на 3 месяца с целевой доходностью 10–15%. Дисконт цены привилегированных акций компании к обыкновенным сейчас на пике. Ждем его сокращения: сезонно в ожидании дивидендов, а также поскольку причин для этого дисконта мало.

Главное

• Три причины, покупать и продавать бумаги.

Дисконт цены «префов» к цене «обычки» на пике, хотя ликвидность сблизилась.

У бумаг одинаковые дивиденды, но дивдоходность по «префам» выше.

Исторически ценовой дисконт уменьшался перед дивидендами.

• Доходность: 10–15% к началу июля.

• Катализаторы: решение совета директоров по дивиденду в мае, закрытие реестра в июле.

• Оценка: «Позитивный» взгляд на привилегированные акции, «Нейтральный» на обыкновенные.

• Риски: общерыночные, дивиденды ниже ожиданий.

В деталях

Дисконт на пике, а разница в ликвидности снизилась. Привилегированные акции Ростелекома торгуются к обыкновенным с дисконтом около 14%. Этот уровень близок к пиковым значениям в 2020–2024 гг. и намного выше средних 3% в 2023 г.

( Читать дальше )

Какие акции ещё не успели вырасти в апреле 2023 года

- 03 апреля 2024, 18:44

- |

Акции Акрон

Компания Акрон производит минеральные удобрения, а цены на них в последнее время чувствуют себя не очень. Аммиак окончил падение после всплеска стоимости и особо пока не собирается расти.( Читать дальше )

Высокие ставки ЦБ РФ: что покупать на рынке акций по версии брокера ВТБ?

- 03 апреля 2024, 15:53

- |

Брокер ВТБ опубликовал инвестиционную стратегию на 2 квартал: поддержать рынок российских акций должны выплаты дивидендов по акциям и процесс перерегистрации бизнеса из-за рубежа в Россию.

Кроме того, ВТБ отмечает бумаги компаний из финансового, IT и потребительского секторов, ориентированных на внутренний спрос. С 2023 по 2025 год доходность финансового и потребительского секторов вырастет на 13%, тогда как доходность индекса Мосбиржи — на 11%, отмечают аналитики. Темпы роста операционной прибыли IT-сектора составят более 40%.

Также продолжат расти быстрее рынка акции компаний малой капитализации, чья стоимость не превышает $2 млрд. Это Globaltrans, НМТП, «Ренессанс страхование», HeadHunter, Whoosh.

Аналитики брокера «ВТБ Мои инвестиции» также ожидают, что рост российских акций может ускориться: инвесторы ждут, что ЦБ снизит ключевую ставку с нынешних 16% до 13% к концу года.

Ссылка: https://www.forbes.ru/investicii/509503-vysokie-stavki-cto-pokupat-na-rynke-akcij-po-versii-brokera-vtb

( Читать дальше )

Актуальные инвестидеи: покупка акций «Башнефти» и Acuity Brands

- 03 апреля 2024, 13:39

- |

ПАО АНК «Башнефть»

Тикер |

BANE |

Идея |

Long |

Срок идеи |

2-4 недели |

Цель |

3500 руб. |

Потенциал идеи |

12,36% |

Объем входа |

7% |

Стоп-приказ |

2969,3 руб. |

📈 Обыкновенные акции компании торгуются на биржевом рынке существенно ниже балансовой стоимости, что в совокупности с позитивной динамикой на рынке нефти является хорошим фактором роста.

📊 Котировки пробили уровни сопротивления марта 2024 года. При объеме позиции 7% и выставлении стоп-заявки на уровне 2969,3 руб. риск на портфель составит 0,35%. Соотношение прибыль/риск — 2,41.

Acuity Brands, Inc.

Тикер |

AYI |

Идея |

Long |

Горизонт |

1 месяц |

Цель |

$290 |

Потенциал идеи |

10,7% |

Объем входа |

5% |

Стоп-приказ |

$244 |

💰 Acuity Brands опубликует квартальный отчет в среду, 3 апреля. Аналитики ожидают роста выручки до $908,06 млн и прибыли на акцию $3,171. Если отчетность превзойдет ожидания аналитиков, а менеджмент компании даст благоприятный прогноз на следующий квартал, рынок может заложить текущий позитив в стоимость.

( Читать дальше )

📊 Какие акции будут интересны для активной торговли в апреле?

- 03 апреля 2024, 11:44

- |

🔻Яндекс стал одной из самых доходных акций марта. Ожидания завершения процесса реорганизации корпорации который месяц поддерживают сильный позитивный сентимент в бумагах. На пике марта было 4080 рублей, с начала года доходность достигала 60%. Акции были существенно перегреты, поэтому произошёл спуск под круглую планку 4000 руб.

🔻Сильного движения вниз пока не ожидается, однако, динамическая трендовая поддержка на апрель поднялась к 3900 рублям, и сегодня акции Яндекса бьются за эту поддержку. Если она устоит, то далее возникает вероятность очередной волны вверх, уже к максимумам февральского отскока 2022 года, на 4184 рублей.

t.me/+R6ciDC9K-PE2ZmEy — сообщество разумных инвесторов.

2️⃣ АФК Система $AFKS

🔻Акции АФК Системы стали чемпионами по доходности за март среди всех компонентов индекса Мосбиржи. Резкий взлет котировок на максимумы с января 2022 года вызван подготовкой сразу к двум IPO дочерних компаний, что предполагает увеличение стоимости самого холдинга.

( Читать дальше )

Газпром. Есть примитивная идея

- 03 апреля 2024, 07:52

- |

Не люблю Газпром, но в силу дефицита идей на текущем рынке я в конце прошлой недели решил немного спекулятивно купить акций этой компании.

📌 Почему я немного купил акций

Мне фундаментально компания и ее текущее положение абсолютно не нравится, не буду еще раз писать почему, но я взял спекулятивно немного акций к себе в портфель до середины мая по двум причинам:

— Причина первая: в середине мая выйдет существенный факт о заседании совета директоров. В повестке дня будет включен вопрос о выплате дивидендов (мне абсолютно неважно какие будут/не будут дивиденды), который я хочу спекулятивно отыграть сейчас.

— Причина вторая: на нашем рынке выросло почти все кроме Газпрома, который старой народной примете растет последним и болтается сейчас на минимальных отметках за последние два года. Почему бы не прикупить по лоям спекулятивно немного, так как падать ниже тут особо некуда, да и причин на это тут пока нет.

📌 Цуцванг по дивидендам

Сколько будут дивиденды: 0, 5, 10 или 20 рублей? Я не знаю, тут все зависит от решения в высоких кабинетах Кремля, но мне эти дивиденды неинтересны и не нужны. Хотя невыплата дивидендов сильно заденет рынок в целом.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Астры» и продажа бумаг Lam Research

- 02 апреля 2024, 11:17

- |

ПАО «Группа Астра»

Тикер |

ASTR |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

770 руб. |

Потенциал идеи |

11% |

Объем входа |

7% |

Стоп-приказ |

660 руб. |

💰 Сегодня компания опубликует результаты за 2023 год по МСФО и проведет День инвестора. Ожидаем существенного роста выручки и EBITDA в годовом выражении, в особенности в IV квартале прошедшего года, что должно быть позитивно воспринято инвесторами.

📈 Акции компании демонстрируют среднесрочный восходящий тренд. Идея на рост бумаги с целью 770 руб. При объеме позиции 7% и выставлении стоп-заявки на уровне 660 руб. риск на портфель составит 0,34%. Соотношение прибыль/риск составляет 2,24.

Lam Research Corporation

Тикер |

LRCX |

Идея |

Short |

Срок идеи |

2-4 недели |

Цель |

$891 |

Потенциал идеи |

9% |

Объем входа |

7% |

Стоп-приказ |

$1015 |

💻 Стоимость акций Lam Research слишком высока при текущих рисках. Основным риском в 2024 году остается сохранение слабого спроса со стороны ключевых клиентов.

( Читать дальше )

Антиидеи в акциях на 2 квартал

- 02 апреля 2024, 09:27

- |

В начале 1 квартала я делал список антиидей (VK, Мечел, Алроса, ИнтерРао, ПИК) на 1 квартал. Получилось скорее 50 на 50, так как что-то упало как Мечел и VK, а что-то неадекватно выросло как ПИК. Попробую составить традицонный список плохих акций, в которых ничего хорошего не светит. В список антиидей можно попасть по двум критериям: компания входит в индекс ММВБ и компания по-моему мнению будет выглядеть хуже индекса 📉

📌 Мои антиидеи на 2 квартал:

— VK 📱. Отчет за 2023 год достаточно четко показал как идут дела у компании, не знаю зачем и в надежде (блокировка Youtube?) на что это покупать. С такой экономикой как сейчас без допэмиссии не обойтись.

Цель: 500 рублей, хотя я бы и по 300 рублей это не купил бы

— Сегежа 🪓. Без огромной допэмиссии (уже наконец-то признало и руководство компании) тут уже не обойтись, никакой адекватный рост в Китае на продукцию тут уже не поможет. Не знаю и не понимаю почему рынок это игнорирует, хотя истории с ОВК, Qiwi, Полиметаллом показывают, что рынку физиков все равно на очевидные проблемы, пока гром не грянет по факту.

( Читать дальше )

5 лучших акций на среднесрок

- 02 апреля 2024, 07:39

- |

Наконец-то БКС обновили топ-5 компаний, которые must have в портфелях каждого уважающего себя среднесрочного инвестора. Именно эти компании могут прирасти на 25% в течение года. А могут и не прирасти, так как инвестиции — это не только просто, но и всегда риск! Поэтому даже аналитики указывают, что эта подборка не является инвестиционной рекомендацией.

1. Лукойл: целевая цена — 10 300 рублей (рост +34,8%).

Аналитики делают ставку на высокие дивиденды и возможный выкуп собственных акций у нерезидентов. Эпопея с выкупом тянется с августа 2023 года и до сих пор никто не знает получила ли компания разрешение на эти действия. Вроде бы в названии рейтинга нет слов «дивидендных акций», но каждая компания в рейтинге их платит, как и Лукойл. По прогнозам разных аналитиков в 2024 году нефтяник заплатит 950-1000 рублей на одну акцию.

2. Префы Ростелеком: целевая цена — 110 рублей (рост +29%).

Драйвер роста — недооцененность именно привилегированных акций на фоне роста обыкновенных, к тому же компания платит одинаковые дивиденды на каждый тип акций. Положительно на цену влияет будущее IPO дочерней компании. Прогнозный размер дивидендов к выплате в 2024 году — 6 рублей на одну акцию.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал