SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвестиционная идея

Блок пакет ТГК-5 выставлен на тендер, будет ли интерес к этому активу?

- 05 февраля 2013, 11:37

- |

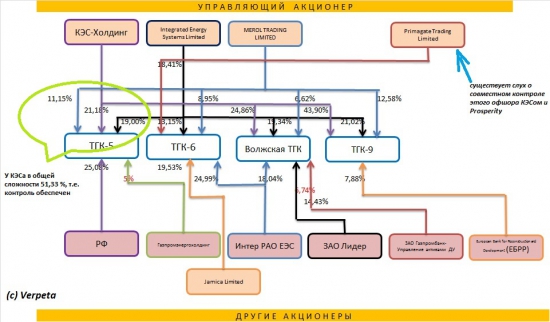

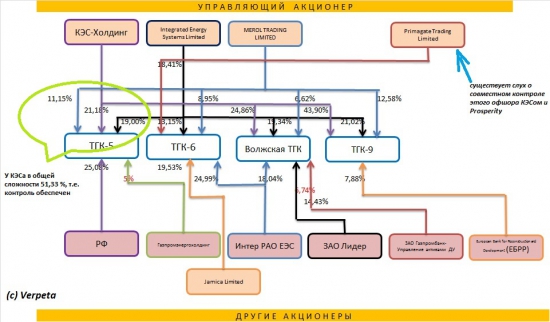

Сегодня «Ведомости» написали о том, что ВТБ-Капитал определил дату 13 марта 2013 проведения тендера по приватизации государственного пакета 25,1% в ТГК-5. Минимальная цена (стартовая) определена в 0,0035 рублей за акцию, стоимость блокирующего пакета 1,08 млрд рублей. Акция ТГК-5 сейчас торгуется по 0,00381, т.е. на 8,8% выше заявленной стартовой цены. Компания рапортовала об убытке в 393,34 млн рублей по итогам 9 мес. 2012 по сравнению с прибылью за этот же период в 2011 году в размере 3825,03 млн рублей. Кому может быть выгодно приобрести блок-пакет?

Схема владения

Если обратиться к схеме, то не вижу причин для ажиотажа на аукционе: либо кто-то по едва отличной от стартовой цены заберёт, либо признают не состоявшимся.

Заявки принимаются до 11 марта 2013, будут проявляться желающие, откорректирую свою позицию по этому вопросу. Более интересна, по-моему, ТГК-6, т.к. там нет контроля у КЭС-холдинга

Схема владения

Если обратиться к схеме, то не вижу причин для ажиотажа на аукционе: либо кто-то по едва отличной от стартовой цены заберёт, либо признают не состоявшимся.

Заявки принимаются до 11 марта 2013, будут проявляться желающие, откорректирую свою позицию по этому вопросу. Более интересна, по-моему, ТГК-6, т.к. там нет контроля у КЭС-холдинга

- комментировать

- Комментарии ( 0 )

Так кому же всё таки достанутся 40% Иркутскэнерго?

- 30 января 2013, 10:52

- |

Чехарда разных вариантов оценки 40% Иркутскэнерго (мой ресёч по этой компании здесь: smart-lab.ru/blog/79700.php) началась, по-моему, с середины 2010 года. Скорее всего всё должно разрешиться в ближайшее время. Я с середины лета держу о.а. Иркутскэнерго под продажу этого пакета. Вчера Совет Директоров Русгидро утвердил оценку имущества, которое вносится в оплату допэмиссии. В перечне имущества были и акции «Иркутскэнерго». Акции иркутских энергетиков оценены в 19,5 руб. за акцию, это «апсайд» 16-18%, стоимость всего пакета, находящегося на балансе «Интер РАО» 37,2 млрд руб. Т.к Интер Рао владеет 1,85% о.а. Русгидро, то она имеет преимущественное право в доп эмиссии выкупить 1,85% от размещаемого количества акций – это 1,85%*110 000 000 000

равно 2 035 000 000 о.а. (я применяю допущение, что акции Русгидро для целей допэмиссии оценены в 1 рубль) или 2 035 000 000 рублей остальные 35 млрд акций Интер Рао сможет получить в случае отказа других акционеров от реализации своих преимущественных прав на допэмиссию (

( Читать дальше )

равно 2 035 000 000 о.а. (я применяю допущение, что акции Русгидро для целей допэмиссии оценены в 1 рубль) или 2 035 000 000 рублей остальные 35 млрд акций Интер Рао сможет получить в случае отказа других акционеров от реализации своих преимущественных прав на допэмиссию (

( Читать дальше )

Инвестиционная идея продажа Gold

- 17 января 2013, 18:45

- |

Продажа Gold по цене 1674.77 сигнал сформирован по системе внутридневной торговли “Kolwynia”

— целевой уровень фиксации прибыли в диапазоне 1664.00

— уровень для фиксации убытков 1679.0

— расчетная вероятность положительного исхода 73%

— профит фактор 2.5

Основная идея помимо благоприятной технической картины и не способности цены преодолеть сильное сопротивление в районе 1684 долл за унцию, из за хорошей отчетности американских компаний (70% из отчитавшихся компаний показали прибыль выше ожиданий аналитиков), является выход неожиданно сильной, положительной макро-статистики по рынку нового жилья в США, объем совершенных закладок нового строительства в США в годовом исчислении с учетом сезонных колебаний составил 954К 12,1% м/м при ожидании роста всего на 3,3% м/м. Это является существенным фактором в пользу укрепления доллара, в текущих условиях, и как следствие снижения цены на золото. Однако ожидания по длительности этого движения не очень высокие поэтому, несмотря на столь стремительное начало, зону фиксации прибыли решено оставить в рамках торговой системы, без учета возросшей волатильности.

( Читать дальше )

— целевой уровень фиксации прибыли в диапазоне 1664.00

— уровень для фиксации убытков 1679.0

— расчетная вероятность положительного исхода 73%

— профит фактор 2.5

Основная идея помимо благоприятной технической картины и не способности цены преодолеть сильное сопротивление в районе 1684 долл за унцию, из за хорошей отчетности американских компаний (70% из отчитавшихся компаний показали прибыль выше ожиданий аналитиков), является выход неожиданно сильной, положительной макро-статистики по рынку нового жилья в США, объем совершенных закладок нового строительства в США в годовом исчислении с учетом сезонных колебаний составил 954К 12,1% м/м при ожидании роста всего на 3,3% м/м. Это является существенным фактором в пользу укрепления доллара, в текущих условиях, и как следствие снижения цены на золото. Однако ожидания по длительности этого движения не очень высокие поэтому, несмотря на столь стремительное начало, зону фиксации прибыли решено оставить в рамках торговой системы, без учета возросшей волатильности.

( Читать дальше )

Тема дня: "ГМК Ноникель". Рыцарь в белых доспехах и другие

- 05 декабря 2012, 00:16

- |

Сегодня тема дня это, безусловно, новое акционерное соглашение между Интерросом и Русалом по ГМК Норильский Никель. Основные моменты этого акционерного соглашения:

( Читать дальше )

- приход Владимира Потанина на пост гендиректора «Норникеля»

- покупка Millhouse 7,3% квазиказначейских акций ГМК

- урегулирование всех споров «Интерроса» и «РусАла»

- паритет мажоритариев в совете директоров «Норникеля»

- lock-up на продажу бумаг ГМК участниками соглашения (Интеррос 5 лет, Millhouse Capital 3 года, РусАл 5 лет) «Металлоинвест» не участвует в соглашении

- заключение соглашения между Русал и Интеррос, касающегося улучшения корпоративного управления в ГМК «Норильский никель» и повышения прозрачности компании, максимизации стоимости для акционеров и урегулирования разногласий

- гашение квазиказначейских акций ГМК (~10%)

- соглашение предусматривает меры по обеспечению стабильных дивидендов «Норникеля» за 2012, 2013, 2014 годы

- каждая из трех сторон имеет право наложить запрет на продажу акций «Норникеля» другим участником соглашения

( Читать дальше )

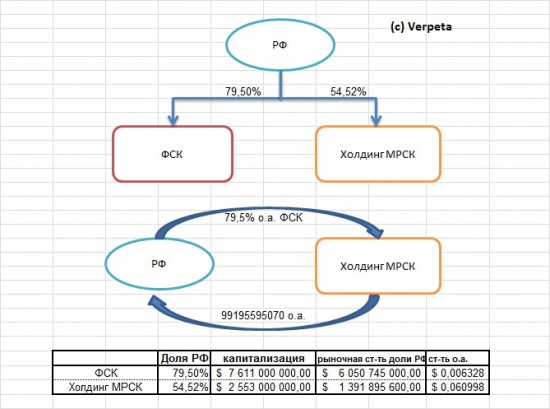

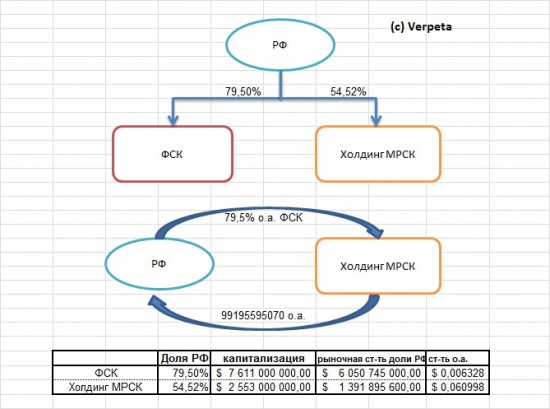

Новая энергетическая фишка-ОАО "Российские сети"

- 22 ноября 2012, 23:53

- |

Сегодня «Ведомости» написали о том, что Путин подписал указ об объединении «Холдинга МРСК» и «ФСК» путём внесения в капитал Холдинга 79,55% акций ФСК. Объединённая компания получит название ОАО «Российские сети». Возглавит новую компанию, скорее всего нынешний ген директор «ФСК» Олег Бударгин. На сегодняшнее закрытие капитализация ФСК на ММВБ $7,611 млрд, в то время как капитализация Холдинга МРСК $2,553 млрд. Если сделать допущение о том, что валюта сделки акции Холдинга (а именно это и следует из указа), то имеем ситуацию при которой Холдингу необходимо увеличить в 2,37 раза существующее количество обыкновенных акций, чтобы оплатить эти 79,55% (с учётом одинаковых премий для обоих компаний, перевес по премиям в пользу одной или другой стоимости компаний принципиально не изменяет моей аргументации). С учётом последней утверждённой допэмиссии текущее количество обыкновенных акций Холдинга МРСК (читай «Российские сети») составляет: 59 854 067 081 и это количество должно превратиться как минимум в 141 946 522 433! Что происходит с акциями компаний российской энергетики, которые балуются допэмиссиями? …правильно теряют в стоимости. Пример Русгидро!.. а вот с «префами» ситуация другая: на то количество «префов», которое останется в структуре капитала объединённой компании дивидендная база увеличивается в разы, если только при объединении не конвертируют «префы» в «обычку».

«зашортил» «обычку» Холдинга МРСК

«зашортил» «обычку» Холдинга МРСК

Среднесрочная торговая идея: покупка акций American Tower Corp. (AMT).

- 24 сентября 2012, 01:55

- |

Суть идеи

1) У довольно крепкой с хорошим менеджментом компании American Tower Corp (NYSE:AMT) наступает «звездный час» и еще не все на рынке это осознали.

2) Удачный момент для открытия длинной позиции, поскольку акция хорошо стоит технически и завтра вероятен заход в AMT множества спекулянтов на фоне вышедших в последние 4 дня статей.

Подробности

Завтра, 24 сентября, вероятен заход в бумагу большого количества спекулянтов на фоне множества статей об открытии длинной позиции по акциям ATM, вышедших в четверг, пятницу и на выходных:

— четверг вечер http://seekingalpha.com/article/877571-buy-american-tower-to-benefit-from-growth-in-high-speed-data-demand (акции немного подросли на открытии пятницы на фоне старта продаж iPhone)

( Читать дальше )

Среднесрочная инвестиционная идея: Лонг Microsoft Corporation (MSFT).

- 30 августа 2012, 21:28

- |

Причины открытия длинной позиции:

1) Технически хороший момент для захода в бумагу – близость к сильной поддержке на уровне $30,00.

В начале августа акции закрыли июльский гэп вниз и 1 раз протестировали уровень в $30,00. Сейчас акция подходит к нему во второой раз.

2) Привлекательная ситуация в балансе (динамика последних 4-х кварталов):

В Income statement: с динамикой выручки и валовой прибыли все обстоит очень хорошо, и, хотя чистая прибыль в последнем квартале снизилась из-за разовых внеплановых расходов, что отразилось на котировках, это, в целом, не изменило силы баланса.

В Balance Sheet: хорошая динамика Cash & Equivalents и Total Current Assets при небольшом росте Total Current Liabilities и стабильном уровне Total Long Term Debt. На этом фоне стабильное снижение Total Inventory (что само по себе уже хорошо) дает коэффициент быстрой ликвидности на уровне 2,59, что является очень хорошим показателем краткосрочной стрессоустойчивости для такой крупной компании.

Показатель накопленной нераспределенной чистой прибыли (Retained Earnings) также показывал позитивную динамику кроме последнего квартала, когда произошли очень большие непредвиденные затраты, которые не повлияли на бизнес-модель.

Отношение долгов компании к активам последние 3 квартала демонстрировало устойчивое снижение, что также очень хорошо

( Читать дальше )

Демура, тушенка и самогонный аппарат.

- 24 августа 2012, 20:22

- |

Для тех кто не видел сегодняшний выпуск Рынков на рбк в 14.00.

Стараюсь смотреть рбк из-за Демуры. Рейтингов он добавляет прилично.

Смотреть с 0.00-4.30 минуты, для особо торопящихся 3.30-4.30.

P.S Добавил тег: Инвестиционная идея

smotri.com/video/view/?id=v22217916c20

rinki1436

Стараюсь смотреть рбк из-за Демуры. Рейтингов он добавляет прилично.

Смотреть с 0.00-4.30 минуты, для особо торопящихся 3.30-4.30.

P.S Добавил тег: Инвестиционная идея

smotri.com/video/view/?id=v22217916c20

rinki1436

Арбитраж по Татнефти.

- 08 августа 2012, 11:50

- |

Последнее полугодие обыкновенные акции Татнефти меня удивляют своей динамикой. Несмотря на все известные проблемы акции сегодня, торгуются на исторических максимумах! Это вам не газпром и не Роснефть. В этой статье я не буду анализировать компанию, и искать причину, почему «обычка» показывает такую динамику. На мой взгляд сейчас есть интересная арбитражная возможность в акциях Татнефти. Смысл идеи заключается в том, что «привилегированные» акции отстали от «обыкновенных» и эта ситуация сформировала максимальный спред между двумя этими инструментами. Так на момент написания этого поста спред между «префкой» и «обычкой» составил: 97,82/204,3-1=-52,1%! Если обратиться к графику похожая ситуация была в мае 2010 года. Тогда «обычка» достигнув локального максимума в 152 рубля в течение следующего месяца скорректировалась на 37%! …а «префы» отстаивались практически без коррекции.

Последнее полугодие обыкновенные акции Татнефти меня удивляют своей динамикой. Несмотря на все известные проблемы акции сегодня, торгуются на исторических максимумах! Это вам не газпром и не Роснефть. В этой статье я не буду анализировать компанию, и искать причину, почему «обычка» показывает такую динамику. На мой взгляд сейчас есть интересная арбитражная возможность в акциях Татнефти. Смысл идеи заключается в том, что «привилегированные» акции отстали от «обыкновенных» и эта ситуация сформировала максимальный спред между двумя этими инструментами. Так на момент написания этого поста спред между «префкой» и «обычкой» составил: 97,82/204,3-1=-52,1%! Если обратиться к графику похожая ситуация была в мае 2010 года. Тогда «обычка» достигнув локального максимума в 152 рубля в течение следующего месяца скорректировалась на 37%! …а «префы» отстаивались практически без коррекции.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал