ИнтерРао

Новость о продаже гендиректором акций Интер РАО негативна для ее котировок - Sberbank CIB

- 26 июня 2019, 14:57

- |

Объявлению о продаже доли Бориса Ковальчука предшествовало впечатляющее ралли котировок «Интер РАО», которое началось в первых числах июня. Между тем компания официально заявила, что соглашение о продаже акций гендиректора было достигнуто в апреле 2019 года, т. е. не было продиктовано недавним резким ростом котировок. В апреле цена бумаг «Интер РАО» колебалась в диапазоне 3,62-3,98 руб. за акцию.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости компаний — обзоры прессы перед открытием рынка

- 26 июня 2019, 09:22

- |

Борис Ковальчук вышел из «Интер РАО». Глава компании заработал около $12 млн

В преддверии принятия новой опционной программы гендиректор и предправления «Интер РАО» Борис Ковальчук продал 0,15% акций «Интер РАО» примерно за $12 млн. Это весь пакет, принадлежавший топ-менеджеру в компании. Вслед за ним еще 0,25% акций могут продать остальные руководители госхолдинга.

https://www.kommersant.ru/doc/4012249

Топ-менеджеры «Аэрофлота» не получат бонусы из-за катастрофы «Суперджета»

«В KPI топ-менеджмента «Аэрофлота» предусмотрено, что в случае катастрофы мы лишаемся премий», – заявил гендиректор «Аэрофлота» Виталий Савельев на собрании акционеров авиакомпании 25 июня. То есть со II квартала и до конца года менеджеры не получат премий, добавил он. Никаких подробностей – кто именно лишится бонусов и на какую сумму – Савельев на привел, представитель «Аэрофлота» от комментариев отказался. Как следует из данных «Аэрофлота», премии членов правления авиакомпании – самого Савельева и 10 его заместителей – в 2018 г. составили 413,2 млн руб., в 2017 г. – 281,4 млн. Премии в «Аэрофлоте» выплачиваются ежеквартально, есть также годовая премия, на каждую квартальную может приходиться порядка 15–20% общего переменного вознаграждения за весь год, знает сотрудник «Аэрофлота». Из слов Савельева следует, что премии за I квартал топ-менеджеры получили.

( Читать дальше )

Гендиректор и Пред.Правления Интер РАО продал свои акции Интер РАО на $12,49 млн

- 25 июня 2019, 19:27

- |

Генеральный директор и Председатель Правления Интер РАО Б.Ковальчук 19 июня 2019г продал принадлежащие ему акции Интер РАО на $12,49 млн

Интер РАО

104 400 000 000 акций

0,1523% акций = 159 001 200 акций х 4,95 руб = 787 055 940 руб

http://www.e-disclosure.ru/portal/event.aspx?eventid=6K9rJsW6iE6JUYk0-C-CB3Gw-B-B

Интер РАО - готовит новую мотивационную программу для руководства

- 25 июня 2019, 18:57

- |

В рамках разработки новой стратегии компании рост стоимости будет сохранен в качестве ключевого стратегического вектора, кроме того будет обсуждаться и предлагаться для рассмотрения совету директоров новая мотивационная программа для высшего менеджмента, включая вариант выплаты вознаграждений менеджменту или их части акциями компании"

«С учетом этого можно ожидать в перспективе существенного увеличения акций в собственности высшего руководства „Интер РАО

источник

Интер РАО - Ковальчук снизил долю в компании с 0,1523% до 0%

- 25 июня 2019, 18:55

- |

Как пояснил представитель «Интер РАО», проданные акции Ковальчук ранее выкупил в рамках опционных программ.

Изменение доли произошло 19 июня 2019 года.

сообщение

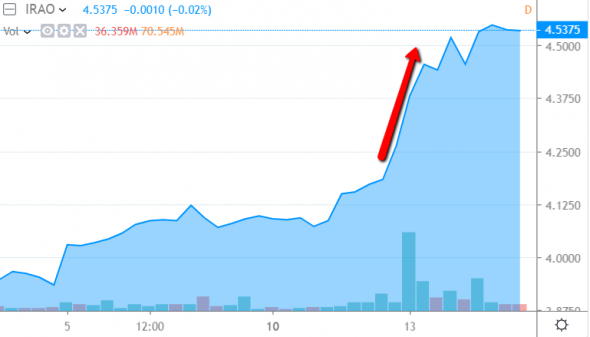

Интер РАО: продолжают расти

- 14 июня 2019, 18:01

- |

-вчера +4%

-сегодня +2%

Акции «Интер РАО» продолжают ралли, отыгрывая новости вторника о решении совета директоров компании направить на выплату дивидендов за 2018 год часть средств от продажи доли в ПАО «Иркутскэнерго».

Технически акции смотрятся уверенно, но покупать данного эмитента мы рекомендуем по ценам в диапазоне 4-4.2 р.

Зарабатывайте на идеях персонального брокера

Интер РАО - дивиденды за 2018 г не изменятся из-за средств от продажи доли Иркутскэнерго

- 13 июня 2019, 12:31

- |

Общая сумма дивидендов за 2018 год не изменится, всё в рамках принятых акционерами решений. Часть средств от продажи акций "Иркутскэнерго" будет направлена на дивиденды в рамках утвержденных выплат

источник

Интер РАО - часть средств от продажи Иркутскэнерго будет направлено на дивиденды-2018

- 11 июня 2019, 17:25

- |

1.1. Согласовать направление части средств, полученных ПАО «Интер РАО» от продажи акций ПАО «Иркутскэнерго», в сумме 7 921 776 тыс. руб. на выплату дивидендов по итогам 2018 отчетного года в размере 17 918 750 тыс. руб. во исполнение рекомендаций Совета директоров Общества от 15.03.2019 года (протокол от 18.03.2019 № 242).

1.2. Утвердить изменения в бизнес-плане ПАО «Интер РАО» на 2019 год, предусматривающие направление части средств, полученных ПАО «Интер РАО» от продажи акций ПАО «Иркутскэнерго», на выплату дивидендов по итогам 2018 отчетного года в размере 7 921 776 тыс. руб.

сообщение

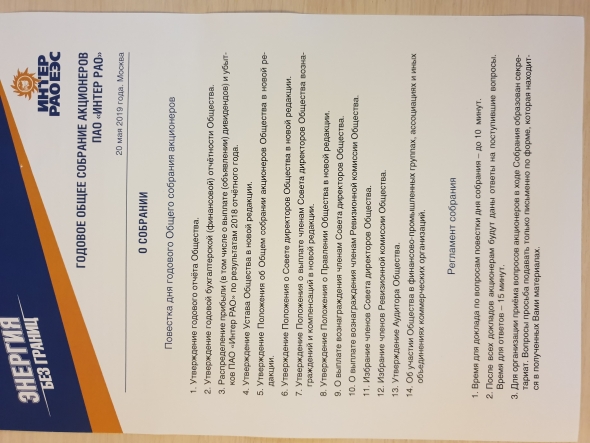

ГОСА ИНТЕР РАО 2019

- 09 июня 2019, 15:15

- |

Проходило 20.05.2019 Москва, Площадь Европы, Гостиница «Рэдиссон-Славянская». С 10 до 12-30.

Повестка собрания

( Читать дальше )

Интер РАО - сделка о выходе компании из Экибастузской ГРЭС-2 находится в высокой степени готовности

- 07 июня 2019, 19:04

- |

Мы рассчитываем до конца года сделку всю закрыть. Уже все бумаги подписаны, мы в высокой степени готовности

В конце апреля в «Интер РАО» сообщили: «Самрук» является наиболее логичным покупателям данного актива, учитывая, что она уже владеет 50% акций станции»

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал