Инфляция в России

Итоги прямой линии с Президентом и что ожидать по ключевой ставке завтра (ну да, такой анимешный заголовок)

- 19 декабря 2024, 23:46

- |

Итак, хоть я и уверен в том, что вы смотрели (или читали текстовую трансляцию), но все же считаю нужным подвести некие итоги по прямой линии с Владимиром Путиным. Также интересно будет сравнить с теми прикидками, которые я делал в воскресенье (https://smart-lab.ru/blog/1094664.php).

Начнем с внешней политики. Как я и предполагал, было заявлено о том, что Россия готова к переговорам. Но точных сроков их начала все еще нет. При этом в вопросе журналиста упоминается о том, что Россия подойдет к этим переговорам как слабая сторона. Видимо энбесиц (журналист из NBC) имеет в виду заявление Трампа о потерях сторон на СВО, причем якобы потери России значительно превышают потери Украины. Здесь можно гадать о том, откуда такие данные и зачем они были объявлены, но сейчас очевидно то, что данный нарратив будет проталкиваться со стороны США как полноценный довод к компромиссам (уступкам) со стороны России. Президент с этим мягко, но непреклонно не согласился, приведя свои доводы. Но при этом одну важную деталь, на которую можно ориентироваться при каких-либо прогнозированиях конца СВО, Путин дал.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

📊 За какой инфляцией следить и почему это важно?

- 19 декабря 2024, 23:08

- |

Когда обсуждается ключевая ставка ЦБ, то и дело обсуждается тема инфляции. В этой связи сделаем небольшой ликбез перед завтрашним заседанием ЦБ РФ.

Инфляция — это скорость, с которой дорожают товары и услуги. За неделю с 10 по 16 декабря темпы роста цен в России замедлились: если раньше цены росли на 0.48% за неделю, теперь на 0.35%. Казалось бы, хорошая новость. Но в реальности всё сложнее.

Смотрим шире: за четыре недели инфляция почти не изменилась — вместо 1.71% теперь 1.69%. Это всё ещё высокий уровень, который трудно игнорировать. А если посмотреть на годовые цифры, ситуация ещё тревожнее: цены с начала года выросли на 9.14%, тогда как в прошлом году за тот же период было 7.42%. Значит, товары и услуги дорожают быстрее, чем год назад.

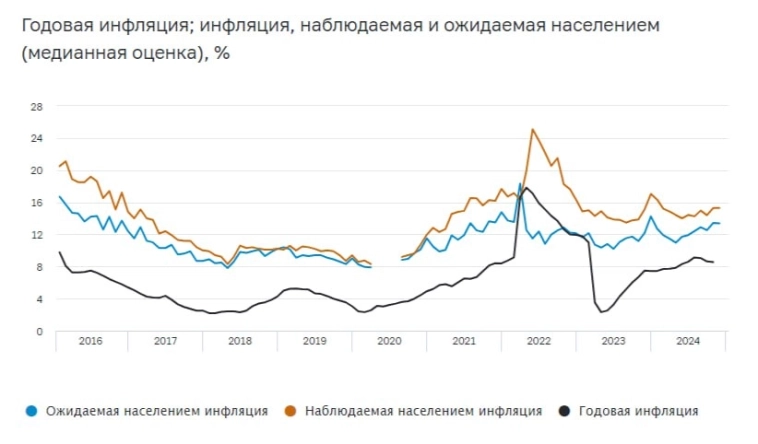

Но самое интересное — это инфляционные ожидания населения. По данным опросов, инфляционные ожидания россиян в декабре выросли до 13.9% — это максимум за весь 2024 год. Люди считают, что цены будут продолжать расти, причём быстрее, чем сейчас. Оценка уже произошедшего роста цен тоже ухудшилась: теперь люди думают, что цены выросли в среднем на 15.9% (в ноябре было 15.3%).

( Читать дальше )

Эльвира Сапхидзадовна, как говорил Бисмарк: «Всякая политика хороша, кроме политики колебаний». Если не сделайте 25% - пипл не поймет!!! Тогда к чему все страдания?

- 19 декабря 2024, 21:04

- |

И не думать о карьере и отношениях с людьми.

Если не долбануть по инфляции Орешником — улетит к чертям собачим в небеса

Тут уже дело в том, какой след Вы оставите на земле!

23% после роста на 0,5% за неделю — как мертвому припарка

Недельная инфляция

- 19 декабря 2024, 20:42

- |

НЕДЕЛЬНАЯ ИНФЛЯЦИЯ: ПРИТОРМОЗИЛИ..

По данным Росстата (https://rosstat.gov.ru/storage/mediabank/197_18-12-2024.html) с 10 по 16 декабря ИПЦ вырос на 0.35% vs 0.48% и 0.50% в предыдущие 2 недели. Рост в декабре – 0.97%, с начала года – 9.14% гг.

Без огурца и томата рост ИПЦ за 3 недели: 0.27%, 0.40% и 0.41%.

Для 50-й недели года рост ИПЦ на 0.35% — это очень много. Средний рост за предыдущие 12 лет – 0.18%, максимальный – 0.37% (2014), а в годы нахождения инфляции на цели (2016-2020) ИПЦ в эту неделю рос в среднем на 0.19%.

Наш прогноз инфляции на декабрь: 1.90% мм, что, по нашим оценкам, соответствует примерно 20% saar. Рост цен по итогам года в этом случае составит 10.1%.

ЗАВТРА - ФИНАЛ! Ключевую ставку снова повысят

- 19 декабря 2024, 19:52

- |

Завтра состоится финальное заседание ЦБ в этом году. Так сказать, «под ёлочку». Заседание не будет опорным, а значит регулятор не пересмотрит свой среднесрочный прогноз на следующий год, а только изменит (или нет?) ключевую ставку. А сегодня — своеобразный ЦБ-шный Сочельник, и в честь этого я принёс вам последние новости и свежие мемы.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

📈Что там по инфляции?

Вчера как раз подоспела свежая статистика от Росстата, на которую инвесторы и рынок традиционно обращают внимание, пытаясь предугадать ход мыслей Банка России.

📊Инфляция с 10 по 16 декабря замедлилась до 0,35% против 0,48% неделей ранее. Годовая инфляция на 16 декабря ускорилась до 9,50% с 9,32% на 9 декабря. Рост цен с начала года составил 9,14% (кхе-кхе, на этой цифре поперхнулся, извините).

🚀Рынок таким данным обрадовался: на вчерашней вечерней сессии пошел набор высоты, и мы снова прокололи 2400 п., на этот раз снизу вверх. Вроде бы позитив логичен: «всего» 0,35% вместо 0,48%.

( Читать дальше )

Инфляция. Рано радоваться текущим темпам

- 19 декабря 2024, 18:07

- |

Инфляция в РФ с 10 по 16 декабря составила 0,35%, годовая ускорилась до 9,5%. Российский рынок отреагировал позитивно на вечерней сессии.

Безусловно радует, что третью неделю подряд темпы роста инфляции снижаются. Однако, еженедельные 0,35% это все еще крайне высоко и очень далеко от таргета ЦБ.

Цены продолжают расти и ускоряться (+3,4%) в плодоовощной продукции. Как пример: огурцы стали дороже на 10,1%, помидоры — на 4,1%, капуста — на 2,9%, картофель — на 1,9%.

Заметен рост и в других товарах: яйца куриные — на 1,8%, мясо кур — на 1,7%, масло подсолнечное — на 1,2%. Цены на автомобильный бензин выросли на 0,3%, на дизельное топливо — на 0,4%.

Текущие «замедления» вряд ли дадут новые вводные для решения по ставке в пятницу. Для понимания того что инфляция действительно замедляется, мы должны увидеть более низкую и устойчивую динамику.

Также, важно отслеживать инфляционные ожидания граждан. Здесь все также наблюдается рост. Ожидания в декабре выросли до 13,9% с 13,4% в ноябре, обновив максимум 2024 года. Подобный опрос дает понять психологию и потенциальные действия россиян.

( Читать дальше )

Исходя из итогов размещения ОФЗ, мы делаем вывод о том, что ни системно значимые банки, ни розничные игроки пока не верят в скорое изменение жесткого настроя ЦБ - Ренессанс Капитал

- 19 декабря 2024, 14:28

- |

В среду (18 декабря) Минфин России признал не состоявшимся оба аукциона по размещению гособлигаций. Предлагались буллеты ОФЗ-ПД серии 26246 (с фиксированной доходностью и погашением в марте 2036 года) и линкеры ОФЗ-ИН серии 52005 (с индексируемым номиналом и погашением в мае 2033 года). Причина негативных результатов размещения в отсутствии спроса по приемлемым для эмитента ценам накануне заседания Банка России по ключевой ставке. То же самое наблюдалось перед октябрьским собранием совета директоров регулятора.

Исходя из итогов размещения (точнее, их отсутствия) мы делаем вывод о том, что ни системно значимые банки (выкупают 50–80% от объема первичных размещений ОФЗ), ни розничные игроки пока не верят в скорое изменение жесткого настроя регулятора. Заседание Банка России состоится в эту пятницу (20 декабря).

Аналитики Росбанка считают что ЦБ поднимет ставку 20 декабря лишь на 100 б.п. до 22%, это самый мягкий прогноз из всех ранее озвученных

- 19 декабря 2024, 13:50

- |

Инфляционные ожидания населения и предприятий не дают повода усомниться в повышении ставки Банком России на заседании в декабре, однако сдержанная реакция населения на последние колебания курса может сузить пространство для повышения ставки — 22% годовых (+100 б.п.)", — указывают эксперты

Источник: www.profinance.ru/news2/2024/12/19/cejp-bank-rossii-mozhet-podnyat-stavku-vsego-lish-do-22-zavtra-rosbank.html

Санкции сказываются на росте цен в России, но есть и недоработки властей — Путин

- 19 декабря 2024, 12:32

- |

tass.ru/ekonomika/22714647

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал