Йеллен

Йеллен и Трамп

- 27 августа 2017, 18:49

- |

Подробнее: http://www.vestifinance.ru/articles/90143

- комментировать

- ★1

- Комментарии ( 2 )

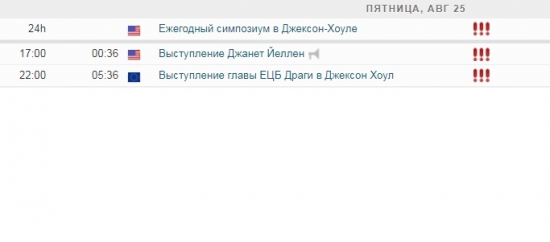

Шабаш в Джексон-Хоул. Обзор на предстоящую неделю от 20.08.2017

- 20 августа 2017, 22:51

- |

На уходящей неделе:

Протокол ФРС

Реакция рынков на протокол ФРС не была чистой, т.к. перед публикацией протокола Трамп огласил о роспуске двух своих консультативных советов.

Трамп был вынужден распустить их, т.к. представители бизнеса, задачей которых было предоставление рекомендаций по стимулированию роста экономики США, стали выходить из состава советов в знак протеста против реакции Трампа на события в Шарлотсвилле.

Это привело к очередному снижению ожиданий инвесторов на реализацию фискальных стимулов Трампа и, как следствие, к падению доллара.

Реакция усилилась после публикации протокола ФРС, который указал на рост обеспокоенности членов ФРС относительно причин и продолжительности снижения инфляции.

«Многие» члены ФРС допускают некоторую вероятность, что инфляция останется ниже цели ФРС в 2% дольше, чем ожидалось ранее.

( Читать дальше )

Обзор рынка: Европейские индексы растут, нефть дорожает после данных из США, трейдеры ждут выступления Джанет Йеллен

- 12 июля 2017, 16:36

- |

Азиатские фондовые индексы закрылись разнонаправленно на фоне похожей динамики Уолл-Стрит после публикации писем Трампа-младшего, проливающих свет на его связи с Россией.

В Великобритании макроэкономическая статистика оказалась лучше прогнозов, однако осторожные заявления Бена Бродбента оставили британскую валюту в подвешенном состоянии.

События дня: Ежемесячный отчет ОПЕК, решение Банка Канады по процентным ставкам, запасы нефти по версии Минэнерго США, выступление Джанет Йеллен перед Конгрессом.

( Читать дальше )

Важнейшие экономические события недели

- 10 июля 2017, 10:28

- |

Еженедельный обзор ключевых экономических событий от Insider.pro.

Ключевым отчетом этой недели станет статистика розничных продаж в США. Среди других важных отчетов — объем промышленного производства. Ситуацию с инфляцией в США прояснит индекс потребительских цен.

Председатель ФРС Джанет Йеллен представит Конгрессу полугодовой отчет по денежно-кредитной политике.

Понедельник, 10 июля

02:50 Объем заказов в машиностроении Японии за май. Прогнозируется рост на 7,7%.

09:00 Сальдо торгового баланса Германии за май.

17:00 Индекс условий на рынке труда от ФРС.

22:00 Индекс потребительского кредита от ФРС. Прогнозируется увеличение на 14,6 млрд долларов.

Вторник, 11 июля

13:00 Выступление члена управляющего совета Банка Англии Эндрю Халдейна.

13:00 Индекс делового оптимизма малого бизнеса NFIB за июнь.

( Читать дальше )

Долгожданная встреча. Обзор на предстоящую неделю от 09.07.2017

- 09 июля 2017, 22:09

- |

На уходящей неделе:

— Протокол ФРС

Протокол ФРС от заседания 14 июня был нейтральным и не заслуживающим внимания.

В целом все члены ФРС согласились в необходимости продолжения политики постепенного повышения ставок.

Некоторые члены ФРС высказались против прогнозируемого ещё одного повышения ставки в этом году, хотя и голосовали за повышение ставки на июньском заседании, по их мнению, дальнейшее повышение ставки без ускорения роста инфляции негативно повлияет на достижение цели ФРС по инфляции в 2%.

Но другие некоторые члены ФРС опасаются резкого роста инфляции при сохранении уровней безработицы на текущем низком уровне продолжительное время.

Аналогичное расхождение наблюдается в отношении времени старта сокращения баланса ФРС.

Одни члены ФРС предлагают начать сокращение реинвестиций в ближайшие месяцы, а другие предлагают подождать до конца года.

( Читать дальше )

Баланс ФРС. Тупик ЕЦБ и обман Драги.

- 06 июля 2017, 17:14

- |

ФРС принимает решение начать сокращать свой баланс, но одни ли они такие?

Что скрывает Марио Драги и почему стоит ожидать ужесточениея денежно-кредитной политики и ЕЦБ, и ФРС?

И какие ошибки Банка Японии решил взять для опыта ЕЦБ?

Общие комментарии о последствиях сокращения баланса ФРС для мировых финансовых рынков, какая доходность облигаций нас ждет, что будет с инфляцией и какой окажется тренд на фондовом рынке США!

( Читать дальше )

Кто подставил кролика Роджера. Обзор на предстоящую неделю от 25.06.2017

- 25 июня 2017, 22:06

- |

По ФА…

1. Выступление Йеллен, 27 июня 20.00мск

Тема выступления: проблемы мировой экономики.

Вступительное заявление не ожидается, общение будет в свободной форме в форме вопросов и ответов.

Более вероятно, что данное выступление Йеллен не будет содержать указаний на перспективы монетарной политики ФРС и не приведет к движениям на рынках, Джанет погрузится в любимые темы падения производительности труда, старения населения развитых стран и необходимости сохранения жестких правил финансового регулирования для предотвращения будущих кризисов.

Но участники рынка будут опасаться продавать доллар до выступления Йеллен, т.к. в их памяти ещё свежи воспоминания о неожиданно ястребиной риторике главы ФРС на заседании 14 июня.

На уходящей неделе мнение Йеллен о временном характере замедления инфляции и необходимости продолжения политики повышения ставок поддержали члены ФРС Дадли и Местер.

Дадли сообщил, что пауза в процессе нормализации ставок может привести к значительному росту инфляции вследствие падения безработицы до очень низких уровней, что впоследствии повысит риски наступления рецессии из-за необходимости повышения ставок резкими темпами.

Дадли опроверг беспокойство рынков относительно снижения кривой доходностей ГКО, которая по истории может сигнализировать о близости рецессии, заявив, что доходности ГКО США находятся на достаточно высоких уровнях по сравнению с ГКО Еврозоны и Японии.

( Читать дальше )

ФРС готовится к сокращению баланса. Обзор на предстоящую неделю от 18.06.2017

- 18 июня 2017, 22:21

- |

По ФА…

На уходящей неделе:

Заседание ФРС

ФРС повысила ставку на 0,25% диапазоном до 1%-1,25%.

Оценка роста экономики в сопроводительном заявлении улучшилась, основные изменения риторики касались инфляционной динамики.

ФРС ожидает, что в краткосрочной перспективе инфляция останется ниже целевого уровня в 2%, но достигнет его в среднесрочной перспективе.

Решение о повышении ставки было принято 8-1 голосами, против выступил Кашкари.

Сюрпризом стала публикация плана по сокращению баланса ФРС: процесс начнется с ежемесячных сокращений покупок ГКО США в размере 6 млрд. долларов и ипотечных ценных бумаг в размере 4 млрд. долларов, каждый квартал сумма будет увеличиваться до тех пор, пока не достигнет максимума 30 млрд. и 20 млрд. долларов соответственно.

Баланс будет значительно сокращен по сравнению с текущим уровнем, но останется выше, чем был до финансового кризиса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал