КИТАЙ

Делистинг – угроза или способ заработать?

- 10 августа 2021, 12:27

- |

Никогда такого не было и вот снова инвесторы вспомнили про такое неприятное явление как делистинг. В начале года с NYSE ушли китайские телекомы, но то были меры со стороны США. Сейчас уже правительство Китая оказывает давление на собственные компании и делистингу могут подвергнуться куда больше акций. Как в данной ситуации поступить инвестору, чтобы сберечь свои инвестиции?

Пойдем от простого к сложному.

1. Если у вас в портфеле сейчас нет китайских акций и вы верите, что акции на дне, с моей точки зрения подбирать понемногу можно, но не акции точечно, а инвестировать в фонды. Для неквалифицированных инвесторов самое простое это финексовский FXCN на широкий китайский рынок. Для квалов более дешевый в обслуживании MCHI плюс KWEB на ИТ-компании Китая.

2. Если акции у вас уже есть и куплены они на Шанхайской или Гонконгской бирже, то в этом случае переживать не стоит. Делистинг с США никак не повлияет на ваш портфель. Точнее повлияет, но в позитивную строну. Вот как выглядела динамика акций China Telecom после делистинга 11 января 2021 года:

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Что дальше? Подумаем о Китайских акциях в своем портфеле

- 10 августа 2021, 11:18

- |

Резюме

- Есть веские политические причины избегать Китая, но если вам нужны широкие, недорогие и основанные на индексах позиции в Китае, лучше всего подойдет китайский индекс широкого сектора.

- Китайские акции торгуются со значительным дисконтом по сравнению с темпами роста продаж из-за риска регулирования. Помимо политики, с низкой корреляцией с акциями США и высоким дисконтом при оценке, он по-прежнему предлагает хорошие инвестиционные перспективы.

- Движение Китая за запрет частного бизнеса, скорее всего возможно, будет ограничено сектором образования, но фирмы с чрезвычайно высокой маржой прибыли также вероятно станут мишенью.

Многие инвесторы задаются вопросом, как думать о китайских акциях после недавних заголовков. Вот что, я считаю, следует учитывать инвесторам:

- Тенденция к ухудшению отношений между США и Китаем и более высокий риск для китайских акций, особенно тех, которые котируются за пределами Китая в США.

( Читать дальше )

Крупнейшие банки Уолл-стрит снизили прогнозы по росту ВВП Китая

- 10 августа 2021, 06:19

- |

Три крупнейших американских банка одновременно опубликовали новые прогнозы по развитию экономики КНР. И прогнозы эти неутешительные. JPMorgan снизил прогноз по росту ВВП в третьем квартале с 4,3% до 2,0%., Goldman Sachs — с 5,8% до 2,3%. Morgan Stanley — до 1,6%.

Причина — ухудшение экономической ситуации в связи с распространением штамма «Дельта», а также ограничительные меры, которые власти КНР ввели для своих высокотехнологичных компаний, размещающих акции за рубежом. Чтобы перебороть эти два фактора, правительству страны придётся серьезно постараться и оказать помощь экономике страны.

Телеграмм

Фондовый рынок США — кто сказал, что вечеринка заканчивается?

- 09 августа 2021, 20:27

- |

В последние несколько месяцев в среде американских (и не только) инвесторов нарастают страх и нервозность относительно дальнейшей судьбы фондового рынка. Думаю пришло время высказать несколько ключевых мыслей относительно текущей ситуации.

Основной момент, на мой взгляд, состоит в следующем — рассуждая о постепенном ужесточении ДКП аналитики забывают о том, что денежный рынок в Штатах уже абсорбировал огромную ликвидность. В фондах денежного рынка сосредоточено $5,4 трлн, что близко к абсолютному рекорду за всю историю наблюдений:

(В фондах денежного рынка США сосредоточено $5,4 трлн, что близко к абсолютному историческому рекорду.)

По данным Goldman Sachs еще $5 трлн находится в избыточных накоплениях домохозяйств по всему миру (большая часть в США и ЕС) и этот показатель продемонстрировал умопомрачительный рост с начала пандемии:

( Читать дальше )

Потребление природного газа и можем ли мы в Биомассы?

- 08 августа 2021, 14:40

- |

Несмотря на то, что мы в живем в такое хорошое время, как 21-ый век, но страны из Африки, Азии и Южной Америки в большом количестве используют биомассы в качестве топлива (сюда входят не только отходы)

Рекордсменом по доле биомассы в энергетике является Нигерия — 78%.

( Читать дальше )

Так ли опасны VIE?

- 08 августа 2021, 12:56

- |

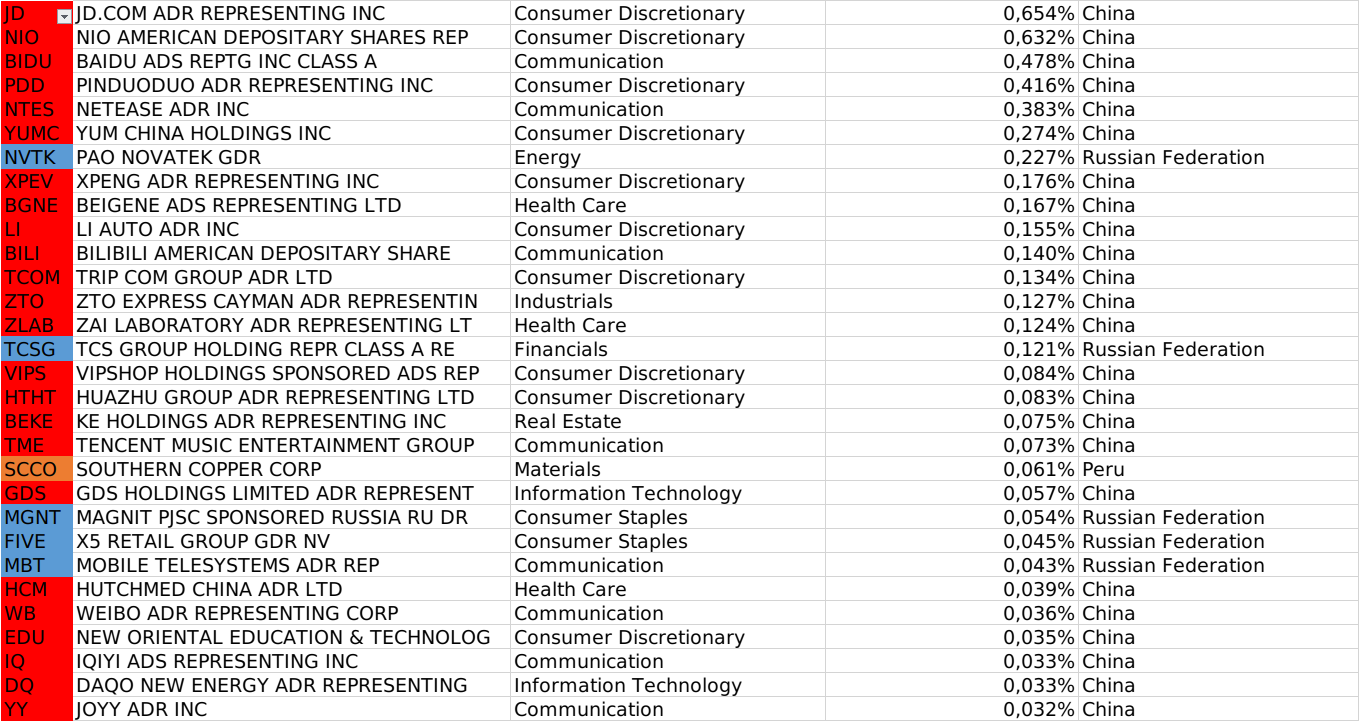

Решил узнать, какую долю занимают депозитарные расписки в ETF iShares Core MSCI Emerging Markets.

Ниже представлены результаты.

Во-первых, общая доля депозитарных расписок в этом ETF составляет 5.6%. Неплохо.

Вот список топ-30 по доле депозитарок, где основную долю занимают именно Китайские компании, еще присутствую Россия и одна компания из Перу.

Общая доля депозитарных расписок в этом ETF 5.6%. Получаем чуть меньше 5% Китая — 4.89%.

( Читать дальше )

Риски инвестиций в Китай. Ограничения для иностранцев (нерезидентов).

- 08 августа 2021, 09:04

- |

«Почему не стоит торопиться с покупкой китайских компаний на распродаже» (автор Алексей buythedip) и

«подстрелили на взлёте» (автор Сберегатель (Сэр Лонг)).

Спасибо авторам за интересные мысли.

Китай — тема интересная.

Решил разобраться и написать свои мысли.

А — акции и В — акции.

Китайские A-акции отличаются от B-акций.

Акции A котируются только в юанях, в то время как акции B котируются в иностранных валютах, таких как доллар США, и

более доступны для иностранных инвесторов.

Иностранные инвесторы могут испытывать трудности с доступом к A-акциям из-за постановлений правительства Китая, а

китайские инвесторы могут испытывать трудности с доступом к акциям B,

особенно по причинам обмена валюты.

Некоторые компании предпочитают размещать свои акции на рынке как A-акций, так и B-акций.

( Читать дальше )

США и Китаю нужна маленькая победоносная....ну вы поняли....

- 08 августа 2021, 05:35

- |

В ходе обсуждения моего предыдущего топика

https://smart-lab.ru/blog/714432.php

возник вопрос: а могут ли китайцы кинуть иностранных инвесторов, обнулив VIE (те самые псевдо-акции китайских предприятий, которыми торгует весь мир, думая, что торгует настоящими акциями)???

Я склонен думать, что да, могут, это же китайские коммуняки.

Мне возражают: но начнётся же, мягко говоря, противостояние.

А я думаю: почему бы и нет? Это же выгодно обеим державам!

( Читать дальше )

Подстрелили на взлёте.

- 07 августа 2021, 19:54

- |

https://smart-lab.ru/blog/714234.php

А эрзац-бумаги под названием VIE.

Variable interest entity — Cтруктуры с переменной долей участия.

Удивительно, что инвесторы всего мира тарят это дерьмо, имея 100% риск получить дырку от бублика.И получают (см. по ссылке).

Куда смотрят контролирующие органы, позволяя листинг этого дерьма на биржах и регистрацию ETF из этого дерьма?

Доколе???

ЗЫ

Огромная благодарность от меня и от моих читателей автору этой своевременной статьи Алексей [buythedip]

Возможно, эта публикация спасла наши деньги.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал