КИТАЙ

Мировые нефтеперерабатывающие заводы объединяются, поскольку Китай усиливает свое доминирование на нефтяном рынке

- 04 августа 2017, 12:24

- |

Впервые Китай импортировал больше сырой нефти в первом полугодии, чем в США, показывают статистические данные правительства, в среднем 8,55 млн. баррелей в сутки против 8,12 млн. баррелей в сутки в США.

Сдвиг подчеркивает изменение центра тяжести на мировых нефтяных рынках с Запада на Восток. Китайский государственный нефтяной трейдер Unipec в настоящее время является крупнейшим физическим трейдером нефти в мире. Привлекая больше мировой нефти к берегам, Китай, второй по величине потребитель нефти после США, будет играть решающую роль в установлении мировых цен на сырьевые товары, особенно по мере развития рынка фьючерсов на сырую нефть в Шанхае.

Рост импорта в Китае обусловлен расширением мощностей нефтеперерабатывающих заводов. Но, поскольку надежды на рост внутреннего спроса не оправдался, чтобы увеличить количество топливо, экспорт Китая бензина и дизельного топлива поднялся до рекордных уровней. Этот поток продуктов вызвал головные боли у конкурентов по всей Азии и снизил рентабельность дизельного топлива до многолетних минимумов в 2016 году.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«Серые лебеди», готовые взорвать рынки

- 02 августа 2017, 12:27

- |

В преддверии мирового финансового кризиса 2008 года неплохим индикатором предстоящей рецессии была перевернутая кривая доходности. Сейчас настали новые времена.

Под кривой доходности подразумевается разница между доходностями долгосрочных и краткосрочных гособлигаций. В США в последнее время она уплощается, а это признак ослабления экономики.

Впрочем, Джанет Йеллен и компания держат руку на пульсе. Пока политика мировых ЦБ все еще сверхмягкая. В условиях крайне низкой ключевой ставки ФРС кривой доходности Treasuries не так-то просто «перевернуться».

Кривая доходности за 31 июля и 3 марта (слева — номинальная; справа — реальная, за вычетом инфляции)

Источник: treasury.gov

Несмотря на это стоит присмотреться к определенным факторам риска, которые могут спровоцировать обвал мировых фондовых рынков. Речь идет о своего рода «серых лебедях».

( Читать дальше )

Кто не понял, тот поймёт или наш ответ Чемберлену.

- 01 августа 2017, 11:28

- |

JP Morgan поднял рейтинг РФ до "лучше рынка".

--------------------

Германия не включила в план развития ГТС страны проекты, связанные с газопроводом Северный поток-2.

--------------------

Китай повышает разрешенную скорость движения поездов по высокоскоростным железнодорожным магистралям с 300 до 350 км/ч.

--------------------

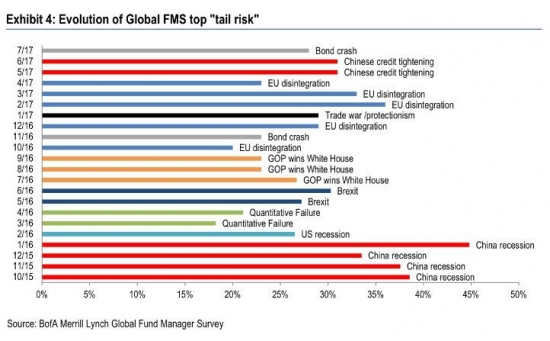

Динамика главных «страхов» управляющих на финансовых рынках. Сейчас это крах рынка облигаций:

Goldman Sachs не планирует менять прогнозы для России из-за новых санкций.

--------------------

Сравнение количества скота и населения по странам мира.

--------------------

Индекс стоимости компаний мира, занимающихся искусственным интеллектом, и индекс акций мира:

( Читать дальше )

Фокус Рынка 01.08.2017

- 01 августа 2017, 09:59

- |

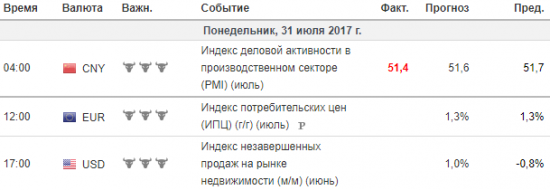

Экономический календарь

— Уровень безработицы в Еврозоне самый низкий с февраля 2009 года;

— Аналитики RBC Capital Mkts повысили целевую стоимость акций Verizon (V) до 50$;

— Аналитики Pivotal Research Group рекомендуют продажу акций Facebook (F);

- MSCI: некоторые китайские компании могут быть исключены из индекса развивающихся рынков;

— РБА оставил ключевую процентную ставку без изменений;

— РБА: рост австралийского доллара будет сдерживать инфляцию;

— РБА: более высокий курс австралийского доллара ухудшает перспективы занятости и производства;

- TD Securities: Банк Англии не изменит процентную ставку, но снизит прогнозы по росту ВВП Великобритании.

Взгляд внутрь Китая показывает экономическую дивергенцию

- 31 июля 2017, 08:47

- |

Даже когда Китай продолжает укреплять глобальный рост, взгляд более глубоко показывает расхождения в региональных экономиках, в которых следует с осторожностью относиться к политическим деятелям страны.

Восемь провинциальных регионов сообщили о более медленном росте в первой половине этого года по итогам первого квартала, а 12 показали рост. Двадцать семь из 31 сообщили об этом в конце пятницы, причем рост было неизменным в семи регионах и нации в целом.

Поскольку показатели валового внутреннего продукта рассматривались как отчет об исполнении бюджета для местных чиновников, конкуренция традиционно была ожесточенной между провинциями, каждая из которых пыталась привлечь бизнес и лоббировать инфраструктурные проекты. Тем не менее, подавление поддельной статистики и переход к обузданию местных долгов могут все это изменить. Президент Си Цзиньпин заявил в этом месяце, что чиновники несут ответственность «всю жизнь» за принятие решений по управлению задолженностью.

( Читать дальше )

Фокус Рынка 31.07.2017

- 31 июля 2017, 08:20

- |

Экономический календарь

— Рост ВВП США ускорился до +2,6%;

— Представитель ФРС Кашкари: чтобы усилить экономический рост нужно повысить рождаемость или иммиграцию (P.S. Камень в огород Трампа, который наоборот ограничивает иммиграцию в США);

- Baker Hughes: число нефтяных буровых установок в США увеличилось на 2 единицы;

— Квартальная выручка Chevron (CVX) выросла на +17,8%;

— Аналитики RBC Capital Mkts и Aegis повысили целевую стоимость акций Twitter (TWTR);

— Аналитики Stifel и Guggenheim рекомендуют продавать акции Starbucks (SBUX);

— Чистая прибыль Exxon Mobil (XOM) выросла на +90,2%;

( Читать дальше )

Китай предварительные данные показывают устойчивую экономику

- 26 июля 2017, 05:46

- |

Самые ранние индикаторы показывают, что экономический двигатель Китая набирает обороты этим летом.

Уверенность в том, что малые и средние компании восстановились в июле, настроения продавцов стали и производителей улучшились, а менеджеров по продажам — на самом высоком уровне за два года. Эти показатели помогают компенсировать беспокойство осторожных финансовых инвесторов.

Сигналы указывают на устойчивость во второй по величине экономике мира, которая в прошлом квартале выросла на 6,9%, быстрее чем ожидалось.

Standard Chartered Plc Small and Medium Enterprise Confidence Index зафиксировал трехмесячную долю снижения и вырос до 56, согласно ежемесячному опросу более 500 компаний. Данные в субиндексах свидетельствуют о широком улучшении, и большинство малых предприятий ожидают, что юань останется стабильным.

Тем не менее, мелким фирмам трудно получить кредиты, согласно опросу. «Достижение баланса переместилось в повестку дня политики, поскольку годовой целевой показатель роста находится в пределах досягаемости».

( Читать дальше )

Кто не понял, тот поймёт или почему искандеры не смеются.

- 24 июля 2017, 10:15

- |

--------------------

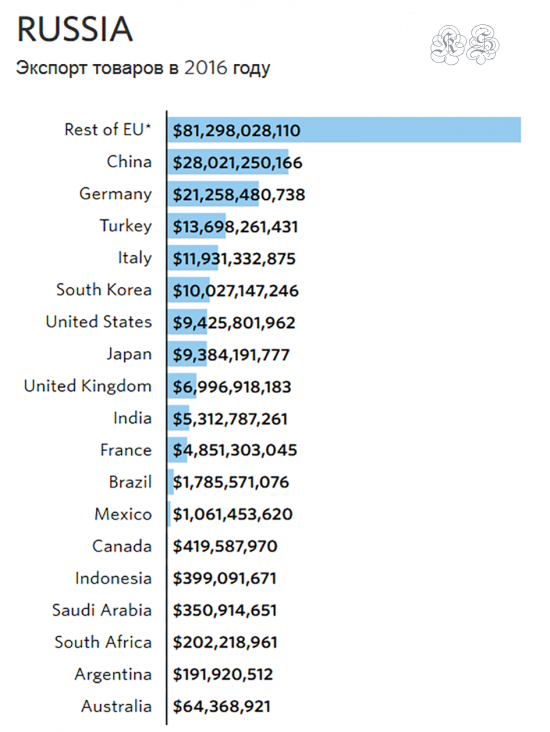

РФ: экспорт товаров в 2016 году:

Cуммарная установленная мощность солнечных электростанций Китая превысила 100 ГВт и достигла 101,82 ГВт.

--------------------

Количество активных буровых установок в Канаде за неделю увеличилось на 15, до 206.

--------------------

Мировой рынок акций превысил стоимость в $76.3 трлн, новый исторический максимум, 100% от ВВП

( Читать дальше )

США впервые могут отправить рис в Китай

- 21 июля 2017, 07:29

- |

Сделка происходит примерно через месяц после того, как Китай открыл дорогу для говядины из США

США теперь могут грузить рис в Китай впервые, сигнализируя о победе президента Дональда Трампа, который из безнадежных переговоров в среду создал благоприятные торговые отношения.

Должностные лица из стран завершили протокол, позволяющий совершать первые в истории американские поставки, говорится в заявлении Министерства сельского хозяйства США в четверг. Китай является крупнейшим в мире производителем риса, импортером и производителем.

Контракт с рисом — всего лишь через месяц после того, как Китай впервые за последние десять лет вновь открыл свой рынок для импорта говядины в США и является последним в результате торговых переговоров между странами. Китай также одобряет более биотехнологическую продукцию и увеличивает импорт природного газа в США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал