КРИЗИС

Обязательства по государственному пенсионному плану растут (перевод с deflation com)

- 27 июля 2021, 15:35

- |

Согласно отчету Американского совета по обмену законодательными актами (ALEC), нефинансируемые государственные пенсионные обязательства в США составляют 5,82 триллиона долларов, что эквивалентно более чем 17000 долларов на каждого человека в США.Это на 900 миллиардов долларов больше, чем в прошлогоднем отчете совета. В этом документе было исследовано более 290 государственных пенсионных планов с перечислением активов и обязательств за период 2011-2019 гг.

Нефинансируемые обязательства растут в 10 ключевых штатах

В своем отчете ALEC утверждает, что кумулятивный рост пенсионных выплат оказывает огромное давление на правительства штатов, которые вынуждены перераспределять доходы, которые в противном случае должны были бы направляться на основные услуги, такие как общественная безопасность и образование или налоговые льготы. Исследование ALEC также показало, что 10 штатов с самыми большими нефинансируемыми обязательствами быстро росли, что увеличивало их долю в общем объеме нефинансируемых обязательств в США. Это означает, что Калифорния, Иллинойс, Техас, Огайо, Нью-Йорк, Нью-Джерси, Пенсильвания, Флорида, Джорджия и Массачусетс «составляют 58% всех нефинансируемых обязательств в стране по сравнению с 57% в прошлом году. Доходность пенсионных вложений снова упала вопреки предположениям в отчете за этот год, охватывающем 2019 финансовый год, со средней доходностью 6,5% вместо предполагаемых 7,2%».

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 17 )

Великая нехватка полупроводников

- 23 июля 2021, 13:17

- |

Кремний — это сырая нефть эпохи цифровых технологий. Ежегодно в Китае, России, Норвегии, США и других странах добываются миллионы метрических тонн кремния, большая часть которых используется на мировом рынке полупроводников с оборотом 500 миллиардов долларов. Кремниевые чипы, пластины и интегральные схемы являются основой для оборудования на десятки триллионов долларов, на котором работает личное и бизнес-программное обеспечение, устройства проводной и беспроводной связи, бытовая электроника, автомобильные компоненты, промышленные технологии и другие важные процессы по всему миру.

Производство полупроводников состоит из сети узкоспециализированных фирм, задействованных в многоступенчатом производственном процессе. Это производство также сильно зависит от предприятий, которые создают сверхточное оборудование для изготовления микросхем. Хотя сам кремний является металлоидом и, соответственно, простым биржевым товаром, микросхемы, в которых он используется, очень отличаются друг от друга в диапазоне от базовых микроконтроллеров до высокопроизводительных процессоров, причем каждый из этих продуктов редко имеет заменители.

( Читать дальше )

Какая из вакцин эффективней

- 22 июля 2021, 20:27

- |

Опасения по поводу вариантов распространения ковида, в частности варианта дельта, сильно повлияли на мировые фондовые рынки в начале недели, но, похоже, постепенно исчезают.

В научном журнале The New England Journal of Medicine опубликовали исследование, которое показало, что две дозы вакцины Pfizer / BioNTech или AstraZeneca были почти так же эффективны против варианта Дельта, как и против варианта Альфа. Две дозы Pfizer на 88% эффективны в предотвращении симптоматических заболеваний, вызываемых Дельта, а две вакцины AstraZeneca эффективны на 67%. Эффективность снижается до 36% у Pfizer и примерно до 30% у AstraZeneca. Исследования подтверждают, что вакцинация помогает снижать случаи госпитализации в отношении двух вариантов.

The Wall Street Journal говорят, что вместо того, чтобы восстановить ограничения, официальные лица США стремились сдержать распространение, увеличивая объемы вакцинации. По-моему одно другому не мешает.

Что касается вакцины Johnson & Johnson, она менее эффективная против вариантов Дельта и Альфа. Так показало ещё одно исследование, о котором писали на этой неделе New York Times.

Статья предполагает, что тем, кто получил вакцину Johnson & Johnson, может потребоваться вторая доза. Авторы исследования предполагают, что вторая может быть Pfizer / BioNTech или Moderna. Я раньше думал, что обязательно должна быть одна и та же. Хм.

Кто-то знает какая и российских самая нормальная. Вроде бы самые ходовые сейчас: Спутник V и ЭпиВакКорона.

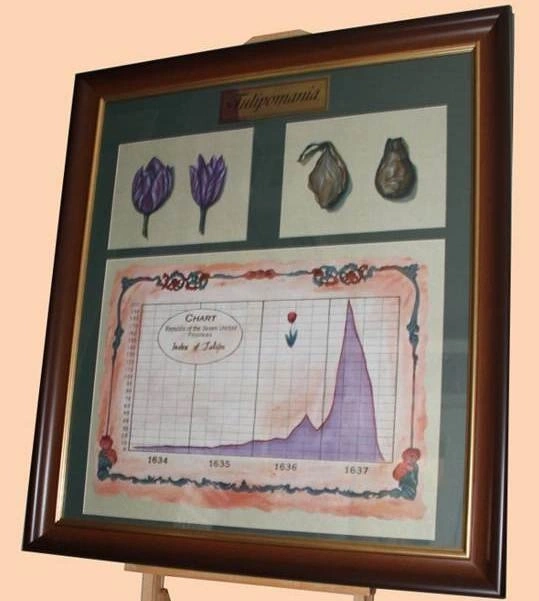

Тюльпаномания прошлого и будущего! Пузырь созрел?

- 22 июля 2021, 11:18

- |

Решил написать очередной пост про тюльпаноманию и взаимосвязь прошлого и будущего.

Начну с того, что я приобрел данную картину))) Первый раз я ее увидел в моем любимом фильме Уолл-стрит деньги не спят (с Майклом Дугласом).

Мне очень понравилось как он про нее рассказал, я тут же стал искать где ее можно заказать. Прошло очень много времени (Я даже забыл про нее), но она у меня появилась.

У меня у одного складывается ощущение что сейчас повторяется 1637 год?

Данную картину я могу сравнить как с фондовым рынком, так и с криптобиржей. Я имею введу что сейчас все очень завышено и в один момент тюльпаномания может повториться. Спекулянты очень серьезно разогнали рынки и как я думаю пузырь вот вот лопнет (это мое видение витуации, могу и ошибаться).

Про тюльпаноманию я записал видео.

&t=44s

Конечно я могу ошибаться, но как Вы думаете, это пузырь?

Спасибо за внимание. Увидимся в следующем посте...

5 предвестников кризиса!

- 21 июля 2021, 20:13

- |

Сегодня я напишу про 5 предвестников кризиса, о которых прочитал в книге «Разумныйинвестор» Бенджамина Грэма и в некоторых других книгах об инвестициях.

Прежде всего, скажу, что рынок непредсказуем и делать какие-либо однозначные выводы по книгам или статистике нельзя. Поэтому даже если статистика, индикаторы, аналитики и другие источники говорят о возможности наступления определённого события на финансовом рынке, то это не повод что-либо предпринимать, кардинально меняя свою инвестиционную стратегию. Она и без этого должна учитывать все возможные варианты развития событий, но об этом в конце поста.

Итак, что же нам завещал учитель Уоррена Баффета — БенджаминГрэм в своей книге «Разумный инвестор», а также авторы других книг, из которых я выделил для себя «приметы» кризиса? На самом деле я много чему научился из книг по инвестициям и считаю, что каждый, кто интересуется фондовым рынком, должен время от времени почитывать соответствующие книги. Я выделил для себя много идей, новых знаний, цитат и, в частности, 5 признаков возможного наступления кризиса из книг Я назвал эти признаки «приметами» кризиса и записал себе в блокноте на телефоне. Всё ждал подходящего момента, чтобы о них написать. Надеюсь, что сейчас именно такой момент.

( Читать дальше )

Коррекция 20%

- 21 июля 2021, 15:43

- |

Вот вам линейный график S&P500 и наложенная на него экспонента, каждый раз, когда индекс начинает выпрыгивать за экспоненту, мы ловим кризис и коррекцию рынка, сейчас индекс значительно перешагнул линию экспоненты. Кроме того, согласно индексу «Баффета», соотношение капитализации рынка к ВВП США, 233%, любое превышение 200% означает сильный перегрев.

Итого в среднем и по экспоненте и по индексу «Баффета», можно ожидать коррекции 20-30%, до 3700 с 4330.

Спад рынка недвижимости

- 20 июля 2021, 07:04

- |

Спрос на льготную ипотеку после изменения условий программы рухнул в 2,5 раза. По данным ДОМ. РФ, в первую неделю действия новой программы банки получили около 10 тыс. заявок, при том, что за последнюю неделю старой их было почти 28 тыс. Сильнее всего спрос упал в Москве и Питере. Если в конце июня здесь зафиксировали 4,7 тыс. и 3,2 тыс. заявок соответственно, то в начале июля было подано уже лишь 469 и 464 заявки.

Льготная ипотека являлась одним из основных драйверов роста стоимости недвижимости.

Возможно мы на самом пике ..

Больше информации в Телеграмм

Ситуация на рынках: неужели начало конца?

- 20 июля 2021, 06:52

- |

Да, рынки вчера вели себя неприятно и хотя я ожидал коррекционного движения, оно превзошло мои ожидания по силе. Вчера даже не хотелось что-либо писать, просто потому, что хотел увидеть закрытие дня. И вот я его вижу. И вот какие мысли у меня по этому поводу возникают.

На рынках продолжается шоу «Выкупи коррекцию».

Что я имею ввиду? Сейчас все то движение, которое мы наблюдали, а возможно и еще понаблюдаем, обусловлено эмоциональным поведением. Объясню. Дело в том, что на рынке вчера присутствовали, якобы, страхи дельта-штамма и осложнения ситуации с «короной». Но это все такой бред, на который могли повестись только совсем либо начинающие, либо плечевики. Вчера даже никто не обсуждал пролив нефти тем, что на рынок вернется объем 2 млн.б./с по результатам заседания ОПЕК+. Просто страх короны и все.

Почему я считаю, что несмотря на коррекционный сюжет шоу продолжится, то есть рост продолжится?

Для этого есть ряд причин.

ФРС уже давно научились лечить коронавирус. Они прекрасно поняли, что корона лечится новыми долларами. Новые доллары — это хорошая вакцина для рынков. Да, есть побочные эффекты, они должны быть, ну например, в виде инфляции. Но и ее пока не видим, официально. Тот рост цен на сырье, который мы все наблюдаем не имеет инфляционной причины. Он скорее причина тех локдаунов и остановки заводов и возникновения дефицита. Но инфляции доллара здесь очень мало. Согласитесь, что доллар не подешевел в два раза, как это сделало сырье. Все виды сырья выросли кратно. Но доллар-то этого не сделал. Поэтому в сказки об том, что инфляция всему причина, верить не нужно. Причина дефицит, пусть и возникший временно во время локдаунов. А значит, при худших сценариях, будут новые доллары, которые в очередной раз вольются на рынок.

( Читать дальше )

В чем было лучше пересидеть кризис 2020 года

- 19 июля 2021, 22:09

- |

Решил я посмотреть- как проходили кризис прошлого года разные типы активов.

Взял выборку:

nobl-дивидендные аристократы.

iwn-рассел 2000 -акции стоимости

iwo- рассел 2000 -акции роста

snp- диведент аристократ etf

us100 -насдак

tip- гос облиги США с защитой. эталонный защитный актив

hyg- американские вдо

vwo- акции развивающихся рынков

VNQ-недвижкка в виде VANGUARD REAL ESTATE ETF

Золото и серебро- понятно и без комментариев

1. дивидендные аристократы как и можно ожидать упали меньше

2. Акции роста вс акции стоимости.

Даже в 2019 были разговоры о пузыре, и том сколько же переоцененным акциям роста из США можно падать вниз. И как в этом плане хороши наши акции. Только вот и наши недооцененные и до кризиса летали не меньше.

И что? fang даже на минимумах не падали до «вкусных» по классикам (Грэм и ко) мультипликаторов.

( Читать дальше )

Нефть подешевела на 6% за день: причины обвала

- 19 июля 2021, 20:35

- |

В воскресенье состоялось очередное заседание ОПЕК+, на котором было заключено соглашение об увеличении добычи нефти. После достижения компромисса в переговорах с ОАЭ, страны-участницы утвердили изначальный план увеличения добычи по 400 тысяч б/с в месяц до конца 2021 года, начиная с августа.

Наращивание добычи ОПЕК+, наряду с увеличившейся базовой квотой ОАЭ, оказывает давление на нефтяные котировки: за сегодня цена на нефть Brent потеряла 6%, опустившись ниже $69 впервые с мая.

Тем не менее, это не единственная причина обвала нефти. На фондовых рынках продолжается падение, начавшееся на прошлой неделе; продолжает расти индекс доллара. Как мы предупреждали, это может быть началом коррекции на мировых рынках. В этом случае цена на нефть может продолжить движение в сторону $60.

Наш Телеграм канал: MOEX Stocks

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал