SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

КРИЗИС

S&P: доля проблемных кредитов российских баков = 16,7%

- 09 июля 2019, 14:35

- |

S&P посчитали долю проблемных кредитов у российских банков по итогам 2018.

Она составила 16,7%, это 10,4 трлн руб проблемной задолженности.

(Проблема = это когда просрочка оплаты >90 дней)

Последние 6 лет эта доля колебалась 12,9%-17,5%.

Если банки создадут резервы по этой задолженности, то капитал банков сотрется на 2пп, а банкам надо досоздать резервы 1,6 трлн руб.

60% — покрытие резервами проблемных кредитов:)

Пока паниковать не стоит — доля проблемных снижается 3й год

Источник: Ведомости

Она составила 16,7%, это 10,4 трлн руб проблемной задолженности.

(Проблема = это когда просрочка оплаты >90 дней)

Последние 6 лет эта доля колебалась 12,9%-17,5%.

Если банки создадут резервы по этой задолженности, то капитал банков сотрется на 2пп, а банкам надо досоздать резервы 1,6 трлн руб.

60% — покрытие резервами проблемных кредитов:)

Пока паниковать не стоит — доля проблемных снижается 3й год

Источник: Ведомости

- комментировать

- ★3

- Комментарии ( 8 )

откуда будет кризис

- 09 июля 2019, 02:14

- |

однако кризис будет со стороны Китая.

В этом не сомневайтесь.

Мне довелось быть пару раз в Китае.

Там интересные вещи творятся — к примеру девушка (это гид кто нас встречал и сопровождал, член компартии Китая — у них очень тяжело вступить в партию, она очень гордится что её удостоили) не выходит замуж за китайца если у него нет квартиры — иначе она падает в глазах своих подруг, да и не принято. А квартира стоит 200 тысяч долларов, это 1-2 комнатная 50 кв метров, дом возраста 3-8 лет постройки, многоэтажный (я посчитал, если мне всё продать, может и удастся жениться на китаянке). При второй поездке я решил проверить и зашёл в агенство недвижимости — увы насчёт цен она не врала. И это не Пекин или Гуаньчжоу, это город третьей категории, по китайским меркам областной центр на 10-12 млн человек. Правда Южный Китай.

А зарплаты там пока всего в 2-2,5 раза выше чем в РФ. Вот и смотрите какой долговой рынок ипотеки в Китае. Ипотечный кризис США — по сравнения с возможным ипоте кризисом поднебесной — детский лепет.

( Читать дальше )

В этом не сомневайтесь.

Мне довелось быть пару раз в Китае.

Там интересные вещи творятся — к примеру девушка (это гид кто нас встречал и сопровождал, член компартии Китая — у них очень тяжело вступить в партию, она очень гордится что её удостоили) не выходит замуж за китайца если у него нет квартиры — иначе она падает в глазах своих подруг, да и не принято. А квартира стоит 200 тысяч долларов, это 1-2 комнатная 50 кв метров, дом возраста 3-8 лет постройки, многоэтажный (я посчитал, если мне всё продать, может и удастся жениться на китаянке). При второй поездке я решил проверить и зашёл в агенство недвижимости — увы насчёт цен она не врала. И это не Пекин или Гуаньчжоу, это город третьей категории, по китайским меркам областной центр на 10-12 млн человек. Правда Южный Китай.

А зарплаты там пока всего в 2-2,5 раза выше чем в РФ. Вот и смотрите какой долговой рынок ипотеки в Китае. Ипотечный кризис США — по сравнения с возможным ипоте кризисом поднебесной — детский лепет.

( Читать дальше )

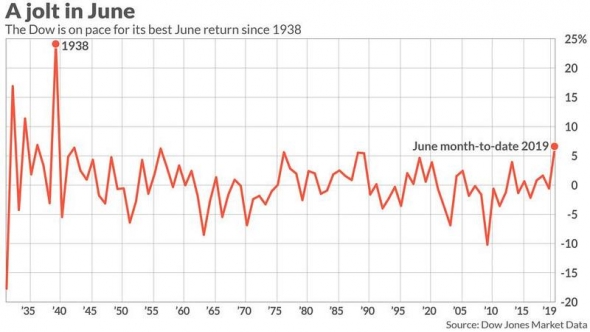

Когда американский рынок упадет?

- 30 июня 2019, 13:33

- |

примерно через год в аккурат к президентским выборам или сразу после них

А сейчас копите свои денежки, не гонитесь за мелочной прибылью

А сейчас копите свои денежки, не гонитесь за мелочной прибылью

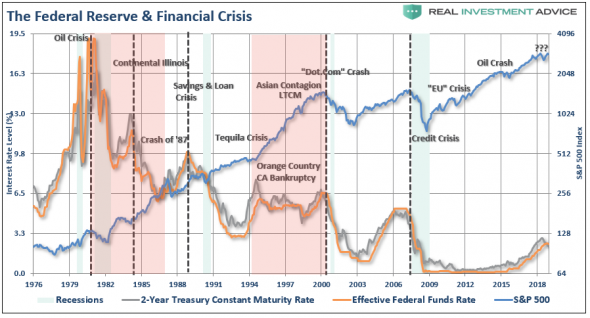

Не путайте депрессию с рецессией

- 27 июня 2019, 13:10

- |

В последнее время я всё чаще вижу статьи и слышу различные повествования, где смешиваются эти понятия. То есть через поиск различных признаков рецессии армагеддонщиками предсказывается наступление глобального кризиса, сравнимого с Великой Депрессией.

В настоящее время рецессия — чисто техническое понятие, обозначающее стагнацию или падение ВВП в течение полугода или более. У рецессий могут быть различные причины, у депрессии причина всегда одна — резкое кредитное сжатие, всегда следующее после кредитной экспансии.

Уже после Великой Депрессии можно выделить 12 рецессий, обусловленных различными причинами:

1945 год (8 месяцев). Окончание Второй Мировой войны, значительное сокращение военных заказов, рост безработицы, вызванный возвращением солдат и пр.

( Читать дальше )

В настоящее время рецессия — чисто техническое понятие, обозначающее стагнацию или падение ВВП в течение полугода или более. У рецессий могут быть различные причины, у депрессии причина всегда одна — резкое кредитное сжатие, всегда следующее после кредитной экспансии.

Уже после Великой Депрессии можно выделить 12 рецессий, обусловленных различными причинами:

1945 год (8 месяцев). Окончание Второй Мировой войны, значительное сокращение военных заказов, рост безработицы, вызванный возвращением солдат и пр.

( Читать дальше )

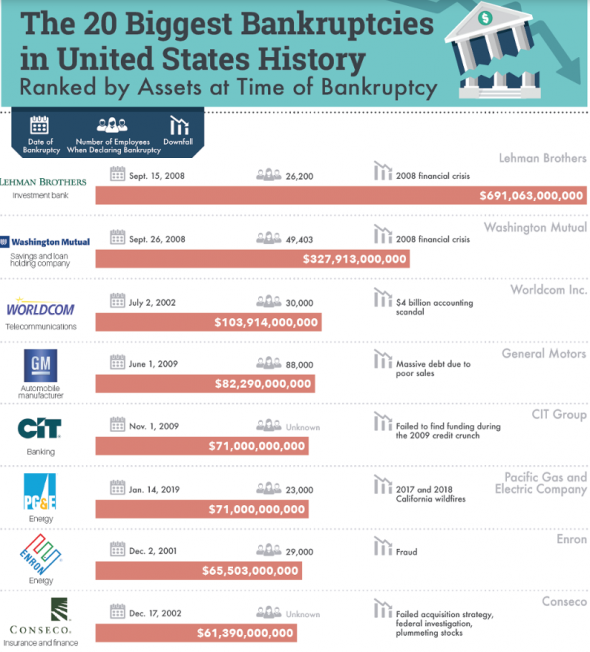

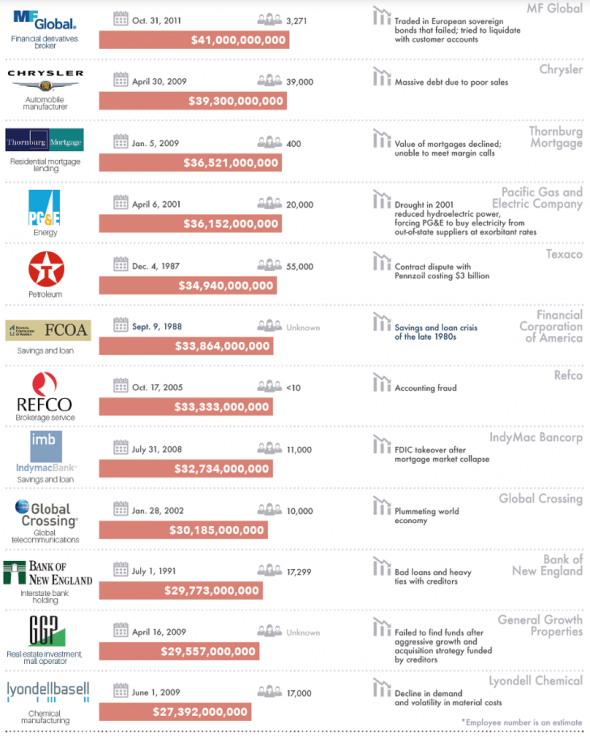

20 крупнейших банкротств в истории США

- 26 июня 2019, 06:49

- |

Ведение бизнеса означает принятие взвешенных рисков. Независимо от того, открываете ли вы стенд с лимонадом или являетесь лидирующим руководителем в компании Fortune 500, риск является неизбежной частью игры.

Принятие более крупных рисков может привести к пропорциональным вознаграждениям, а иногда, например, для компаний, о которых вы прочтете ниже, принятие риска не принесло результатов и привело к списку крупнейших банкротств в истории США.

Сегодняшняя инфографика приходит к нам от TitleMax и показывает 20 крупнейших банкротств в истории страны.

Компании, перечисленные ниже, отсортированы по совокупным активам на момент банкротства.

( Читать дальше )

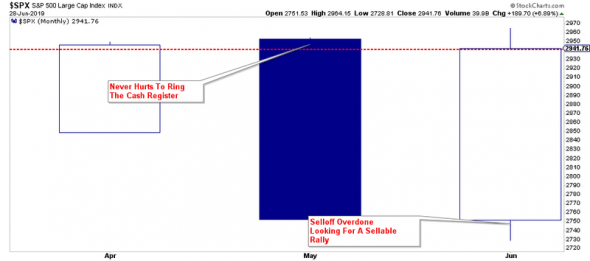

Мы все на краю обрыва. Моя переводика для вас.

- 25 июня 2019, 16:21

- |

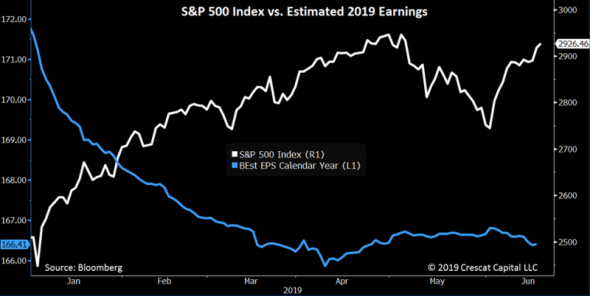

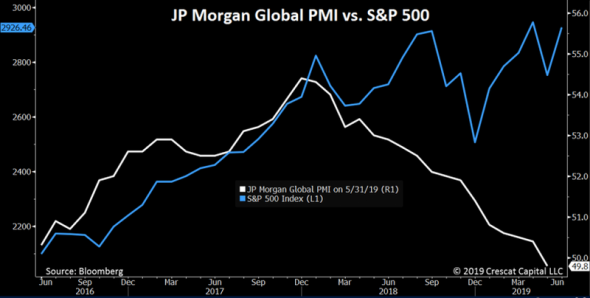

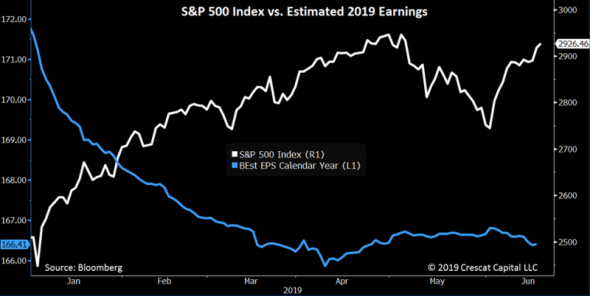

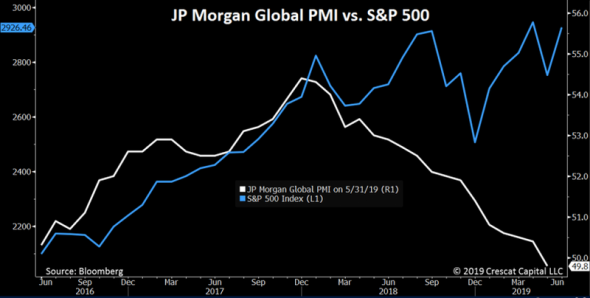

Фондовый рынок США вновь тестирует свои рекордные максимумы на рекордных оценках. Проблемой для бычьих инвесторов позднего цикла, пытающихся отыграть прорыв к новым максимумам, является надвигающийся поезд ухудшающихся макроэкономических условий.

Рост корпоративной прибыли США в годовом исчислении для S & P 500 уже полностью испарился в первом квартале 2019 года и движется к прямому снижению в течение всего года на основе тенденций пересмотра оценки прибыли. Обратите внимание на расхождение челюстей аллигатора на графике ниже между S&P 500 и его базовой ожидаемой прибылью за 2019 год. Ожидаемые доходы на 2019 год уже резко снизились в первом квартале и снова начали снижаться после майской эскалации торговой войны.

( Читать дальше )

Рост корпоративной прибыли США в годовом исчислении для S & P 500 уже полностью испарился в первом квартале 2019 года и движется к прямому снижению в течение всего года на основе тенденций пересмотра оценки прибыли. Обратите внимание на расхождение челюстей аллигатора на графике ниже между S&P 500 и его базовой ожидаемой прибылью за 2019 год. Ожидаемые доходы на 2019 год уже резко снизились в первом квартале и снова начали снижаться после майской эскалации торговой войны.

( Читать дальше )

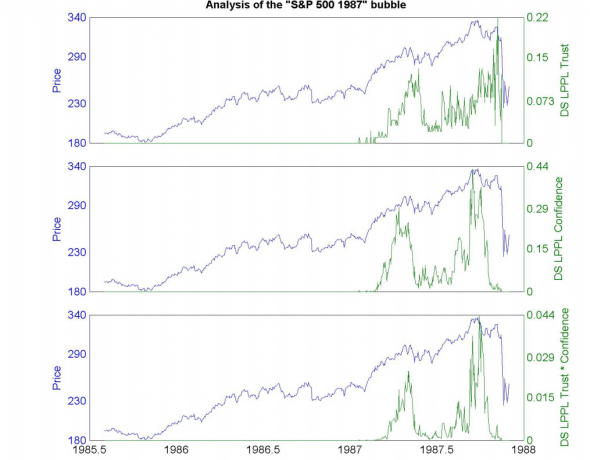

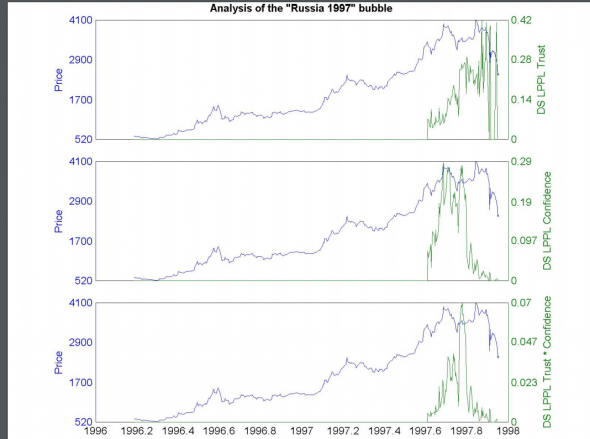

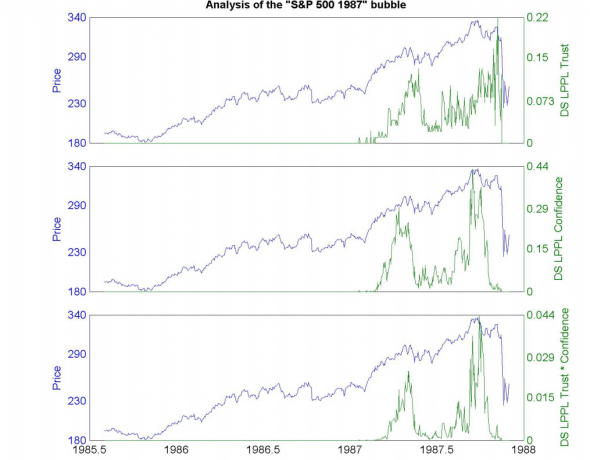

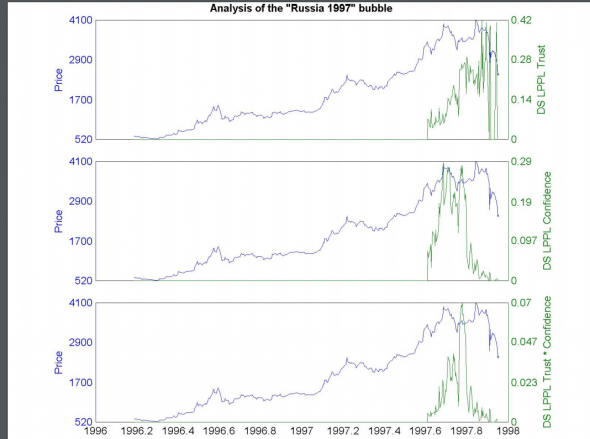

Модель предсказывающая крахи финансовых рынков

- 25 июня 2019, 14:41

- |

Многие читатели Смартлаба не верят в силу прогнозов и думают, что рынок нельзя предсказать. Однако все же наверное, такое неверие кроется в сложности материала и не понимании механизмов цены. Сразу скажу, что модель показанная ниже, является сложной и завязана на большом количестве формул. Для ее понимания требуется обладание знаниями, как минимум на уровне кандидат физико-математических наук.

Давайте, рассмотрим, пример прогнозов у знаменитой модели Log Periodic Power Law (LPLL) или модель предсказания крахов. В 2001 году вышла книга:«Как предсказывать крахи на финансовых рынках», где Дидье Сорнетте описал как действует эта модель.Сейчас они пользуются улучшенной версией Log-Periodic Power Law Singularity (LPPLS).

Но гораздно интереснее насколько она прогнозирует реально рынок и где можно найти эти прогнозы!?

Давайте для начала посмотрим примеры из прошлого по модели LPLL:

( Читать дальше )

Давайте, рассмотрим, пример прогнозов у знаменитой модели Log Periodic Power Law (LPLL) или модель предсказания крахов. В 2001 году вышла книга:«Как предсказывать крахи на финансовых рынках», где Дидье Сорнетте описал как действует эта модель.Сейчас они пользуются улучшенной версией Log-Periodic Power Law Singularity (LPPLS).

Но гораздно интереснее насколько она прогнозирует реально рынок и где можно найти эти прогнозы!?

Давайте для начала посмотрим примеры из прошлого по модели LPLL:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал