Казначейские облигации США

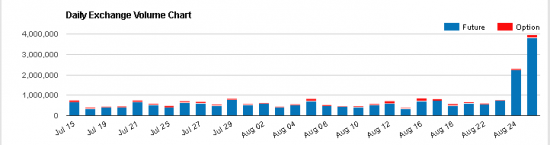

Резкий всплеск объёмов по фьючерсам на Казначейские облигации США на CME

- 26 августа 2016, 18:29

- |

Скриншот c 5-летних облиг, там самый сильный всплеск.

Такая картина по всем трежерям.

- комментировать

- ★4

- Комментарии ( 12 )

Для тех, кто пробует торговать долговые инструменты

- 07 августа 2015, 13:56

- |

Долговые инструменты отличаются от сырья тем, что они напрямую связаны с процентными ставками. Разумеется, стоимость долгового инструмента имеет обратную зависимость от процентных ставок. Чем ниже ставка, тем выше стоимость долгового инструмента. И наоборот. Тема достаточно сложная, но вкратце объясню.

Кривая доходности строится на основе доходности долговых инструментов с различным сроком погашения. Она показывает как изменение срока погашения влияет на ставку. Т.е. в обычных условиях по кредиту (или депозиту) на 1 год ставка будет ниже, чем по кредиту (или депозиту) на 3 года. Это связано с тем, что чем больше срок, тем выше риск.

Кривую доходности на казначейские облигации США можно посмотреть здесь: http://www.treasury.gov/resource-center/data-chart-center/interest-rates/Pages/Historic-Yield-Data-Visualization.aspx

При торговле спрэдами (как, например, здесь: http://smart-lab.ru/blog/270527.php) нужно понимать, что продавая, например, 5-летние и покупая 10-летние казначейски облигации США, ставка делается на то, что доходность по 5-летним облигация вырастет больше, чем доходность по 10-летним облигациям. То есть изменится структура процентных ставок (и форма кривой доходности). Такое вполне возможно, но нужно учитывать, что, например, в стоимость 5-летние и 10-летние облигаций уже заложены ожидаемые изменения процентных ставок. В случае, если, например, окажется, что, ФРС ожидает более быстрого повышения ставок, вероятно, что кривая доходности изменится таким образом, что по более длинным облигация доходность вырастет сильнее (т.е. цена упадёт), чем по более коротким.

И в любом случае нужно помнить, что изменение доходности на один пункт выражается в разном изменении цены для облигаций с разным сроком погашения. Стоимость одного базисного пункта доходности в долларах для различных фьючерсов на казначейские облигации США можно посмотреть здесь (в первой колонке DV01):

www.cmegroup.com/trading/interest-rates/invoice-spread-calculator.html

Россия сократила за год вложения в казначейские облигации США на 40 процентов

- 16 июня 2015, 10:27

- |

Россия за год сократила вложения в облигации Соединенных Штатов более чем на 40 процентов. Об этом свидетельствует отчет Минфина США.

С апреля 2014-го по апрель 2015 года размер вложений в американские ценные бумаги сократился со 116,4 миллиарда до 66,5 миллиарда долларов. Снижение началось в августе 2014 года. В результате Россия опустилась по объему вложений в американские гособлигации с 12-го на 22-е место.

Лидером остался Китай, владеющий американскими ценными бумагами на 1,26 триллиона долларов. За год этот показатель не изменился. На втором месте — Япония с показателем в 1,2 триллиона долларов.

В целом держатели US Treasuries нарастили за год портфель с 5,9 до 6,1 триллиона долларов.

Гособлигации Соединенных Штатов — ценные бумаги, выпускаемые американским Минфином. Служат инструментом обслуживания государственного долга. Россия вошла в группу основных покупателей этих облигаций в 2008 году — тогда вложения РФ в казначейские бумаги выросли более чем в три раза, с 33 миллиардов до 116 миллиардов.

Китай грозится обрушить доллар

- 26 марта 2015, 05:59

- |

Власти Китая начали скоординированную кампанию по экономическому запугиванию Соединенных Штатов, намекнув, что, если Вашингтон попытается добиться ревальвации юаня, наложив на Китай торговые санкции, Китай, в свою очередь, может избавиться от своих колоссальных запасов американской валюты и ценных бумаг.

Власти Китая начали скоординированную кампанию по экономическому запугиванию Соединенных Штатов, намекнув, что, если Вашингтон попытается добиться ревальвации юаня, наложив на Китай торговые санкции, Китай, в свою очередь, может избавиться от своих колоссальных запасов американской валюты и ценных бумаг.В последние дни два представителя руководящих органов Коммунистической партии дали интервью, где впервые прозвучало предостережение, что Пекин может воспользоваться своими резервами иностранной валюты, составляющими 1,33 трлн долларов (685 млрд фунтов), в качестве политического инструмента — в противовес давлению Конгресса США. Об изменениях в политическом курсе Китай часто оповещает через ключевые аналитические центры и ученых. Этот шаг, который государственные СМИ называют «ядерным вариантом» Китая, может спровоцировать обрушение доллара в период, когда американская валюта уже падает, а ее традиционные опоры шатаются.

( Читать дальше )

Когда ФРС начнет поднимать ставку?

- 22 марта 2015, 19:48

- |

Так делает не только ФРС но и другие центробанки, например банк австралии

( Читать дальше )

Золото и Treasuries – лучший бет на декабрь-январь

- 10 декабря 2014, 11:57

- |

- Дезинфляция в КНР – еще один аргумент за 2% по 10-летним Treasuries в 1кв15

- ЕЦБ: о QE может быть объявлено уже 22.01.15

- ФРС: исчезновение «considerable time» — не проблема

- Золото: теханализ подтверждает наш «бычий» прогноз

( Читать дальше )

Спекулятивный бет в 10-летних Treasuries.

- 23 ноября 2014, 17:25

- |

• ФРС может и в декабре сохранить «considerable time», не спешить с ростом ставок в 2015 г

• Мартовский фьючерс на 10-year UST – риски тестирования 128’00-129’00 в декабре/январе

( Читать дальше )

EUR, Treasuries: стратегия на неделю

- 31 августа 2014, 17:30

- |

- 1.30-1.31 – потенциальные уровни для отскока и коррекции

- Заседание ЕЦБ 4.09 уже в цене, повод для стабилизации курса евро

- Без ФРС 16-17.09 пробить 1.30-1.31 проблематично

10-year Treasury Note

- Украина: переговоры о прекращении огня или новые санкции к РФ

- Фиксация прибыли в Treasuries по факту заседания ЕЦБ 4.09

- Nonfarm payrolls 5.09 — понижательный риск для цен на Treasuries

( Читать дальше )

Treasuries: разбор полетов, повышательные риски

- 28 августа 2014, 16:13

- |

- М.Драги, провал переговоров в Минске – факторы в поддержку ценам на Treasuries

- В фокусе: заседание ФРС 16-17.09 и Nonfarm payrolls 4.09

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал