Календарный спрэд

никто не хочет поделиться данными по календарным спредам?

- 19 апреля 2021, 08:58

- |

smart-lab.ru/blog/690925.php с кучей лайков, я уж обрадовался что по приведённой ссылке накачаю данные по спредам и зафигачу своих стратегий с блекджеком и массажистками. Но блин, это же смартлаб, это же мосбиржа. Здесь никому нельзя доверять. Данные оказались кривые и бесполезные для анализа, соответственно что и как наш коллега торгует и какие стратегии делает по этим данным хз.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 18 )

Направленная торговля опционами с использованием календарных спредов

- 16 декабря 2018, 15:09

- |

На данный момент в недельных сериях опционов в связи с праздниками не удобно создавать какие-либо позиции. Поэтому, примеры будут на месячных опционах. На недельных всё то же самое но в четыре раза быстрее и дешевле по премиям.

Первое, что пытаются делать трейдеры при направленной торговле опционами, это купить опцион в предполагаемом направлении движения базового актива. При ожидаемом росте – купить колл, при ожидаемом падении – купить пут. Чаще всего, если движение базового актива было не достаточно сильным, такая позиция приносит убыток. Это происходит потому, что со временем опцион теряет свою цену. Называют это временным распадом опциона. Но есть способ избавиться от такого негативного влияния времени.

Основная идея заключается в следующем: Производится покупка опционов с более дальним сроком исполнения и одновременно с этим, для компенсации временного распада, продаются опционы с более близким сроком исполнения.

( Читать дальше )

ГО под фьючерсные календарные спреды

- 19 сентября 2018, 10:29

- |

2. Новая Система управления рисками:

- Сниженное ГО по календарным спредам: Для уровня брокерской фирмы разрешен выбор правила для иерархии счетов (нетто/полунетто) и риск-меры по инструментам (нетто и полунетто)

В презентации fs.moex.com/files/16876 есть пример нового расчета ГО для спредов в режиме

( Читать дальше )

Про календари.

- 11 сентября 2018, 16:57

- |

Начнём с довольно очевидного утверждения: если хеджировать проданную волатильность абсолютно, то на экспирацию мы должны получить всю временную стоимость опционов, пускай и размазанную по оси ординат графика пиэнэль. Вопрос только в том, как это сделать. Собственно, вот он грааль. В идеале, при хедже базовым активом мы должны иметь бесконечно большую позицию и/или бесконечно малый шаг хеджа, бесконечно малый шаг цены и отсутствие комиссии. Само собой, это условие невыполнимо. И тут на помощь могут прийти купленные опционы того же БА другой серии. Преимущество таких конструкций состоит в отсутствии дискретности хеджа.

Если говорить предметно, то ближние серии должны быть дороже по волатильности, чем дальние. Объяснение простое: IV или по-другому цена опционов есть ни что иное как предполагаемая стоимость хеджа. С приближением экспирации растёт модуль гаммы всех позиций, хеджироваться нужно чаще, соответственно ошибок больше. Ошибки возникают из-за неправильного расчёта дельты, несвоевременного хеджа вручную и т.д., но главная засада в том, что мы не можем хеджиться на каждый пункт изменения цены. Дискретность хеджа — главная причина роста IV по мере приближения экспирации.

( Читать дальше )

Затрещали календари?

- 24 апреля 2018, 11:19

- |

Вообще, календари на российской срочке — это совершенно особое блюдо, сродни суверенной демократии. Вроде бы календарь, а вроде и нет:)

Как живут календари.

- 08 февраля 2018, 22:29

- |

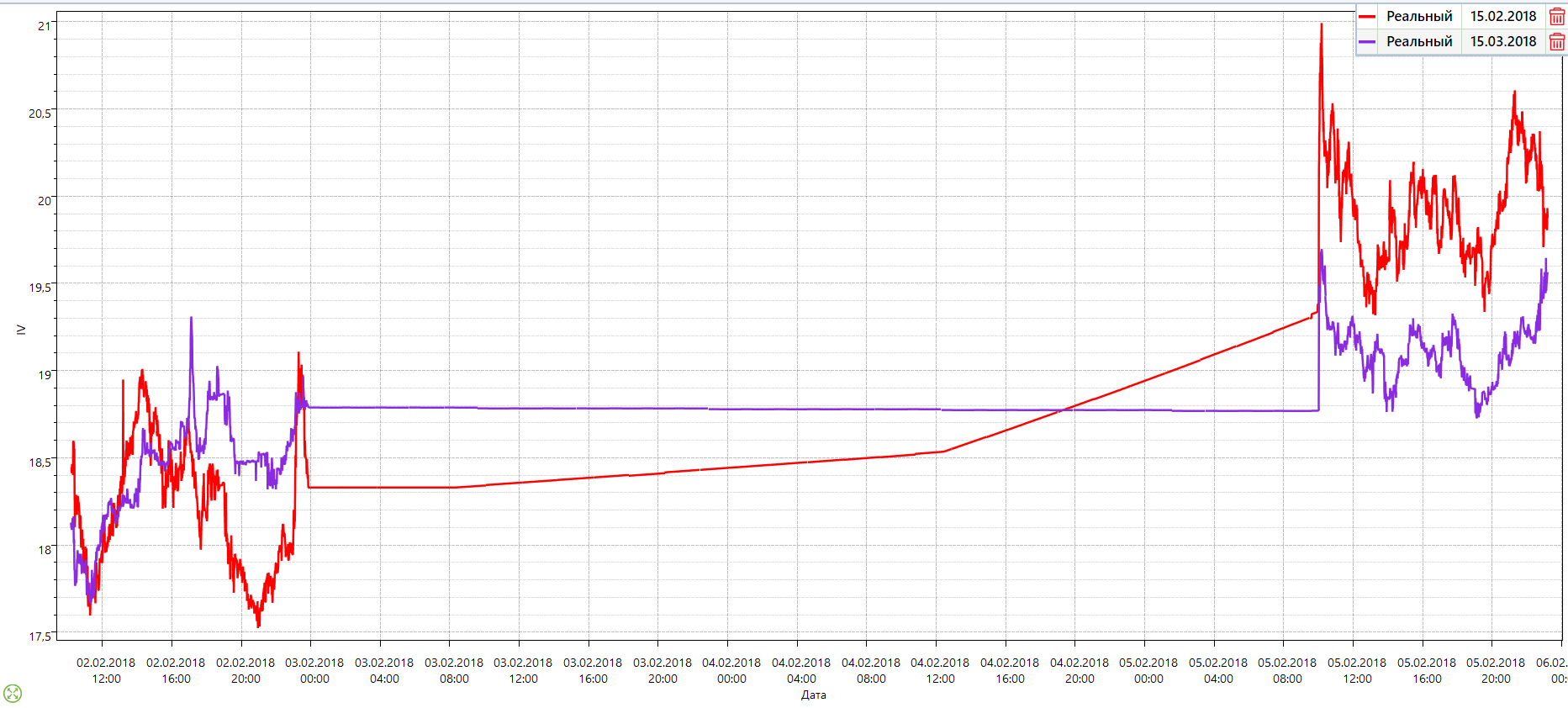

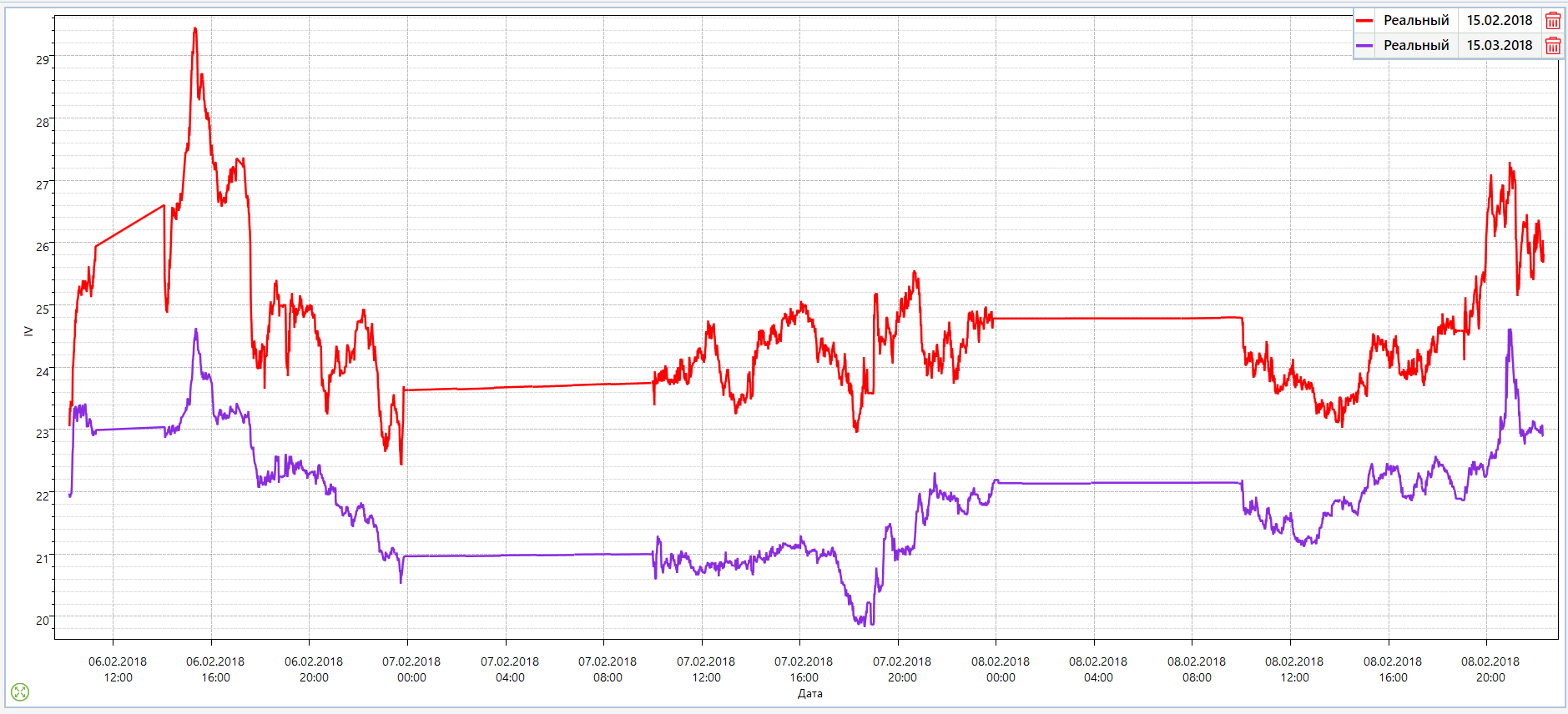

Но уже во вторник, 6го числа, что то пошло не так. И остается «не так» до сих пор:

( Читать дальше )

Время календариков?

- 06 февраля 2018, 16:02

- |

Календарный спред на Америке

- 27 марта 2017, 21:19

- |

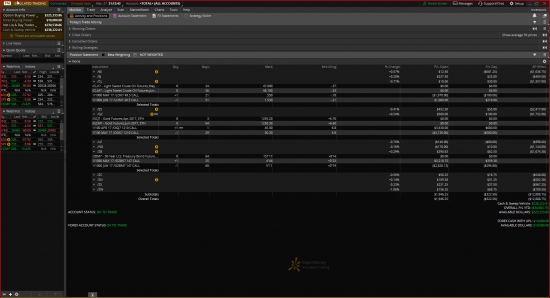

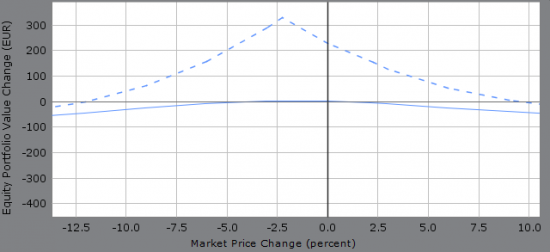

Набрал в ТОСе обратных календарей на демо.

Вышел результат:

Может кто работает с ними на постоянной основе, подскажет какие есть нюансы?

В очередной раз о календарных спрэдах

- 26 января 2017, 23:37

- |

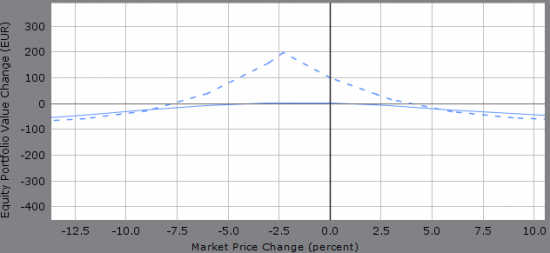

вот пару картинок для примера

исходная волатильность

+50% волатильности к дальнему опциону на момент экспирации ближнего

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал