Капитал

Лучшие варианты для инвестирования

- 24 марта 2021, 18:47

- |

- комментировать

- ★1

- Комментарии ( 5 )

ВТБ. Итоги голосования "лучший момент для приобретения акций ВТБ"

- 22 марта 2021, 15:03

- |

В начале февраля открыл голосование «лучший момент для приобретения акций ВТБ»

lite.mfd.ru/forum/thread/?id=112380

Сейчас подвожу итоги. картинка получилась интересная, на мой взгляд.

Чтобы проще было увидеть резульаты голосования, я сгруппировал варианты ответов по их логическому смыслу. Таким образом, вместо 10 вариантов получилось вдвое меньше. Это удобнее анализировать и обсуждать.

Итак, что получилось на выходе:

31% — уход костина

я полагаю, что это скорее эмоциональный ответ, чем рациональный. уход костина — это риск, который может непонятным образом отыграть в условиях, когда у банка трудности как с капиталом, так и с эффективностью, так как в нашей системе на личности завязанно очень много. А костин к тому же имеет довольно уникальный политический вес в сложившейся системе власти в стране.

Моё мнение, что данный вариант не является сигналом для покупки акций, скорее наоборот… А люди, отметившие этот вариант, либо глубоко не задумывались над вариантами ответов, нажимая первый понравивиашийся вариант (эмоции), либо по своей психологии

( Читать дальше )

Сколько стоит антиЗОЖ? Считаем сложный процент и удивляемся прокуренным домам, квартирам, авто...

- 19 марта 2021, 17:23

- |

Интересный вопрос, уважаемые инвесторы, сколько стоит антиЗОЖ?

Смотря что и как считать, скажете вы. Потерянное здоровье еще можно как-то оценить по стоимости лечения: доктора, клиники, анализы, лекарства… Но расчет будет очень неточным, потому как невозможно рассчитать ни потерянное на лечение время, ни упущенные из-за недостаточно хорошего здоровья возможности. Недожитые до желаемого возраста годы оценить вообще нельзя — они бесценны… А вот прямые расходы на антиЗОЖ посчитать несложно. Сколько стоят вредные привычки? Курение, алкоголь, … Полпачки сигарет в день и баночка пива? Вроде немного. Но каждый день. Вчера, сегодня и завтра. А если посчитать на годы вперед? А если по формуле сложного процента?

Очень серьезный момент вашей жизни, уважаемые «антиЗОЖ инвесторы». Вы читаете до конца статью. Вы считаете. Вы размышляете и… понимаете безумные размеры денежных потоков как уже потерянных, так и стоящих в плане на потерю для вашего будущего. А затем, возможно прямо с сегодняшнего дня… Принимаете решение бросить курить и, если не прекратить употреблять алкоголь вообще, то существенно уменьшить его количество в своей жизни.

( Читать дальше )

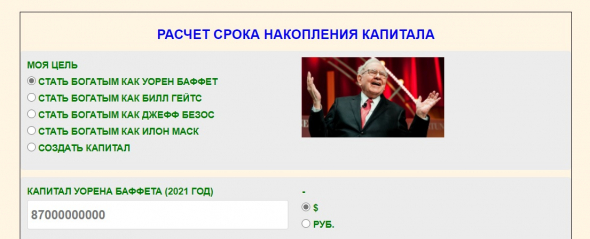

Когда вы станете Баффетом?

- 12 марта 2021, 13:59

- |

Не уверен насчет вас, а про себя знаю точно — я никогда им не стану. Не хочу и не буду. Прикладываю руку к сердцу и торжественно обещаю оставаться собой и идти своей дорогой. Глядишь, получится создать капитал даже больше чем у знаменитого миллиардера. А что? Чем черт не шутит, пока Баффет спит :).

Ладно, посмеялись и хватит. Пора заниматься полезным делом — считать деньги. Свои, и заодно чужие.

Новый КАЛЬКУЛЯТОР, дамы и господа.

Сколько времени потребуется инвестировать, чтобы создать капитал как у Баффета? Или Билла Гейтса? Очень долго! А вот посчитать можно быстро.Калькулятор несложный, но умеет считать способность вашего капитала расти по правилу сложного процента. Состояния Уорена Баффета, Билла Гейтса, Джеффа Безоса и Илона Маска заданы на момент начала 2021 года, и так как любые изменения на рынке акций могут эти цифры серьезно изменить, вполне возможно, что на момент вашего расчета, их состояние будет другим. На тот случай, если для вас точность расчета имеет принципиальное значение и даже незначительное отклонение от истины недопустимо, в калькуляторе есть возможность задать любое целевое значение капитала. Так же эту опцию можно использовать, чтобы понимать, сколько потребуется времени для создания именно вашей скромной (или, наоборот, нескромной) цели.

( Читать дальше )

Открываем денежный канал или математика управления капиталом

- 10 марта 2021, 02:28

- |

Как открыть денежный канал?

Для начала нужно научиться считать! :) Диалоги с финансово безграмотными людьми у меня сводятся к тому, что ты им объясняешь прописные истины, что 2 + 2 = 4. А тебе отвечают: «Нет, позволь не согласиться, у меня есть свое мнение, 2 + 2 = 5 или, может, 2 + 2 = 3, зависит от ситуации, от рынка. Но в целом мы согласны с тобой, мы знаем математику, в среднем 2 + 2 = 4». И как тут вести диалог?

Инвестирование — это просто! Важно не куда вкладывать, а СКОЛЬКО!!!

Какую сумму вы сможете вынуть из своего формата потребления? Тут возникают сомнения: денег не хватает и так, откладывать совсем нечего.

Докажу вам, что откладывать могут даже самые отчаянные и абсолютно безграмотные люди!!! Это те, кто платят кредиты. Они же каждый месяц находят в себе силы и средства отнести деньги в банк. Могут же!!! Могут!

Так вот, нужно делать то же самое, только вместо дани как платы процентов по кредиту, наоборот, получать доход от инвестиций!

Расскажу, как начать этот путь.

( Читать дальше )

Вся правда о брокерах и инвестиционных идеях.

- 08 марта 2021, 11:46

- |

Конечно все мы знаем, что брокеры ничем не рискуют, рискуем только мы — инвесторы! В Smart- Lab все это прекрасно знают, поэтому подробно тут останавливаться не буду. Я хотел бы обсудить инвест идеи которые нам присылают брокеры.

Конечно ребята делают хорошее дело, но я решил поделиться инвест идеей которая мне пришла от одного брокера.

Перед пандемией мне пришла идея что нужно покупать акции Royal Caribbean по 120 $ продать по 135 $ соответственно.

Конечно я этой сделкой не воспользовался, но случилось непредвиденное — пандемия! И тут акции этой компании рухнули!

Буквально через некоторое время пришла другая инвест идея — покупать по 23$ и продавать по 35 $ !

( Читать дальше )

Банки. Оценка по капиталу. Красивый самообман

- 04 марта 2021, 21:13

- |

smart-lab.ru/blog/681322.php#comment12299202

да. поддреживаю!

Оценка Тинькоффа плавно подтягивается под размер кредитного портфеля, т.е под активы.

В этом плане он действительно ближе к айти (финтех).

капитал там служит для бизнеса и регуляторных целей, само собой, а излишки капитала для… выплаты Олегу хороших дивидендов.

Это к вопросу, зачем банку излишний запас капитала гораздо выше нормативного

Сбер — особый фрукт. почти 90% его капитала — это нераспределенная прибыль. Он ниже её и не торгуется. А если торгуется, то надо сразу покупать и не думать.

Потому что нераспределенка — это гранитная основа оценки банка.

Конечно, если акционеры к примеру вдруг решат распределить её большую часть среди себя любимых… Но это такая необчная мера… И к тому же требует решения ОСА… И должны быть действительно веские причины. Для сбера это должны быть причиный весьма… глобального плана.

У втб нерасрпеделенка ужасная. Такое ощещение, что это банк-start-up. всего лишь 20% от капитала.

Народ долго думал и ржал, почему же я с 2018года писал, что втб идёт на 2.7 копеек...

Мне всего лишь надо было правильно оценить размер нераспределенки, при которой она встретится с котировками. Но это отдельная тема.

… лан, не примите это за грааль

ибо на любой грааль найдется найдется подделка

Втб. Как дела? -ДА, ПОКУПАТЬ!

- 03 марта 2021, 02:39

- |

<a href=«funkyimg.com/view/3bfd5» target="_blank"><img src=«funkyimg.com/i/3bfd5.png» alt=«Free Image Hosting at FunkyIMG.com» border=«0»></a>

тут по ссылке можно ознакомится с расшифровкой легенды графика

lite.mfd.ru/forum/post/?id=16946299

по вертикальной оси — стоимость в млрд.руб

1.рыночная капа (ярко-голубая) до появления префок совпадала с «кирпичной» линией (капа включая префы, оцененные по номиналу)

2.рыночная капа пришла в соединение со стандоткл (желтая) в конце 2018го. я именно тогда всем и написал, что прекращаю играть на понижение

lite.mfd.ru/forum/post/?id=15289114

3.в последний раз, когда эти 2 кривые совпали (февраль 2009) — произошел мощный отскок цены.

4. но в 2018ом этого не произошло.

— если в фев 2009го дисперсия (Д) и стандоткл (ОС) также совпадали, то в конце 2018го ни о каком совпадении и речи не было. Д сильно оторвалась.

— замечание: физический смысл Д и ОС в применении к стоимости капитала пусть каждый додумает сам (это отдельная тема)

( Читать дальше )

Восьмое чудо света. Секрет великих Инвесторов. У. Баффет, Сорос, Кийосаки, Линч, Грехэм, Рокфеллер.

- 27 февраля 2021, 13:41

- |

Решил запилить очередной «думаю» полезный пост.

Когда впервые я начал заниматься инвестированием в 2007 году у меня не было ни наставников ни литературы. Мой единственный путеводитель был интернет, правда тогда он был очень дорогой и чтобы войти на форекс (купить и продать) у меня примерно сьедало 500 рублей.

Когда первая сделка провалилась с треском (-60% от счета) я начал копать почему так произошло. Тогда я впервые встретил У. Баффета в сети интернет и я сразу понял что быть инвестором это мое!

Я начал изучать науку инвестирования всерьез и читать о многих выдающихся инвесторов и был удивлен когда обнаружил 8е чудо света!

Так же я в Хабаровске прошел КМ у Максима Темченко и там я увидел в деталях что такое сложный процент. (ВРЕМЯ, %, ДОПОНЕНИЕ, РЕИНВЕСТИРОВАНИЕ)

Кто в теме поймет эту таблицу)))

И самое что интересное: все великие инвесторы пользуются сложным процентом!

( Читать дальше )

Что делать в условиях глобальной коррекции?

- 22 февраля 2021, 13:53

- |

Атака «РОБИНГУДОВ»

В последнее время нештатная ситуация связанная с так называемыми «робингудами» на фондовых рынках создала определенные предпосылки оттока капитала крупных инвесторов в кеш либо в менее рисковые активы. На этом фоне мы начали фиксировать мнения о начале глобальной коррекции на фондовых биржах.

Да, я соглашусь с тем, что задатки глобальной коррекции могут иметь место на фоне постоянных разговоров о «пузыре», который вот-вот должен лопнуть!

В этой связи потребность в минимизации рисков возрастает. И крупные инвесторы будут присматриваться к тому же золоту и ребалансировке своих инвестиционных портфелей. Большая часть портфеля возможно будет зафиксирована, а часть средств переведутся в кеш для того, чтобы вовремя закупить недооцененные акции, которые обвалятся на фоне общего коррекционного давления.

Как же ЗАЩИТИТЬ КАПИТАЛ?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал