Корпоративные облигации

Коротко о главном на 13.08.2020

- 13 августа 2020, 10:11

- |

Начало размещения, купон и подготовка выпуска:

- «Светофор Групп» сегодня начинает размещение выпуска серии БО-П02 объемом 200 млн рублей. Организатор «УНИВЕР Капитал», скрипт доступен на сайте

- «Первое коллекторское бюро» сегодня размещает выпуск серии 001Р-01 объемом 750 млн рублей, организатор — «ЦЕРИХ Кэпитал Менеджмент»

- «Эбис» установил ставку купона на уровне 13% годовых для выпуска серии БО-П03 объемом 150 млн рублей, размещение запланировано на 14 августа

- «Обувь России» зарегистрировала выпуск облигаций объемом 500 млн рублей, организатор — ИК «Иволга Капитал»

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 12.08.2020

- 12 августа 2020, 13:03

- |

Купон и новый выпуск коммерческих облигаций:

- «Первое коллекторское бюро» установила ставку купона в размере 13% годовых, размещение запланировано на 13 августа

- «Группа Астон» зарегистрировала выпуск коммерческих облигаций серии КО-П02

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

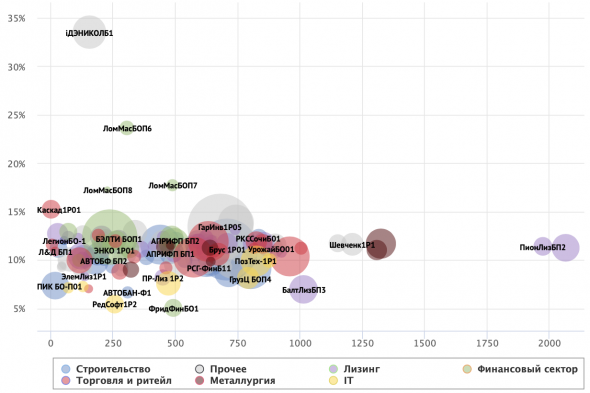

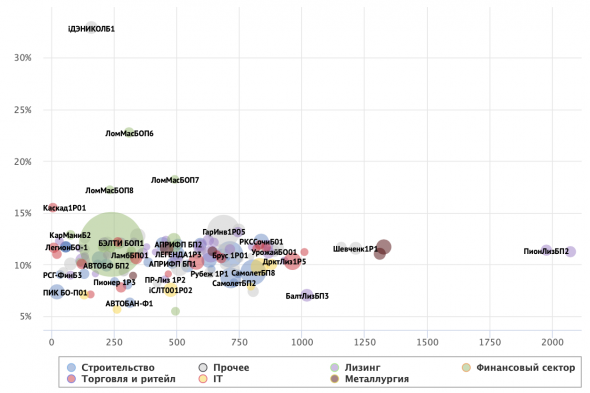

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коротко о главном на 11.08.2020

- 11 августа 2020, 08:01

- |

Размещения, подготовка новых выпусков и сбор заявок:

- «Первый ювелирный — драгоценные металлы» сегодня начинает размещение второго выпуска облигаций объемом 120 млн рублей

- «Вита Лайн» зарегистрировала облигации серии 001Р-01, бумаги включены в третий уровень листинга

- «Светофор Групп» 13 августа начнет размещение выпуска серии БО-П02, заявки инвесторов принимает «УНИВЕР Капитал»

- «Первое коллекторское бюро» установило финальный ориентир ставки купона на уровне 13% годовых, начало размещения запланировано на 13 августа

- «Обувь России» готовит выпуск серии 001Р-03 объемом 500 млн рублей, до 13 августа заявки инвесторов принимает организатор ИК «Иволга Капитал»

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Коротко о главном на 10.08.2020

- 10 августа 2020, 06:44

- |

Дата размещения и проведение букбилдинга:

- «Первый ювелирный — драгоценные металлы» 11 августа начнет размещение выпуск серии БО-П02

- «ПКБ» сегодня с 10 до 16 проводит сбор заявок инвесторов на участие в выпуске серии 001Р-01, заявки принимает «ЦЕРИХ Кэпитал Менеджмент»

- «Эбис» с 10 по 12 августа принимает заявки инвесторов на участие в выпуске серии БО-П03 объемом 150 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

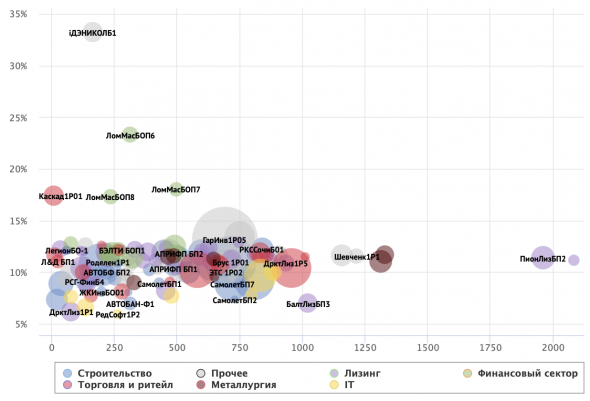

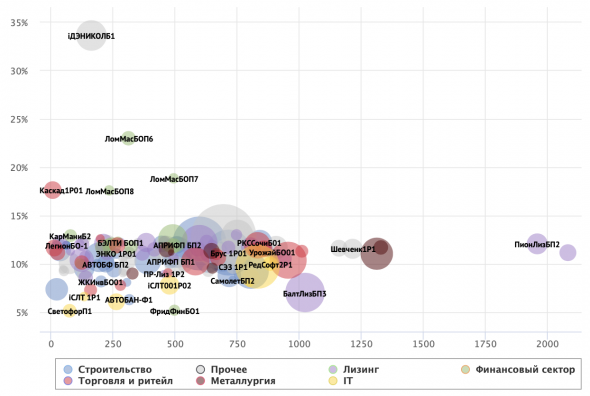

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном на 07.08.2020

- 07 августа 2020, 10:58

- |

Регистрация новых выпусков:

- «Первый ювелирный — драгоценные металлы» зарегистрировал выпуск облигаций серии БО-П02, уведомить о желании приобрести облигации можно на платформе boomerang

- «Светофор Групп» зарегистрировал изменения в программу биржевых облигаций

- «Первое коллекторское бюро» зарегистрировало выпуск облигаций серии 001Р-01, букбилдинг запланирован на 10 августа с 10 до 16 по московскому времени

- «РВК-Инвест» зарегистрировал выпуск биржевых облигаций серии 001Р-01, по данным «Эксперт РА» планируется выпуск объемом 3 млрд рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Коротко о главно на 06.08.2020

- 06 августа 2020, 08:26

- |

Начало размещений:

- «Ноймарк» начинает размещение выпуска коммерческих облигаций серии Ко-П03 объемом 50 млн рублей, потенциальные покупатели — клиенты ИК «Септем Капитал»

- «Новосибирскхлебопродукт» сегодня начинает размещение выпуска серии БО-П01 объемом 70 млн рублей. Организатор- «Юнисервис Капитал», соорганизатор — «Банк МСП»

- «Энергоника» начинает размещение дебютного выпуска биржевых облигаций объемом 50 млн рублей, организатор — «УНИВЕР Капитал»

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Коротко о главном на 05.08.2020

- 05 августа 2020, 08:54

- |

Анонсы готовящихся размещений:

- «Новосибирскхлебопродукт» определил дату начала размещения выпуска объемом 70 млн рублей. Организаторы — «Юнисервис Капитал» и МСП Банк

- «Обувь России» анонсировала размещение третьего выпуска биржевых облигаций объемом 500 млн рублей

- Совет директоров УК «Голдман Групп» утвердил программу облигаций объемом 10 млрд рублей

- «ПКБ» планирует 10 августа провести букбилдинг выпуска объемом 750 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

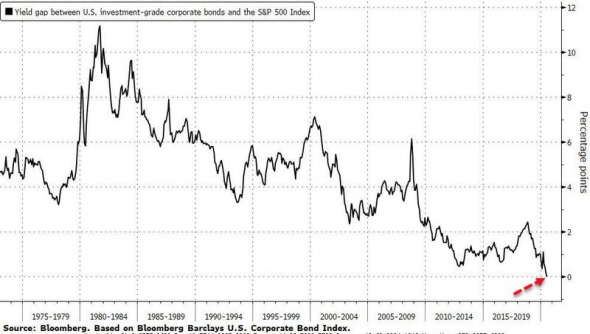

Фондового рынка в США больше нет

- 05 августа 2020, 00:04

- |

https://www.zerohedge.com/markets/nasdaq-surges-another-record-high-despite-dollar-surge

(Дивидендная доходность SP500 и доходность индекса корпоративных бондов от Barclays сравнялись и составляют в настоящее время 1,9%.)

p.s. Испанский фондовый рынок, кстати, уже почувствовал дыхание второй волны коронавируса...

https://www.zerohedge.com/markets/spanish-stocks-break-support-virus-concerns-surge

( Читать дальше )

Коротко о главном на 04.08.2020

- 04 августа 2020, 08:36

- |

Сбор заявок и размещения новых выпусков:

- «Эбис» завершил размещение выпуска двухлетних коммерческих облигаций объемом 100 млн рублей

- «Ноймарк» сообщил о начале сбора заявок на выпуск серии Ко-П03 объемом 50 млн рублей

- «ДиректЛизинг» сегодня начинает размещение выпуска серии 001Р-05 объемом 100 млн рублей, организатор — ИК «Фридом Финанс»

- «Новосибирскхлебопродукт» зарегистрировал дебютный выпуск биржевых облигаций, ставка ежемесячного купона установлена в размере 12,5% годовых

- «Легенда» подтвердила кредитный рейтинг на уровне «ruBBB‐» со стабильным прогнозом

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Коротко о главном на 03.08.2020

- 03 августа 2020, 09:43

- |

Приятные встречи, начало торгов, рейтинг и сбор заявок:

6 августа в 14:00 по московскому времени Boomin приглашает инвесторов на онлайн встречу с уже известным рынку эмитентом — компанией «Первый ювелирный — драгоценные металлы». Спикеры мероприятия:

- Роман Асанов, генеральный директор «Первый ювелирный — драгоценные металлы»;

- Алексей Антипин, генеральный директор «Юнисервис Капитал».

Повод для встречи — самый что ни на есть актуальный: «ПЮДМ» находится в процессе регистрации второго выпуска облигаций. В программе вещания: итоги коронакризиса, обзор бизнеса и цели привлечения средств. Количество мест ограничено, требуется предварительная регистрация.

- «ДиректЛизинг» 4 августа начнет размещение пятого выпуска биржевых облигаций, объем — 100 млн рублей, ставка купона установлена в размере 12% годовых

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал