Кредиты

Банк России готовится ограничивать закредитованность крупных компаний

- 21 ноября 2024, 16:39

- |

Банк России готовится ограничивать закредитованность крупных компаний

Регулятор планирует устанавливать для банков макропруденциальные надбавки по новым кредитам и облигациям крупных корпоративных заемщиков с высоким уровнем долговой нагрузки. Критерии отнесения компаний к этой категории предложены в проекте новой редакции Указания Банка России от 17.04.2023 № 6411-У.

Крупными будут считаться заемщики, консолидированный долг которых превышает 2% от капитала банковского сектора. К компаниям с повышенной долговой нагрузкой предполагается относить тех заемщиков, у которых коэффициент покрытия процентов операционной прибылью составляет менее 3.

Надбавки будут применяться, если выполняются оба критерия и совокупная задолженность заемщика и связанных с ним лиц перед банком превышает 100 млрд рублей. Эти меры позволят ограничить закредитованность крупных компаний и кредитные риски банков.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Банки стали готовить вклады и потребкредиты к новому повышению ключевой ставки: сценарий сохранения ставки не рассматривает ни один из опрошенных экспертов — Forbes

- 20 ноября 2024, 12:04

- |

По словам старшего проектного лидера Frank RG Анастасии Первушевой, в ближайшее время ставки по вкладам будут расти на все представленные в банковской линейке сроки, но шаг повышения в преддверии заседания ЦБ будет небольшим — до 1 п. п.

Параллельно банки поднимают ставки по кредитам наличными. За две недели ноября в девяти банках из топ-20 изменилось среднее значение полной стоимости кредита (ПСК), отмечают аналитики «Финуслуг». По необеспеченным кредитам средняя ставка поднялась на 1,04 п. п. и составила 31,97%, по залоговым снизилась на 0,07 п. п., до 27,67%.

У Frank RG за указанных период схожие данные: медианные ставки по кредитам наличными повысились за месяц на 0,75 п. п., до 30%, по залоговым потребкредитам — на 0,37 п. п., до 25,87%. Максимальная ставка предложения по кредитам наличными сейчас достигает 62,85% («Ренессанс Кредит»), по кредитам под залог недвижимости — 52,4% (Т-Банк), сообщили аналитики компании.

( Читать дальше )

Число автосалонов может сократиться на треть: эксперты предупреждают о грядущих банкротствах автомобильных дилеров — Известия

- 19 ноября 2024, 18:24

- |

Ряд дилеров (пока, впрочем, их немного) «имеют нездоровый тренд» по перспективам работы на следующий год, отметил он. Одним из таких трендов зам генерального директора по продажам новых автомобилей АГ «Авилон» Ренат Тюктеев называет отказ от франшиз по китайским маркам авто.

Высокая стоимость кредитов ограничивает доступность автомобилей для потребителей, что, в свою очередь, снижает объемы продаж, отмечает управляющий директор компании Frank Auto Ирина Франк.

— У дилеров, торгующих китайскими автомобилями, и так не было высокой рентабельности.

( Читать дальше )

Количество автокредитов в Санкт-Петербурге в октябре 2024г снизилось на 42% м/м, объем займов уменьшился на 41% — РБК со ссылкой на данные ОКБ

- 18 ноября 2024, 11:40

- |

Всего за месяц банки выдали 3,8 тыс. займов на покупку автомобиля на общую сумму в 6,56 млрд рублей (в августе на 9,4 млрд руб). В среднем жители города в октябре брали займы на 5 лет и 6 месяцев. Средний чек автокредита — 1,73 млн руб (в сентябре 1,69 млн руб).

www.rbc.ru/spb_sz/18/11/2024/673af6ac9a7947ad7c9dfd19?from=regional_newsfeed

Закрыл позицию по ЛСР

- 18 ноября 2024, 08:35

- |

Сегодня закрыл позицию по ЛСР и распределил средства по другим компаниям в портфеле. Позиция была скромная, всего 50 акций и мало бы на что повлияла, но все же, пока она ещё показывала ~+15%, решил закрыть.

Возможно надо было это сделать раньше, но когда агонию с ипотекой все продляли и продляли (несмотря на борьбу с инфляцией), странно, наверное, было бы это делать.

Конечно, застройщики несколько лет подряд ловили невероятный куш, от всей этой истории с льготными ипотеками, сбережением средств от инфляции в бетоне, и запрыгивающим в последний вагон населением, и вполне нормально должны продержаться тяжелый период, но кто его на самом деле знает… Большим конечно, скорее всего помогут, но какой-нибудь громкий обвал строительной компании (даже не публичной), может запросто обвалить котировки. Самолету, к примеру, хватило даже запущенных слухов.

📉Спрос на ипотеку в России за три месяца снизился на 53%

Аналитики проанализировали изменения на рынке ипотеки за три последних месяца, используя данные, опубликованные Банком России. После отмены льгот и ужесточения условий кредитования, число выданных в РФ ипотечных кредитов без учета Москвы, Санкт-Петербурга, Московской и Ленинградской областей в третьем квартале 2024 года сократилось на 53% по сравнению со вторым кварталом.

( Читать дальше )

ЦБ РФ: Представители МСП стали чаще подавать заявки на реструктуризацию кредитов — Прайм

- 15 ноября 2024, 11:09

- |

«В третьем квартале 2024 года количество заявлений об изменении условий кредитных договоров увеличилось со стороны как физических лиц, так и субъектов МСП», — сообщает Банк России.Согласно данным Банка России, с января по сентябрь 2024 года банки получили 2,8 миллиона заявлений физлиц об изменении условий кредитных договоров, в том числе 2,4 миллиона — по собственным программам банков, 327,5 тысячи – о предоставлении кредитных каникул и 13,7 тысячи – ипотечных каникул. С начала года наблюдается рост числа заявок, который в среднем за квартал составлял примерно 20%.

Отмечается, что за третий квартал 2024 года получено 1,1 миллиона заявлений о реструктуризации, из них 965,8 тысячи — по собственным программам банков, 146,7 тысячи – о предоставлении кредитных каникул и 5,1 тысячи — ипотечных каникул. Основной причиной отказов в предоставлении кредитных и ипотечных каникул является превышение максимального размера кредита.

1prime.ru/20241114/kredity-852828720.html

В ипотеке произошло замедление - динамика кредита вернулась на нормальный уровень, в корпоративном кредитовании - аномальный рост и сильное отклонение от устойчивых траекторий — Кирилл Тремасов, ЦБ

- 14 ноября 2024, 11:57

- |

«В ипотеке произошло замедление. И здесь можно сказать, что динамика кредита вернулась на нормальный уровень. То есть единственный сегмент, где мы видим сейчас такой аномальный рост и сильное отклонение от устойчивых траекторий, это корпоративный кредит. Здесь по-прежнему все перегрето», — сообщил журналистам советник председателя Банка России Кирилл Тремасов.

Тремасов отметил, что объемы выдачи ипотечных кредитов снизились в два раза по сравнению с рекордно высокими показателями прошлого года.

Необеспеченное потребительское кредитование, по словам советника ЦБ, также замедляется, а автокредитование демонстрирует довольно высокий рост — за последние 12 месяцев он составил 60%.

«Но автокредит имеет небольшой объем в сравнении с другими кредитными сегментами. Поэтому его влияние на общий совокупный спрос в экономике менее значимо, чем, например, в той же ипотеке», — пояснил Тремасов.

tass.ru/ekonomika/22399767

Закредитованность россиян на рекордных уровнях

- 14 ноября 2024, 08:42

- |

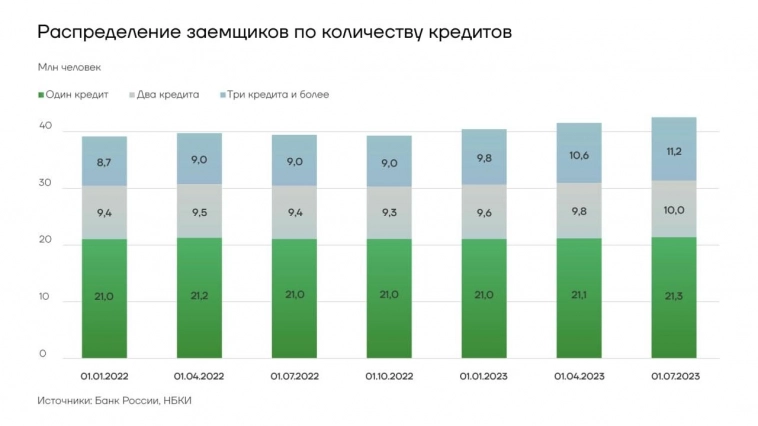

Закредитованность россиян на рекордных уровнях

По 23 млн россиян имеют кредит наличными или открытую кредитную карту. Эти два сегмента кредитования впервые сравнялись друг с другом, подсчитали в Банке России, используя данные Бюро кредитных историй.

Всего общее количество заемщиков в банках и микрофинансовых организациях на 1 полугодие 2023 года в России составляет 47 млн человек.

Рыночная ипотека не умерла, 40% выдаваемых сейчас кредитов - непосредственно рыночные - глава аналитического центра Дом.PФ Михаил Гольдберг — Прайм

- 12 ноября 2024, 11:44

- |

1prime.ru/20241112/ipoteka-852755261.html

Банк России планирует применять макропруденциальные лимиты (МПЛ) для банков и МФО в ипотеке и автокредитовании, соответствующие поправки могут вступить в силу с 1 апреля 2025г

- 11 ноября 2024, 18:44

- |

Регулятор проанализировал применение МПЛ в необеспеченном потребительском кредитовании и представил подходы к их установлению в новых сегментах.

Анализ показал, что МПЛ быстрее, чем макропруденциальные надбавки, помогают уменьшить долю рискованных выдач. При этом накопление рисков в таком сегменте, как ипотека, может иметь серьезные социальные последствия.

Банк России рассчитывает, что поэтапное внедрение МПЛ в ипотеке позволит снизить с запретительного уровня макропруденциальные надбавки, которые сейчас применяются в этом сегменте для ограничения рисков.

Ожидается, что законопроект, позволяющий Банку России устанавливать МПЛ в ипотеке и автокредитовании, будет рассмотрен Госдумой во втором чтении в ближайшее время. Соответствующие поправки могут вступить в силу с 1 апреля 2025 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал