Кредит

Сегмент кредитных карт будет расти в 2023 году сдержанными темпами

- 24 января 2023, 14:16

- |

Однако и в этом сегменте банки предпочитают работать только с качественными заемщиками, выдавливая часть клиентов в сегмент МФО. В 2023 году рынок кредитных карт продолжит рост, но менее быстрый. На сегмент будет оказывать давление нестабильная экономическая ситуация, а также расширение предложений новых финансовых продуктов.

Подробнее — в материале «Ъ».

- комментировать

- Комментарии ( 0 )

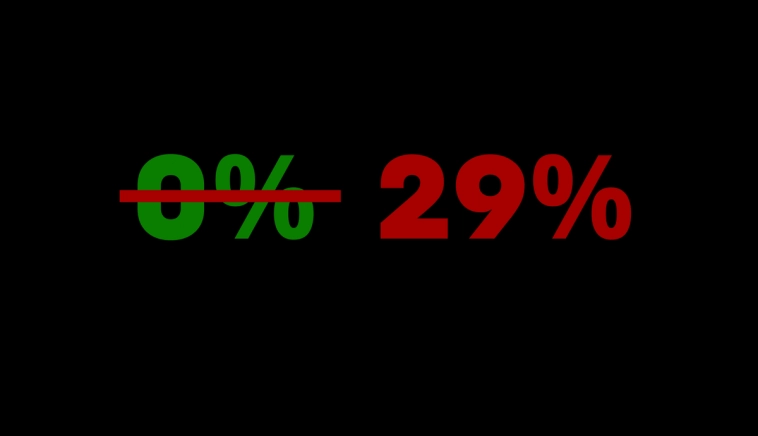

Тинькофф предлагает беспроцентную рассрочку… под 29% годовых!

- 15 января 2023, 08:22

- |

Я покупал авиабилеты через Tinkoff Travel. Удобно, цены как на сайтах авиакомпаний, копятся мили на карту лояльности авиакомпании, а еще кэшбек 3%. Так-то до 7% обещают, но у меня 3%. Это при оплате картой Тинька.

Как так-то?

Как так-то?Заплатил я кредиткой, чтобы быстро перевести деньги с основной карты и закрыть долг в грейс период, как только получу зарплату. С учетом забученного отеля, который я оплатил до этого, траты получились солидные, так что решил заплатить кредиткой. Время от времени пользуюсь такой услугой, но только при условии, что погашу долг в льготный период. Иначе я для себя не вижу в том смысла, так как жить нужно по средствам. К сожалению, свободного кэша не было (деньги-то все в инвестициях;), так-то можно было и 5% кэшбека по другой карте получить. Но финансовое планирование, как и быть взрослым — это сложно.

( Читать дальше )

Московский метр: год на нулях

- 09 января 2023, 10:52

- |

Неделя по 4 января для московского метра закончилась падением еще на 0.9% по данным индекса Мосбиржи/Домклик, в итоге годовая динамика, впервые за долгое время оказалась отрицательной -0.6% г/г в номинальном выражении, среднее за 4 недели еще чуть выше, чем в прошлом году (+0.5% г/г), но это временно. С максимума падение на 11.5 % и это объективно еще не предел. С поправкой на инфляцию год, конечно, закрыт падением цен, средняя за 4 недели реальная цена опустилась на 10.6% г/г, хотя это все еще на 10-15% выше доковидных уровней.

Учитывая сохранение программ льготной и расширение семейной ипотеки, у цен будет определенная поддержка в 2023 году, но это скорее только смягчит посадку. Из негативных факторов для рынка (помимо мобилзационных), будет присутствие на рынке наследственных квартир (ковид) и инвестиционных квартир первой волны льготной ипотеки. Техническим фактором снижения будет запрет на «ипотеку под ноль», когда будущие ипотечные платежи фактически включались в цену, что эту цену завышало. Сейчас идет обратный процесс. Ну и рынок скорее всего будет становиться более дифференцированным: малогабаритные «нью-хрущевки» и низкокачественное жилье будет сильно дискнтить относительно качества.

( Читать дальше )

Путин подписал закон о снижении ставок по микрозаймам

- 29 декабря 2022, 20:13

- |

Подробнее – в материале «Ъ».

Как отмена льготной ипотеки повлияет на размер ежемесячного платежа?

- 01 декабря 2022, 08:50

- |

Вероятная отмена льготной ипотеки в конце 2022 года — уже несколько недель самая обсуждаемая новость на строительном рынке. Банки и девелоперы, конечно, против, и высказываются о том, как данная мера приведёт к снижению спроса.

По итогам 2020–2021 гг. около 90% всех ипотечных кредитов на первичном рынке были выданы в рамках ипотечных программ с господдержкой. Самая популярная программа — льготная ипотека под 7%, которая вероятно завершится к концу текущего года.

При этом средневзвешенные ставки по рыночным ипотечным программам в сентябре составляли 10–10,2%, средний размер ипотеки — 3.8 млн рублей, а средний срок кредита чуть выше 23 лет. Используя формулу аннуитетного платежа, можно посчитать, как переход от льготных 7% к рыночным 10% повлияет на размер ежемесячного платежа.

Мы видим, что при ставке 7% платёж по среднему ипотечному платежу составляет 27,7к, при росте ставки до 10,1% платёж увеличивается на 7,7к до 35,5к. А «уход в длину» и увеличение срока кредита на 3 года сократит разницу уже до 6,5к (ипотечный платёж 34.2к).

( Читать дальше )

Обоснование процентной ставки по кредиту

- 25 ноября 2022, 15:35

- |

История экономической мысли на протяжении тысячи лет крутится вокруг темы кредита и процента по нему. Большую часть времени ростовщиков осуждали и призывали их «гореть в аду». Не любили их.

При этом же получать прибыль от аренды не порицалось, налицо раздвоение сознания, которое преследовало людей на протяжении сотен веков. В этом нет удивительного, если вспомнить, чем они там развлекались в средние века (сжигали ведьм, мучали еретиков).

До сих пор люди вокруг не понимают, почему им не дают кредиты просто так, без процентов. Почему жируют банки (кстати, раньше были финансовые учреждения, которые так и назывались «жиробанки»).

Кредиторам, которые не по своей же воле выдают кредиты, требуется философское обоснование своей деятельности (в религиозном плане они проиграли, Иисус и апостолы против них).

В чем же природа ссудного процента?

Вкратце, историю этого вопроса, стоявшего перед людьми тысячу лет, может объяснить надоевший уже всем Стэнфордский эксперимент с зефирками. Его суть в том, что детям предлагали сложный выбор: получить зефирку прямо сейчас или две зефирки, но через 15 минут.

( Читать дальше )

О пользе кредитов для общества

- 17 ноября 2022, 19:08

- |

Еще недавно мы удивлялись, как в странах Запада подавляющее количество людей живет в кредит. И вот эта мода добралась до нас. В российских сериалах начали внедрять мысль, что уже не осталось людей, которые не живут в долг (увидел это в сериале «Закрыть гештальт»), что жизнь в кредит — это нормально.

От ипотеки и кредита, как мне кажется, есть польза для общества. Жизнь в долг стимулирует людей к работе! Это двойная морковка, сперва она манит спереди, а потом стимулирует сзади (и это одна и таже морковка:)). Оплата кредита и ипотеки заставляет людей крутиться. Работать.

Были бы у человека сбережения, он мог бы просто жить, пережидать периоды без работы. С жизнью в долг иначе, тут нужно постоянно пахать. И общество от этого выигрывает, люди суетятся… работу работают.

С точки зрения инвестора кредиты для масс — это благо, потому что увеличивается общая производимая обществом благодать.

Во всем можно найти пользу. Особенно, если ты находишься с другой стороны баррикад.

P.S.

Помните, что кредит с ипотекой вынуждают вас к труду, забирая свободу.

В Великобритании надвигается долговая дефляция

- 15 ноября 2022, 17:51

- |

Автор: Мюррей Ганн

Мы обречены, говорю я вам. Обречены!

Сегодня, были опубликованы последние данные о валовом внутреннем продукте Великобритании, судя по ним экономика сократилась в третьем квартале, проложив путь, как предупредил управляющий Банка Англии, к «самой продолжительной рецессии с 1920-х годов» (радость миру и Рождества вам тоже, мой добрый сэр). Рынок жилья в Великобритании очень быстро замедляется, поскольку покупатели пугаются быстрого и значительного роста ставок по ипотечным кредитам в этом году. В других странах есть признаки приближающейся долговой дефляции. Корпоративный сектор сталкивается с гораздо более высокими ставками по займам на рынке облигаций в то время, когда экономика сокращается, что является рецептом для увеличения числа понижений рейтингов и дефолтов. И потребитель быстро сокращается.

( Читать дальше )

История банков как история мошенничества

- 02 ноября 2022, 16:35

- |

В книгах австрийского экономиста Мюррея Роттбарда об истории финансового мира постоянно встречаются слова: «мошенничество», «жульничество», «фальшивомонетчики».

Оказывается, что история создания банков начинается с мошенничества! И мы каждый день расплачиваемся за это, когда приходим в магазин и видим, как выросли цены. Почему это происходит? Почему есть инфляция? Ответ кроется в устройстве банковской системы, которая, словами Мюррея Роттбарда, занимается мошенничеством.

Вот как начиналось история банков простыми словами.

Представьте, что вы — владелец помещения, склада. К вам приходят люди и отдают на хранение золото, вы им выписываете бумажку, что приняли золото. Например, вам сдали 100 золотых монет, а вы в ответ выписали квитанцию «100 монет» и заверили ее печатью. Причем эта квитанция такая, что по ней может забрать у вас золото любой, кто ее предъявит. Этим бумажкам верят все люди, поэтому их можно использовать в сделках. Не нужно таскать с собою золото, достаточно передать бумажку продавцу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал