ЛИКВИДНОСТЬ

Загадка рынка РЕПО: почему ФРС не может справиться с дефицитом и что ждать в понедельник?

- 12 декабря 2019, 16:16

- |

Следующий понедельник – дата стресс-теста на рынке межбанковского финансирования США. Хедж-фонды должны будут рассчитаться за бонды, купленные на аукционе Трежерис на этой недели, а компании — выделить резервы для погашения квартальных налоговых обязательств, что может уменьшить ликвидность в банковской системе на 100 млрд. долларов. Эти два основных фактора стали причиной острой нехватки ликвидности в середине сентября, когда процентная ставка на рынке РЕПО подскочила до 10%, что в 4 раза превысило бенчмарк ФРС – ставку по федеральным фондам.

Если быть точнее, испытанию подвергнется тактика ФРС по увеличению резервов крупных банков (эти кредитные средства банки, по идее, должны впоследствии предоставлять на рынке, ослабляя стресс). Основным инструментом выступали операции РЕПО – предоставление денег в залог ценных бумаг, с последующей реверсной операцией. Поначалу операции имели характер экстренного вмешательства – неопределенный объем, короткая длительность. Сначала она составляла 14 дней, но, когда стало ясно что дефицит приобрел перманентный характер — увеличилась до 42 дней. Месячный объем операций также последовательно увеличивался, так как спрос превышал предложение и сейчас составляет 60 млрд. долларов в месяц.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

СОСТОЯНИЕ ЛИКВИДНОСТИ В США

- 07 декабря 2019, 13:54

- |

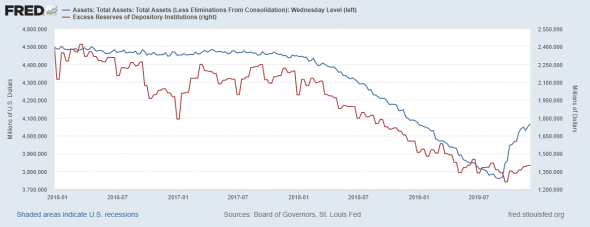

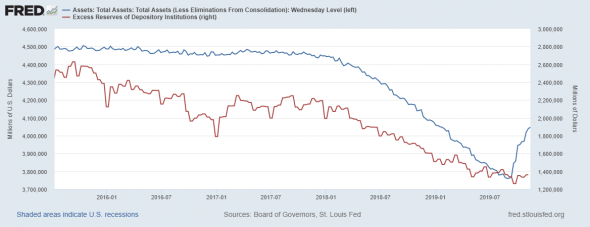

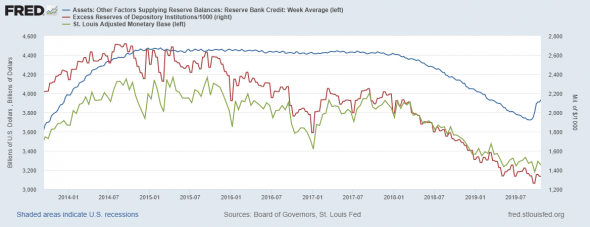

Проблемы у ФРС с ликвидностью в финансовой системе США продолжаются. На текущей неделе баланс ФРС вырос еще на 13 млрд долларов, но при этом избыточные резервы не растут. Это отображено на картинке ниже.

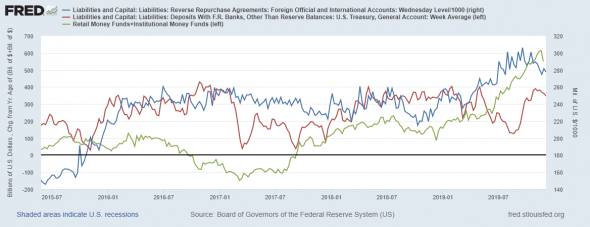

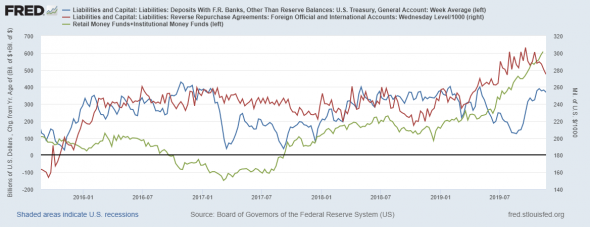

Баланс растет гораздо быстрее, чем избыточные резервы коммерческих банков, что указывает на продолжающиеся поглощение ликвидности со стороны нерезидентов, Госдепа и вложений в денежные фонды

( Читать дальше )

Обзор состояния ликвидности в США

- 22 ноября 2019, 15:33

- |

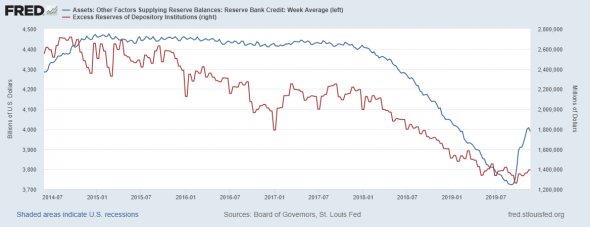

Ситуация с ликвидностью в США, несмотря на сокращение баланса ФРС на прошлой неделе, медленно, но улучшается. На картинке ниже мы видим, что баланс ФРС чуть сократился, а избыточные резервы, которые являются основным компонентом денежной базы, остаются в плоской динамике.

Денежная база прибавила на неделе 13 млрд долларов, в то время как показатель широких денег М2 16 млрд долларов. Возможно это намек на долгожданное расширение ликвидности в США. Но мы видим, что ФРС сократила свой баланс на 17 млрд долларов. Что же послужило причиной роста высоколиквидных денег в США?

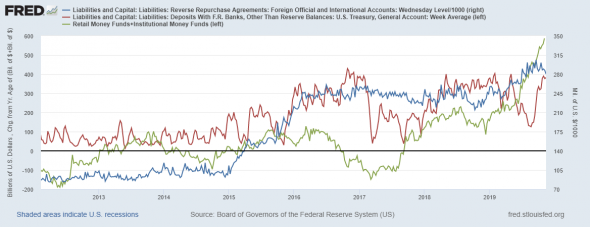

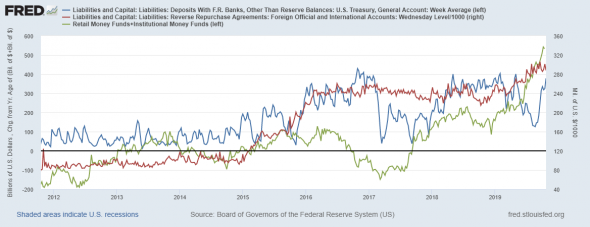

На картинке ниже представлены ведущие, на сегодняшний день, показатели поглощения ликвидности

( Читать дальше )

Разговоры о фундаментале продолжение

- 19 ноября 2019, 21:33

- |

ПРОГНОЗ S&P500 и СОСТОЯНИЕ ЛИКВИДНОСТИ В США

- 16 ноября 2019, 17:30

- |

Мой телеграмм: https://teleg.run/khtrader здесь Вы найдете более оперативную информацию

Продолжаю следить за состоянием ликвидности в США, которая остается в шатком балансе, что не дает снизится доллару.

Начнем с первой картинки, это состояние баланса ФРС и избыточные резервы коммерческих банков

Мы видим, что баланс ФРС растет и дальше, на неделе еще добавили 12 млрд долларов (синяя линия), в то время как избыточные резервы коммерческих банков не реагируют на расширении ликвидности ФРС. Налицо процесс поглощения ликвидности.

На следующей картинке отображены три основные направления поглощения ликвидности.

( Читать дальше )

Денежный рынок США

- 08 ноября 2019, 13:20

- |

Мой свежий обзор по состоянию ликвидности в США. Для удобства и более оперативной информации предлагаю подписаться на мой канал в телеграмм https://t.me/khtrader

Продолжаю пристально следить за состоянием ликвидности в денежном секторе США. Сегодня вышел полный блок статистики от Федерального банка Нью-Йорка.

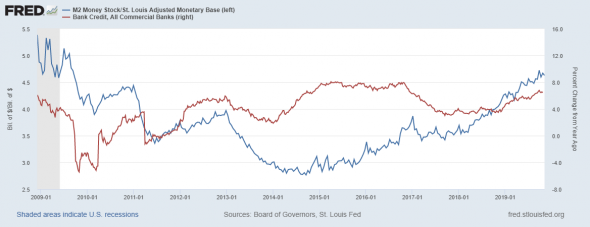

Пожалуй стоит начать с обзора структуры ликвидности в США, которая после мини-цикла снижения ставки изменилась. На начало ноября денежная база выросла на 44 млрд долларов, денежная масса на 40 млрд долларов. Это указывает на то, что наконец-то ликвидность переходит из «почти денег» в «деньги», что замедляет рост банковского мультипликатора. В свою очередь, это тормозит годовые темпы роста кредитования. Иллюстрация к данным процессам представлена на следующей картинке

Синяя линия — это банковский мультипликатор. Мы видим, что показатель достиг уровня 2009 года и замедлился, также как и годовая динамика кредитования.

( Читать дальше )

Китай “смягчает” свои позиции

- 31 октября 2019, 11:53

- |

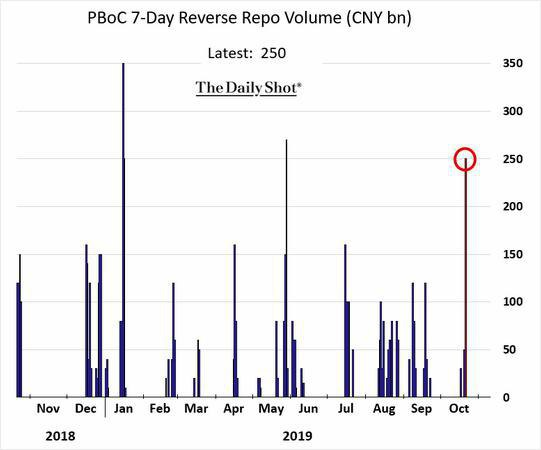

Народный банк Китай присоединился к центробанкам США и ЕС в действиях по наполнению рыночной системы ликвидностью.

По итогам октября мы увидим рост балансов активов ведущих центробанков. Это поддерживает фондовые рынки, которые в январе-марте и в июне-июле 2019 года активно восстанавливались после локальных коррекций.

На сейчас мировая экономика настолько хрупкая, что не может держаться «на плаву» без перманентной поддержки финансовых институтов.

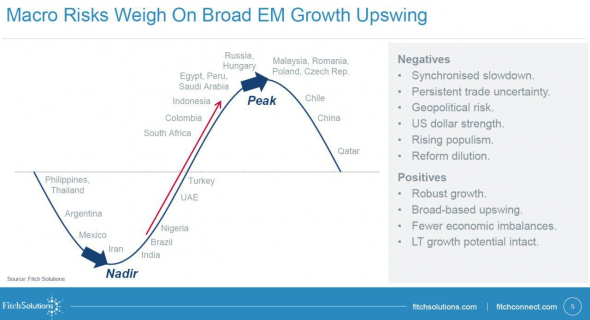

Агентство Fitch Solutions представило отчет о перспективах Emerging Markets. Этот сегмент стран сейчас активно обсуждается инвесторами в силу дешевизны активов по сравнению с США или Европой. В отчете присутствует и Китай, который по мнению аналитиков уже прошел свой пик и находится на этапе замедления роста.

( Читать дальше )

Денежный рынок США

- 27 октября 2019, 14:34

- |

На денежном рынке США продолжается борьба за ликвидность.

ФРС активно наращивает баланс, а денежная база даже не шелохнется, также как и избыточные резервы.

Картинка ниже иллюстрирует данную проблему

Как видим с картинки, где девается ликвидность, проблема последней пока не решается.

Посмотрим на следующую картинку. Ой, что здесь? потерянная ликвидность нашлась

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал