ЛУКОйл

Потенциал роста Лукойла составляет 7-10% - ITI Capital

- 16 мая 2019, 15:38

- |

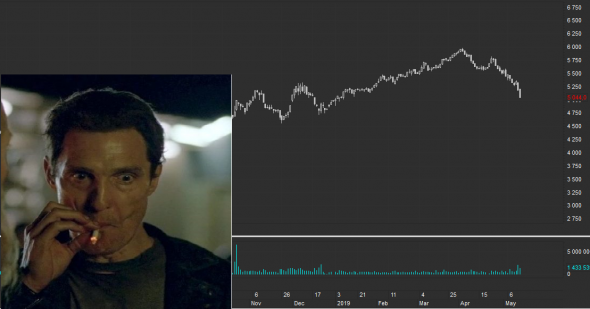

За последние два дня акции Лукойла потеряли порядка 4,5%. Это связано с полугодовым пересмотром индекса MSCI Russia, результаты которого были объявлены 13 мая в 23:00 мск.

В нашем обзоре мы указывали на то, что по итогам ребалансировки вес Лукойла в индексе может снизиться на 1,3% в связи с сокращением доли акций в свободном обращении (free-float, FF) с 65%, до 55%, после того как компания с сентября 2018 г. по 30 апреля 2019 г. выкупила свои акции на $31 млн, или 4,1% от общего объема. В этих условиях мы оценивали отток пассивных денег из бумаг компании в $65–70 млн, что чуть больше среднедневного торгового оборота.

В итоге MSCI объявил о том, что доля акций в свободном обращении опустилась на 10%, до 55%, а вес уменьшился на 3,5%. Таким образом, отток пассивных фондов должен составить $200 млн, что эквивалентно обороту двух-трех торговых сессий. Отток активных фондов может достичь $250 млн.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Лукойл

- 16 мая 2019, 13:32

- |

Москва. 16 мая. ИНТЕРФАКС — Совет директоров «ЛУКОЙЛа» (MOEX: LKOH) принял

решение созвать годовое собрание акционеров 20 июня в Москве.

Список лиц, имеющих право на участие в собрании, будет определен по

состоянию на 27 мая 2019 года, сообщает компания.

Повестка дня годового собрания включает 9 пунктов, в том числе пункт о

сокращении уставного капитала «ЛУКОЙЛа» путем приобретения части выпущенных

акций в целях сокращения их общего количества. Данный пункт был представлен с

целью аннулирования акций, приобретенных компанией Lukoil Securities Limited

(100%-я структура «ЛУКОЙЛа») в рамках программы выкупа, объявленной 30 августа

2018 года.

торговая идея, Лукойл ITI Capital

- 16 мая 2019, 12:46

- |

Москва. 16 мая. ИНТЕРФАКС — ITI Capital открыл новую торговую «покупка

»ЛУКОЙЛа" с потенциалом роста не менее 7-10% в краткосрочной перспективе,

говорится в обзоре главного инвестиционного стратега ITI Capital Искандера

Луцко.

Срок торговой идеи — до конца июня текущего года. Стоп-лосс — 4800 рублей.

Текущая цена: 5 065 руб.

По оценке Луцко, прогнозный уровень акций «ЛУКОЙЛа» на краткосрочную

перспективу составляет 5436 рублей за штуку (100-дневная скользящая средняя).

Прогнозная стоимость акций «ЛУКОЙЛа» (фундаментальный уровень),

рассчитанная ITI Capital, равняется 5800 рублей за штуку.

«Коррекция акций Лукойла с конца апреля до середины мая обусловлена глобальным

падением спроса на риск после бурного роста с начала года и новым витком

торгового противостояния между США и Китаем, — указывает главный инвестиционный

стратег ITI Capital Искандер Луцко. — За последние два дня акции Лукойла

потеряли порядка 4,5%. Это связано с полугодовым пересмотром индекса MSCI

Russia, результаты которого были объявлены 13 мая в 23:00 мск. В нашем обзоре мы

указывали на то, что по итогам ребалансировки вес Лукойла в индексе может

снизиться на 1,3% в связи с сокращением доли акций в свободном обращении

(free-float, FF) с 65%, до 55%, после того как компания с сентября 2018 г. по 30

апреля 2019 г. выкупила свои акции на $31 млн, или 4,1% от общего объема. В этих

условиях мы оценивали отток пассивных денег из бумаг компании в $65-70 млн, что

чуть больше среднедневного торгового оборота.

В итоге MSCI объявил о том, что доля акций в свободном обращении опустилась

на 10%, до 55%, а вес уменьшился на 3,5%. Таким образом, отток пассивных фондов

должен составить $200 млн, что эквивалентно обороту двух-трех торговых сессий.

Отток активных фондов может достичь $250 млн».

За последние два дня объем торгов составил $175 млн и $97 млн

соответственно при среднем обороте в $70 млн. Следовательно, можно утверждать,

что отток прекратился, и фактор MSCI уже в цене.

Официально изменения по итогам ребалансировки вступят в силу 28 мая. По

оценке экспертов ITI Capital, новый вес в индексе составит 16,3% вместо 19,8%

до ребалансировки. Тем самым Лукойл занимает сейчас второе место после Сбербанка

(19,14%), незначительно опережая Газпром.

Оставшийся объём обратного выкупа — около $400 млн, что эквивалентно шести

средним торговым оборотам за день. Выкуп завершится через месяц. Лукойл

торгуется на 22% ниже своего целевого уровня и на 7% ниже бенчмарка ММВБ с

начала года, вопреки тому, что у компании — самый большой free cash flow.

«Мы ожидаем сильных финансовых результатов за первый квартал по МСФО, которые

объявят 29 мая 2019 г. Мы считаем, что коррекция на развивающихся и развитых

рынках близится к концу в связи с попытками США и Китая заключить торговые

соглашения на предстоящем в конце июня саммите G-20 в Японии», — отмечает

Искандер Луцко.

Настоящее сообщение содержит мнение специалистов инвестиционной компании

или банка, полученное Интерфаксом. Такое мнение предоставляется исключительно

для целей ознакомления и не является рекомендацией для покупки, продажи ценных

бумаг, принятия (или непринятия) каких-либо коммерческих или иных решений. За

содержание сообщения и последствия его использования Интерфакс ответственности

не несет.

Лукойл - Buy in May? - Фридом Финанс

- 16 мая 2019, 11:18

- |

Акции Лукойла упали на минимум с начала года. В отличие от акций Газпрома, движение проходит в отсутствие значимых новостей. Поводом сильной коррекции во вторник стало снижение веса в индексе MSCI, но, хотя в бумаге много индексных фондов, это не объясняет падение на 20% от максимума за полтора месяца. Операционные результаты, опубликованные 13 мая, не являются причиной падения: несмотря на снижение общей добычи нефти по сравнению с 4 кв., рост цены на нефть даст положительный эффект в выручке. Большого количества шортов в бумаге нет, игроки, в основном, закрывают длинные позиции. На рынке в очередной раз не циркулируют слухи о продаже компании.

Отскок в ближайшее время возможен, поскольку продажи индексных фондов в объеме менее $1 млрд. скоро закончатся. Отчетность за 1 кв. будет опубликована 29 мая, она может стать драйвером для роста.Ващенко Георгий

ИК «Фридом Финанс»

Российские Акции: Что Покупать в Кризис?

- 15 мая 2019, 19:16

- |

03:20 — Потенциальная война США против Ирана: Как это может повлиять на российский рынок, доллар/рубль, рынок нефти?

06:03 — Технический анализ графика цены на нефть.

08:55 — Короткий анализ графика цены на валютную пару доллар/рубль.

10:03 — Перспективные сценарии на Индексе РТС.

12:08 — Оценка компании Газпром (GAZP): Почему котировки резко выросли? Какие результаты показывает Газпром за последний отчётный год? Какие тенденции в финансовых показателях компании? Оценка текущих фундаментальных мультипликаторов. Техническая картина: основные сценарии на ближайшее время. Модельный портфель: Продолжаю реформировать с учётом текущих рисков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал