ЛУКОйл

Сделка ОПЕК+ больше всего скажется на Лукойле - Фридом Финанс

- 10 декабря 2018, 10:47

- |

Наибольший риск соглашение несет для «Лукойла», который добывает свыше 2,3 млн баррелей в сутки, и его добыча в России и Ираке может снизиться примерно на 4%. На горизонте недели нефть Brent, вероятнее всего, будет торговаться в диапазоне $60-70 за баррель. При этом, действенность соглашения в среднесрочном периоде под вопросом на фоне роста добычи в США.Ващенко Георгий

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Прогноз на неделю с 10.12.2018

- 09 декабря 2018, 18:51

- |

Аэрофлот (AF). Консолидация в диапазоне -/+ 3%. Лонг± соответственно. Есть в портфеле

АлРоса (AL). Нисходящий канал с целью -2%. Лонг+. Нет в портфеле

Брент Brent (BR). Консолидация в диапазоне -/+ 3%. Лонг± соответственно. Есть в портфеле

СеверСталь (CH). Нисходящий канал с целью -3%. Лонг+. Нет в портфеле

Валютная пара Euro|USD (ED). Восходящий канал с целью 1%. Лонг-. Есть в портфеле

ФСК ЕЭС (FS). Нисходящий канал. Есть в портфеле

ГазПром (GP). Консолидация. Нет в портфеле

ГМК «Норникель» (GM). Нисходящий канал. Есть в портфеле

Золото Gold (GD). Консолидация в диапазоне ± 1%. Лонг-/+ соответственно. Есть в портфеле

РусГидро (HY). Консолидация в диапазоне -/+ 2%. Лонг± соответственно. Есть в портфеле

( Читать дальше )

ОПЕК+ согласовали сокращение добычи нефти на 1,2 млн баррелей в сутки

- 07 декабря 2018, 17:08

- |

ОПЕК и Россия согласовали сокращение добычи нефти ОПЕК+ на 1,2 млн баррелей в сутки

МОСКВА, 7 дек — ПРАЙМ. Заседание ОПЕК закончилось договоренностью о сокращении добычи нефти ОПЕК+ на 1,2 миллиона баррелей в сутки, Россия согласилась на предложение ОПЕК, сообщило агентство Блумберг со ссылкой на делегатов.

«Заседание закончилось с решением о сокращении добычи нефти ОПЕК+ в объеме 1,2 миллиона баррелей в сутки», — передает агентство. Его источник уточнил, что планируется сокращение добычи нефти странами ОПЕК в 800 тысяч баррелей в сутки, а странами, не входящими в организацию, — 400 тысяч баррелей в сутки.

Делегат также отметил, что Иран освобожден от любых сокращений в рамках сделки ОПЕК+.

Кроме того, Блумберг сообщил со ссылкой на источник, что «Россия согласилась на предложения ОПЕК по снижению добычи».

www.bloomberg.com/news/articles/2018-12-07/opec-said-to-agree-larger-than-expected-output-cut-with-allies?srnd=premium-europe

1prime.ru/energy/20181207/829519542.html

Акции Лукойла интересны в среднесрочной перспективе - НПФ Согласие

- 07 декабря 2018, 14:12

- |

Инвесторам стоит обратить внимание на акции «ЛУКОЙЛа» в среднесрочной перспективе; менеджмент этой компании заинтересован в повышении капитализации, о чём свидетельствует объявление об ускорении программы buyback и намерение до конца 2019-го года выкупить с рынка свои акции на 2,5 млрд долларов США. На этой новости акции эмитента в моменте прибавили 2,6%. Однако сейчас на балансе компании более чем в 2 раза больше денежных средств по сравнению с суммой объявленного buyback. Также «ЛУКОЙЛ» в 2019 году сгенерирует порядка 7 млрд долларов США чистого денежного потока; таким образом компания может завершить программу выкупа своих акций с рынка раньше, чем в запланированном конце 2019 года или увеличить объём выкупа.Нечаев Дмитрий

АО «НПФ Согласие»

ЛУКОЙЛ - выходит на рынок смазочной продукции в Северной Африке

- 07 декабря 2018, 12:00

- |

Поставки готовой продукции в страны Африки будут осуществляться с европейских площадок «Лукойла», а также с привлеченного завода по смешению масел, расположенного в Марокко.

Гендиректор «ЛЛК-Интернешнл» Кирилл Верета:

«Появление дочерней структуры в Африке стало логичным продолжением международной экспансии бизнеса смазочных материалов „Лукойл“. На континенте идет энергичный рост промышленности, транспортного парка, и, следовательно, потребления смазочных материалов. Это позволяет нам органично войти на рынок региона, предложив потребителям новые технологические и сервисные решения для различных отраслей»

( Читать дальше )

Газпром увеличит дивиденды на 30%

- 06 декабря 2018, 16:47

- |

Всем привет. Ну что же вчера мы продали раньше времени по 163, а сегодня начали чуть раньше времени покупать :-))) Сложно предсказать все минимумы и максимумы, тем не менее интрадей снова отлично удался. Американский рынок продолжает падение и сегодня мы пошли падать вслед за ним из-за этого и ушли ниже запланированного уровня. Некий источник заявил что дивиденды Газпрома будут 10.4 рубля на акцию, т.е. будут увеличены на 30%. Довольно неплохо, мой прогноз был 10.6 на основе отчета РСБУ, так что пока все идет по плану.

( Читать дальше )

Газпром нефть - потенциал не исчерпан - Пермская фондовая компания

- 06 декабря 2018, 15:51

- |

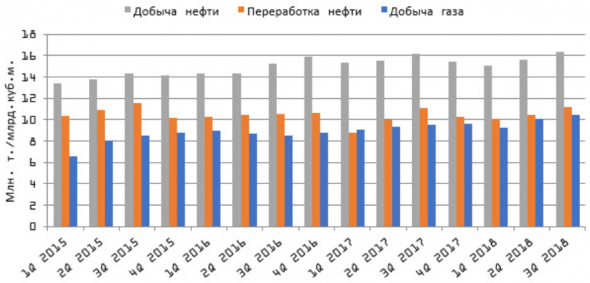

Основные финансовые показатели демонстрируют значительный рост в течение последних лет. Отмечая результаты данного квартала, стоит выделить рост показателей выручки, чистой прибыли и OIBDA на 40%, 70% и 58% по отношению к аналогичному периоду годом ранее.

Также положительными факторами являются постепенно увеличивающиеся уровни добычи нефти и газа за последние годы, хоть и рост первого показателя затруднительно назвать значительным. Тем не менее, компания планирует нарастить добычу нефти на 3% в 2019 году, а к концу 2020 приблизиться к отметке в 70 млн. тонн. В пользу этого свидетельствуют данные об открытии нового месторождения на Аяшском участке.

Говоря о дальнейших перспективах данной компании, нельзя не отметить резкое снижение котировок нефти, выраженных в рублях. Со своих пиковых значений на рубеже 3 и 4 квартала цена опустилась примерно на 30%. Необходимо помнить, что данный факт неизбежно окажет определенное воздействие на результаты за 4 квартал в случае сохранения текущих ценовых уровней.

( Читать дальше )

Суммарные дивиденды по Лукойлу будут на уровне 240 рублей на акцию - Промсвязьбанк

- 06 декабря 2018, 11:16

- |

Внеочередное собрание акционеров ЛУКОЙЛа в заочной форме утвердило выплату дивидендов по итогам 9 месяцев 2018 года в размере 95 рублей на акцию, сообщила НК. Общий размер дивидендов, начисленных на обыкновенные акции, составит 71,25 млрд руб. Реестр для получения дивидендов закрывается 21 декабря.

Исходя из текущей стоимости акций компании, дивидендная доходность по ним составляет 1,7%. Всего компания направит акционерам 68,3 млрд руб., что составляет 16% от чистой прибыли по МСФО. Основные выплаты ЛУКОЙЛ традиционно совершит по итогам года, по ожиданиям рынка это порядка 145 рублей, т.е. суммарные выплаты будет на уровне 240 руб./акцию, доходность оценивается в 4,5%.Промсвязьбанк

Новости компаний — обзоры прессы перед открытием рынка

- 06 декабря 2018, 09:12

- |

«Газпром» вывел одно из крупнейших своих месторождений на полную мощность

В среду 5 декабря «Газпром» официально запустил третью очередь Бованенковского месторождения. Это второе по запасам крупнейшее действующее нефтегазоконденсатное месторождение компании после Уренгойского. Его разведанные и предварительно оцененные запасы составляют 4,9 трлн куб. м. Теперь «Газпром» сможет увеличить добычу на Бованенково на треть. Пиковый уровень добычи теперь будет составлять около 317 млн куб. м в сутки, или 115 млрд куб. м газа в год. В общих добывающих мощностях «Газпрома» на Бованенково сейчас приходится более 20.

https://www.vedomosti.ru/business/articles/2018/12/05/788489-samoe-krupnoe-mestorozhdenie

ФАС оценит перевалку в Варандее. Регулятор возбудил дело против ЛУКОЙЛа после жалоб «

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал