ЛУКойл

Покупка Лукойлом доли в Мексиканском проекте выглядит более удачной, чем ряд предыдущих международных приобретений - Финам

- 05 июля 2021, 17:02

- |

На наш взгляд, данная новость позитивна для «Лукойла». Ключевая проблема нефтяной отрасли на данный момент – невозможность увеличивать добычу нефти в России, так как её объём ограничивается сделкой ОПЕК+. В такой ситуации единственными способами развития являются смежные направления (добыча газа, нефтехимия и т.д.) или M&A, к которому и относится сделка по покупке мексиканского актива.

Особенно выгодно сделка выглядит как раз для «Лукойла». У компании практически нулевой чистый долг, что даёт простор для покупки активов. Кроме того, последние несколько лет и доказанные, и вероятные запасы углеводородов у «Лукойла» снижались, а в 2020 году этот тренд усугубился отменой льгот по сверхвязкой нефти, что делает её развитие не такой рентабельной. В такой ситуации покупка достаточно крупного актива может помочь переломить негативный тренд.

На данный момент сложно оценить экономический эффект от проекта. Однако если исходить из объёма запасов, стоимость сделки выглядит справедливо. Учитывая, что добычу на проекте планируется начать уже в этом квартале, можно сказать, что данная инвестиция окажется более удачной, чем ряд предыдущих международных покупок «Лукойла», включая сухие скважины в Африке и черноморские шельфы.Кауфман Сергей

ФГ «Финам»

- комментировать

- Комментарии ( 0 )

Новость о намерении Лукойла продать свою долю в Западной Курне-2 нейтральна для его акций - Газпромбанк

- 05 июля 2021, 13:09

- |

Эффект на компанию/акции. В настоящее время мы расцениваем новость нейтрально для котировок акций «ЛУКОЙЛа», ожидая комментариев и дальнейших деталей от участников проекта разработки «Западная Курна-2», одного из крупнейших месторождений в мире.Бахтин Кирилл

«Газпромбанк»

Проект «Западная Курна-2» реализуется «ЛУКОЙЛом» (доля 75%) совместно с государственной компанией Ирака North Oil Company. Проект разрабатывается «ЛУКОЙЛом» на основе сервисного контракта, по которому компания получает фиксированное вознаграждение за каждый баррель добытой нефти и компенсационную нефть, определяемую как долю добытой нефти, исходя из мировых нефтяных цен. Так, по итогам 1К21, стоимость нефти к получению «ЛУКОЙЛом» в будущих периодах от проекта выросла на 39 млн долл. до 624 млн долл., а вклад проекта в EBITDA «ЛУКОЙЛа» составил 162 млн долл., 3,8% общей EBITDA. Коммерческая добыча нефти на «Западной Курне-2» была начата в марте 2014 г. Подписанный в 2018 г. новый план разработки предполагает активное развитие проекта и достижение «полки» добычи 800 тыс. барр./cут. в 2025 г. Фактический уровень добычи в 2020 г. составил 390 тыс. барр./сут.

ЛУКОЙЛ покупает 50% операторскую долю участия в проекте Блок 4 в Мексике за $435 млн

- 05 июля 2021, 09:37

- |

ЛУКОЙЛ заключил соглашение о приобретении 50%-ной операторской доли участия в проекте Блок 4 в Мексике путем покупки холдинговой компании, владеющей компанией-оператором.

Сумма сделки составляет 435 млн долл. США плюс фактически понесенные в 2021 году расходы по состоянию на дату закрытия сделки.

Сделка будет закрыта после выполнения отлагательных условий, включая одобрение властями Мексики.

Блок 4 — это 2участка общей площадью 58 кв. км, расположенных на шельфе Мексиканского залива в 42 км от берега.

Глубина моря в районе участков составляет 30-45 м.

В пределах участков расположены два нефтяных месторождения Ichalkil и Pokoch с извлекаемыми запасами углеводородов 564 млн барр. н.э., из которых более 80% — нефть.

Начало добычи запланировано на 3 квартал 2021 года.

Ожидаемая максимальная суточная добыча — более 115 тыс. барр. н.э.

Проект реализуется на условиях соглашения о разделе продукции, подписанного в 2016 году сроком на 25 лет с возможностью продления на срок до 10 лет.

Партнер по Проекту — нефтегазовая компания PetroBal (входит в мексиканский конгломерат GrupoBAL) с долей участия 50%.

ЛУКОЙЛ — Пресс-релиз (lukoil.ru)

Лукойл официально сообщил о продаже своей доли в проекте Западная Курна – 2

- 05 июля 2021, 08:30

- |

Каким именно компаниям — не сообщается.

«Лукойлу» принадлежит 75% в проекте, государственной иракской North Oil Company – 25%. Стороной договора о разработке месторождения является South Oil Company, которая также представляет сторону Республики Ирак и распределяет нефть проекта.

Возможность прекращения работы в Ираке, по словам Джаббара, также рассматривает и британская BP (владеет 38% в крупном месторождении Румейла).

В январе – марте 2021 г. «Лукойл» получил от Ирака в рамках разработки «Западной Курны – 2» 474 000 т компенсационной нефти. Падение добычи в I квартале в «Лукойле» объясняли просьбой правительства Ирака из-за соглашения ОПЕК+. Изначально пик добычи на месторождении «Западная Курна – 2» предполагал уровень в 1,8 млн барр. в сутки, затем был снижен до 1,2 млн барр.

Ранее за свою 32,7%-ную долю в сопоставимом по размеру месторождении «Западная Курна – 1» (запасы 1,38 млрд т) Exxon Mobil просила $500 млн. Исходя из этого, 75%-ная доля в «Западной Курне – 2», по его оценкам, может стоить минимум $1,5 млрд.

«Лукойл» хочет продать долю в «Западной Курне – 2» китайцам — Ведомости (vedomosti.ru)

Новости компаний — обзоры прессы перед открытием рынка

- 05 июля 2021, 08:20

- |

Правительство обсуждает повышение налогов на 400 млрд

В правительстве обсуждается так называемая донастройка налоговой системы, которая должна приносить в бюджет дополнительно 400 млрд руб. ежегодно в 2022–2024 гг. Более 100 млрд руб. должно принести повышение налога на добычу полезных ископаемых (НДПИ) для металлургической отрасли. Причем, как уточнил высокопоставленный федеральный чиновник, подразумевается усиление нагрузки в том числе на те виды сырья, которые в прошлом году не подпали под повышение НДПИ, в частности на драгметаллы. Около 90 млрд руб. сгенерируют корректировка и расширение режима налога на дополнительный доход (НДД) для нефтяной отрасли. Еще примерно 100 млрд обеспечит совершенствование системы уплаты акцизов. В нее может войти, в частности, либо улучшение администрирования, либо введение новых сборов. Речь идет прежде всего о некоторых видах алкоголя, а также о сахаросодержащих напитках. Остальные деньги – также около 100 млрд – принесет донастройка налогообложения состоятельных физлиц и другие меры.

https://www.vedomosti.ru/economics/articles/2021/07/05/876843-pravitelstvo-nalogov

Российские фонды теряют вес. Иностранные инвесторы предпочитают фиксировать прибыль

Международные инвесторы сокращают вложения в российские фонды третью неделю подряд. За это время они вывели $121 млн, а за второй квартал в целом $200 млн. Российские индексы оказались в числе лидеров роста этого года, что послужило поводом для фиксации прибыли, а ужесточение денежной политики ЦБ спровоцировало переток средств на долговой рынок. Поддержку рынку акций продолжают оказывать сырьевая ориентация, высокая дивидендная доходность и сравнительно низкая оценка компаний.

https://www.kommersant.ru/doc/4888063

Какие инструменты будут доступны неквалифицированным инвесторам

Закон, ограничивающий продажу неквалифицированным инвесторам ряда финансовых продуктов, вступил в силу почти месяц назад, 11 июня. Однако за это время появились дополнительные нормативные акты, разъясняющие ряд положений закона. Вместе с тем запреты в отношении ряда инструментов уже вступили в силу. Широкий перечень инструментов станет доступен после положительного тестирования неквалифицированного инвестора с 1 октября, а ряд инструментов станет доступен с 1 апреля 2022 года.

https://www.kommersant.ru/doc/4887530

( Читать дальше )

Нефтегазовый сектор возвращается на инвестиционные радары

- 02 июля 2021, 09:31

- |

📈 Взлетевшие в четверг цены на нефть на новостях из Вены, где Саудовская Аравия и Россия предварительно согласовали увеличение добычи чёрного золота, неминуемо привели к взлёту котировок акций и в российском нефтегазовом секторе.

В частности, ЛУКОЙЛ впервые в своей истории достиг уровня 7000 рублей, НОВАТЭК переписал исторический хай выше 1650 рублей, Газпром обновил свой 13-летний максимум, перевалив в моменте за 285 рублей, и даже Роснефть отметилась историческим перехаем. Положительную динамику продемонстрировали и другие публичные представители отечественной нефтянки, за исключением разве что Сургута – но это уже совершенно другая история, и ниже мы поговорим и о ней.

( Читать дальше )

Закрыл лонг по лукойлу +29%

- 01 июля 2021, 18:23

- |

держал среднесрочно около 5 месяцев

пост о покупке: https://smart-lab.ru/blog/tradesignals/673519.php

( Читать дальше )

Анализ рынка 28.06.2021 / Дивидендный сезон в РФ, как пострадает Русал от пошлин

- 28 июня 2021, 08:12

- |

Нефтяные компании получат исторически рекордную прибыль в 2021 году

- 24 июня 2021, 12:35

- |

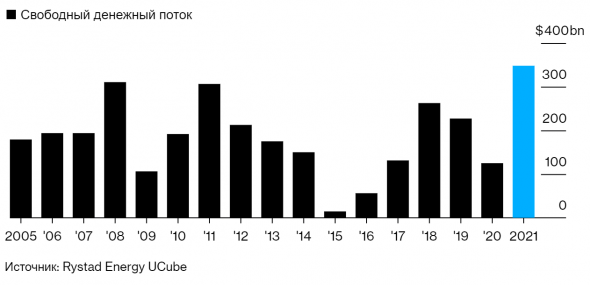

Доходы производителей нефти в 2021 году могут достичь рекордных уровней с 2008 года, когда баррель Brent стоил почти $150, полагают эксперты норвежской исследовательской компании Rystad Energy.

По прогнозу компании совокупный свободный денежный поток (FCF) сектора вырастет до $348 млрд. Предыдущий максимум был зафиксирован в 2008 году и составил $311 млрд, когда нефть подорожала до $147,5 за баррель:

По расчетам норвежской компании, совокупная выручка сектора в 2021 году вырастет на 55%, однако капитальные затраты увеличатся только на 2%. В Rystad Energy добавили, что речь идет о независимых нефтепроизводителях, акции которых торгуются на биржах.

Также в Rystad Energy предположили, что сверхприбыли могут привести к росту числа слияний и поглощений. Однако стоимость подобных сделок уже выросла на 30% по сравнению с прошлым годом.

Цена на нефть Brent с начала года поднялась на 45% и на торгах 23 июня впервые с октября 2018 года превысили $76 за баррель. К тому же все больше экспертов допускают, что нефть вполне способна подорожать до $100 за баррель.

www.bloomberg.com/news/articles/2021-06-23/oil-producers-to-make-record-profits-this-year-report-says?srnd=markets-vp

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал