ЛУКойл

❤ На пенсию в 65(63). БДСЯ 2020 (Большой Дивидендный Сезон Январь 2020). Итоги января. Дивиденды: Лукойл, ГМК Норникель, Магнит, МТС, Татнефть, НЛМК, МРСК ЦП, МРСК Волги, ФСК ЕЭС.

- 31 января 2020, 08:53

- |

Пусть в Вашем доме будет Мир, Здоровье и Благополучие !!!

.

Благополучного дня!

____

Мой дивидендный портфель и алгоритм покупок на smart-lab.ru/profile/Elshet1969/

Вот и закрыл БДСЯ 2020.

Время летит неумолимо, много информационных событий произошло в январе 2020 г.

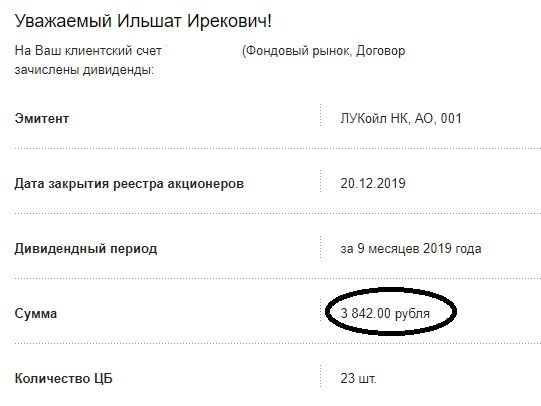

Получил дивиденды от эмитентов:

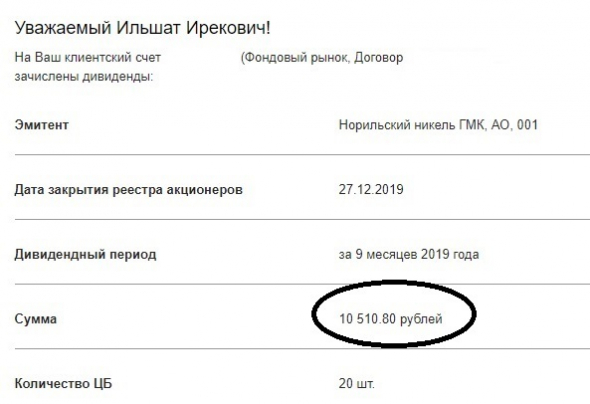

1. Лукойл = 3842 р.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 14 )

Варианты коррекции Индекса Мосбиржи и цены на акции

- 30 января 2020, 20:20

- |

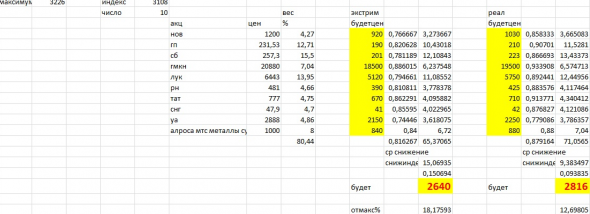

Решил посчитать и вспомнить ,

какие цены возможные будут при коррекции до нормальных ( или даже очень низких),

обоснованных или необоснованных в моменте цен.

Получилась вот такая картинка.

Прикидка очень грубая, но для понимания и освежения памяти нормально.

Прогноз прикидка от февраля 19 года, какие цены должны будут быть при индексе 2600, 2850, 3250 все сбылись ( когда индекс рос и рос и были чудные и небесные невиданные доселе 2300-2400).

Правда по ценам кое-что не попало до сих пор, т.к. все равномерно считалось же, но это мелочи.

Кто что думает и что говорит у кого ТА на среднесроке ?

ФА и разум отбросим.

В общем, хочу и жду коррекцию нормальную, на чем не знаю, просто так.

Считаю сейчас раздачу во 2 эшелоне и шлаках почти законченной.

Акции Татнефти, Газпром нефти и ЛУКОЙЛа - фавориты в нефтегазовом секторе - Велес Капитал

- 30 января 2020, 19:14

- |

Во всем остальном мы считаем, что текущая рыночная конъюнктура и прогнозы благоприятны для представителей нефтегазовой отрасли и сектора черной металлургии, и сегодняшнее время мы считаем удачным для входа в капитал этих компаний. Большинства представителей этих секторов предлагают дивидендную доходность выше 8%, что является достаточно высоким по мировым рынкам значением. Мы провели анализ с целью определить самые доходные акции российских компаний в 2020 г. и, по нашим оценкам, наиболее привлекательными инвестициями в нефтегазовой отрасли являются акции «Татнефти», «Газпром нефти» и «ЛУКОЙЛа». В секторе черной металлургии мы выделяем акции «Евраза», НЛМК, «Северстали» и ММК.Сидоров Александр

( Читать дальше )

Лукойл = Шорт. Цель = 6200.

- 30 января 2020, 17:19

- |

; р))

Думаете легко шортить «быку»?

Ой, как не легко.

Но против ТАСУКИ не попрёшь!

Все в инвестиционный шорт по Лукойлу!

Цель = 6200 р. за акцию.

(График с Тасуками внутри; р))

Сокращение веса Лукойл в MSCI

- 30 января 2020, 11:07

- |

Втб капитал пишет, что MSCI снизит вес LKOH. Всему виной выкуп, отток может быть 125 млн. долл. Снижение веса на 3%.

Доля FIF (доля акций в свободном обращении, доступная иностранным

инвесторам) останется без изменений, но MSCI уменьшит количество акций эмитента с 715 млн до

693 млн с учетом выкупа.

Изменения вступят в силу после закрытия торгов 31.01.2020.

Кстати, Втб капитал признаёт свою ошибку (они ждали увеличения веса 29.01.2020.).

Лукойл - снижен вес акций компании в индексе MSCI Russia Standard

- 30 января 2020, 10:48

- |

"БКС Глобал Маркетс" пишет:

«Новое число акций (NOS) и коэффициент FIF, который остался на уровне 0,55, предполагают сокращение веса „ЛУКОЙЛа“ в индексе MSCI Russia Standard на 44 базисных пункта — до 16,5% с 16,9% на вчерашнее закрытие (pro-forma). Если рассматривать только пассивные фонды, которые следуют за динамикой индексов MSCI, можно ожидать оттоки в размере $70 млн, что соответствует менее 1 дня торгов от среднедневного объема за 3 месяца в размере $138 млн на „Московской бирже“ и Лондонской фондовой бирже. Мы по-прежнему видим потенциал роста котировок „ЛУКОЙЛа“, в особенности если цены на нефть восстановятся с текущих уровней»

источник

Утверждение новой дивполитики Лукойла ослабило роль обратного выкупа акций - Sberbank CIB

- 29 января 2020, 14:01

- |

Заявление компании в целом соответствует нашим ожиданиям. Мы полагаем, что увеличение доли акций в свободном обращении на 3 п. п. до 56% будет позитивным явлением и, на наш взгляд, может повысить вес акций в индексах.

Утверждение новой дивидендной политики увязало выплату дивидендов с генерацией свободных денежных потоков, что значительно ослабило роль обратного выкупа акций. Мы полагаем, что в ближайшие несколько кварталов подобные публичные оферты будут маловероятными.Sberbank CIB

Лукойл - MSCI может повысить вес компании в индексах MSCI Russia на 6% - ВТБ капитал

- 29 января 2020, 11:12

- |

Данное действие может повысить вес акций «ЛУКОЙЛа» в индексах MSCI на 6%. Пассивный приток в эти бумаги может составить $215 млн.

Объявление об изменениях в индексах MSCI может быть сделано в ночь на 30 января 2020 года по московскому времени.

Изменения вступят в силу 31 января после закрытия торгов.

источник

Дивидендная доходность акций Лукойла по итогам 2019 года будет близка к 7,7% - Атон

- 29 января 2020, 10:35

- |

Вчера совет директоров ЛУКОЙЛа утвердил Отчет об итогах предъявления акционерами Компании заявлений о продаже принадлежащих им акций в рамках публичной оферты. ЛУКОЙЛ получил заявления о продаже 22.1 млн акций, 98.3% из которых поступило от LUKOIL SECURITIES LIMITED. Акции будут приобретены и оплачены до 7 февраля. Вслед за приобретением группа погасит акции на сумму около $1.9 млрд, и уставный капитал ЛУКОЙЛа, таким образом, уменьшится до 692.9 млн обыкновенных акций.

Выкупы были важной составляющей инвестиционного профиля ЛУКОЙЛа. Однако после того как группа в прошлом году приняла новую дивидендную политику, она обозначила, что смещает фокус на выплату дивидендов (мы ожидаем, что дивидендная доходность по итогам за 2019 год будет близка к 7.7% против 4.5% годом ранее). Несмотря на то, что у группы есть действующая программа обратного выкупа на сумму до $3 млрд до 30 декабря 2022, она будет проводиться медленнее, чем предыдущая, и при условии наличия благоприятных условий на рынке.Атон

Новости компаний — обзоры прессы перед открытием рынка

- 29 января 2020, 09:06

- |

Владимир Путин поддержал зарубежные проекты ЛУКОЙЛа

Президент России Владимир Путин в рамках рабочей встречи с главой ЛУКОЙЛа Вагитом Алекперовым поддержал развитие новых проектов компании в РФ и за рубежом. В частности, ЛУКОЙЛ намерен развивать свои активы в стратегических регионах Каспия и Балтики, а также инвестировать в зарубежные проекты, в том числе в Западной Африке. Помимо этого, Владимир Путин принял приглашение посетить Когалым и провести там совещания по развитию моногородов.

https://www.kommersant.ru/doc/4234662

Чартеры не заслужили компенсаций. ФАС предлагает не возмещать по ним потери на керосине

В правительстве впервые после смены состава обсудили целесообразность бюджетных компенсаций авиакомпаниям за рост цен на керосин в 2018 году. Против Минтранса, готового распределить субсидию между перевозчиками пропорционально

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал