Лизинг-трейд

Размещение облигаций ООО "Лизинг-Трейд" (ruBB+, YTM 11,57%, 500 млн.р.) подходит к концу

- 21 июня 2021, 09:41

- |

В конце мая стартовало размещение облигаций ООО «Лизинг-Трейд» (ruBB+). Последнее из размещений, которое рассчитывалось на широкий круг инвесторов. Все следующие размещения планируем проводить только для квалифицированных инвесторов. Судя по динамике торгов, размещение «Лизинг-Трейда» завершится, видимо, на текущей неделе.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 8 )

Как правильно выбирать ВДО. "Лизинг-Трейд" VS "Техно Лизинг"

- 26 мая 2021, 15:41

- |

Допустим, есть компании, которые одна лучше другой поют про то, какие они надёжные. Верить на слово в наше время — утопия. Да и одинаково надёжных компаний не бывает. Как понять, какая организация более надёжная, а какая менее? Разбираемся шаг за шагом, на примере двух лизинговых компаний — ООО «Лизинг-Трейд» vs ООО «Техно Лизинг»

Ху ис ху? «Лизинг-Трейд» VS «Техно Лизинг»

Здравствуйте, юные инвесторы, начинающие и продвинутые. Мы всегда испытывали, и будем испытывать, трудности стоя перед выбором. Так устроен наш мозг — если есть выбор, значит есть место сомнениям.

Сразу встаёт вопрос: Как побороть сомнения и сделать правильный выбор? На самом деле достаточно просто. Надо сравнить между собой важные характеристики продукта и тот продукт, который имеет лучшие показатели — лучший продукт.

( Читать дальше )

Коротко о главном на 26.05.2021

- 26 мая 2021, 07:20

- |

Начало размещения, книга заявок и новый выпуск коммерческих облигаций:

- «Лизинг-Трейд» сегодня начинает размещение третьего выпуска объемом 500 млн рублей. Ставка купона уставновлена в размере 11% годовых на все 5 лет обращения. Организатор — ИК «Иволга Капитал».

- Московская биржа зарегистрировала выпуск биржевых облигаций «Вита лайн» серии 001-03. Бумаги включены в третий уровень листинга. В настоящее время эмитент проводит сбор заявок на участие в выпуске, книга заявок открыта до 14:00 (мск) 31 мая. Организатор — «Атон».

- НРД зарегистрировал выпуск коммерческих облигаций ТД «Мясничий» серии КО-03. Компания разместит выпуск объемом 200 млн рублей по закрытой подписке, среди потенциальных покупателей — ИК «Фридом Финанс» и ее клиенты.

( Читать дальше )

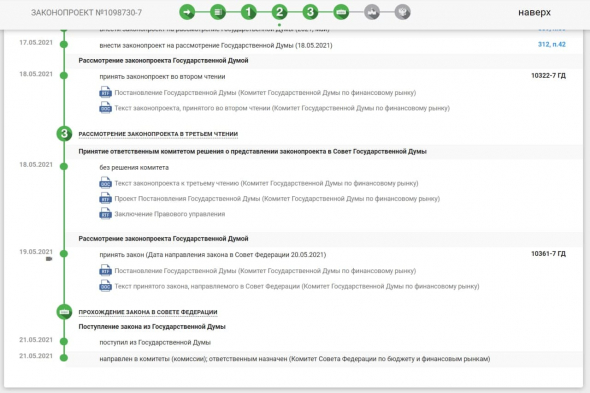

Закон об ограничениях на покупку облигаций ушел в Совет Федерации. Завтра узнаем, успеваем ли провести размещение "Лизинг-Трейда"

- 25 мая 2021, 17:41

- |

Закон об изменениях в действующем законодательстве о рынке ценных бумаг (в т.ч. об ограничении покупок ценных бумаг неквалифицированными инвесторами) ушел в Совет Федерации. Возможно, завтра его подпишет Президент. Возможно, послезавтра или в пятницу. После чего важные для рынка положения вступят в силу.

На завтра намечено последнее размещение для широкого рынка от «Иволги Капитал», размещение облигаций «Лизинг-Трейда» (ruBB+, 500 млн.р., YTM 11,57%). Возможно, успеем. Дальше только через квалификацию.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Скрипт для участия в размещении облигаций Лизинг-Трейд 001P-03 (ruBB+, 500 млн.р., YTM 11,57%, дюрация 3,5-4 года)

- 25 мая 2021, 13:13

- |

Скрипт для участия в размещении третьего выпуска облигаций Лизинг-Трейд (старт размещения 26.05.2021; ruBB+, 500 млн.р., YTM 11,57%, дюрация 3,5-4 года):

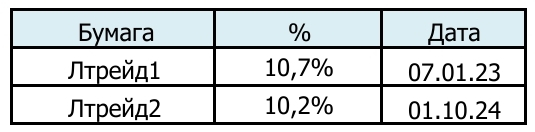

— полное / краткое наименование: Лизинг-Трейд 001P-03 / ЛТрейд 1P3

— ISIN: RU000A1034X1

— контрагент (партнер): ИВОЛГАКАП (код контрагента МС00478600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

/Облигации Лизинг-Трейд 001P-03 войдут в портфели PRObonds на 2-3% от активов/

Подробнее о выпуске и сборе заявок: https://t.me/probonds/5711

Презентация эмитента: https://t.me/probonds/5713

Видео-разбор эмитента:

( Читать дальше )

Коротко о главном на 25.05.2021

- 25 мая 2021, 08:45

- |

Анонс нового выпуска, окончание размещений и технические дефолты:

- «Лизинг-Трейд» зарегистрировал выпуск облигаций серии 001Р-03 объемом 500 млн рублей. Размещение выпуска перенесено с 25 мая на 26 мая. Организатор — ИК «Иволга Капитал».

- «ВсеИнструменты.ру» завершили размещение облигаций серии БО-04 объемом 1 млрд рублей. Выпуск был выкуплен за 3 сделки.

- «Группа «Продовольствие» разместила второй выпуск биржевых облигаций компании объемом 100 млн рублей за первый торговый день.

- «Онлайн Микрофинанс» завершил размещение выпуска трехлетних облигаций серии 01 объемом 500 млн рублей. Размещение началось 20 мая. Выпуск предназначен для квалифицированных инвесторов.

- «Джи-групп» приняла решение о размещении по открытой подписке облигаций в рамках программы облигаций серии 002Р. Объем программы, указанный в сообщении эмитента, — 50 млрд рублей.

( Читать дальше )

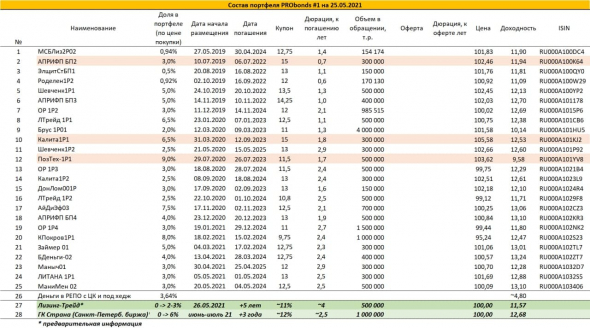

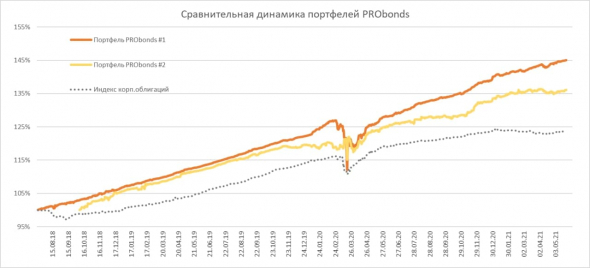

Краткий обзор портфелей PRObonds. Целевым уровнем доходности остается 11% годовых

- 25 мая 2021, 07:23

- |

Доходности портфелей PRObonds #1 за последние 365 дней – 13,7% для облигационного портфеля #1 и 9,3% для смешанного портфеля #2. С начала 2021 года облигационный портфель #1 пусть всего на 0,25%, но обгоняет индекс высокодоходных облигаций Cbonds-CBI RU High Yield (притом, что из доходности индекса не вычтены комиссионные издержки).

В течение предыдущей недели в портфелях были проведены незначительные замены. На 2% сократились облигации второго выпуска АО им. Т.Г. Шевченко и также на 2% — третьего выпуска ООО «ОР», на 3% от активов добавились облигации МаниМен02 (для квалифицированных инвесторов).

( Читать дальше )

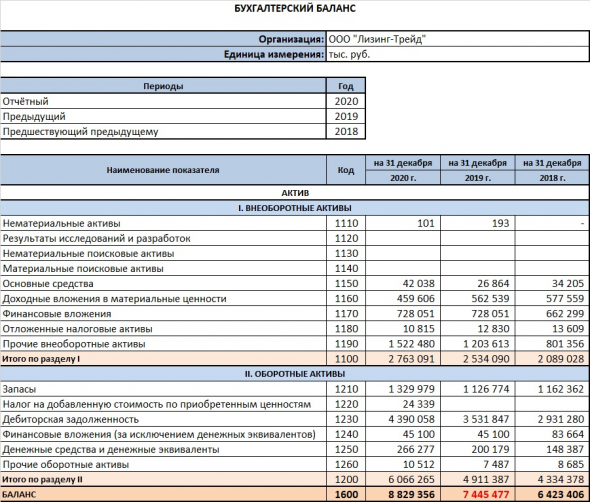

Турбо анализ эмитента. ООО "Лизинг-Трейд"

- 23 мая 2021, 16:00

- |

Здравствуйте, инвесторы юные, начинающие и продвинутые. Решил попробовать провести финансовый турбо-анализ эмитента на примере ООО «Лизинг-Трейд». Промежуточные выводы не делаю. Только важные. Основные выводы делает программа, я их озвучиваю в конце статьи. Обязательно напишите своё мнение насчёт турбо-анализа. Турбо-анализ отнимает значительно меньше времени, значит я смогу больше предприятий проанализировать.

Финансовый турбо анализ ООО «Лизинг-Трейд»

Финансовый анализ сделан с помощью специализированного программного обеспечения ЛИСП по бухгалтерскому балансу.Активы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал