Ликвидность

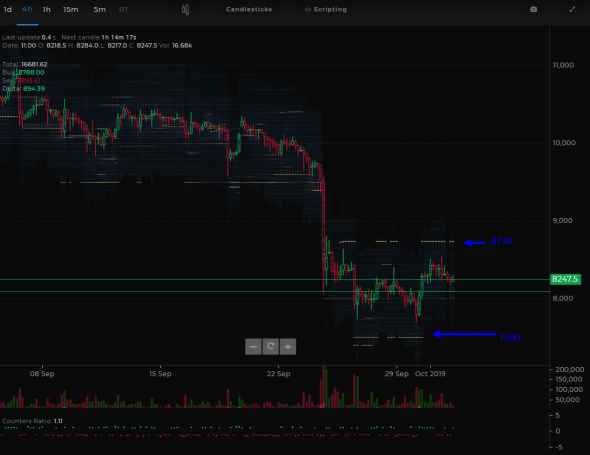

Ждем падения BTC

- 02 октября 2019, 14:23

- |

Обзор рынка на 2 октября 2019

#BTCUSD

Анализ ликвидности на фьючерсном рынке биткоина подсказывает о дальнейшем снижении, однако согласно последним данным возможен рост цены до уровня 8730

Крупные сделки в течении последних 8 часов идут на продажу

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги после процентной ставки США

- 19 сентября 2019, 14:57

- |

Итоги после процентной ставки США

Обзор рынка на 19 сентября 2019

#SP500

18 сентября 2019 года было объявлено о снижении процентной ставки в США и по сути должно было поддержать американский рынок акций и спровоцировать движение по фондовым индексам, однако кроме небольшого всплеска ничего не произошло. Процентная ставка была снижена на 0.25 базисных пунктов с отметки 2.25% до 2%, к впрочем и говорилось в предыдущих статьях. Однако важно помнить, что смягчение монетарной политики ФРС это не краткосрочные спекуляции и задача центробанка в условиях снижения процентных ставок — это увеличение выдачи кредитов для развития бизнеса. А на сколько это произойдет быстро нет необходимости говорить. Также стоит отметить, что негативные отчеты PMI и NMI задают тон в оценки ВВП США и крупные капиталы все же воздерживаются от инвестиций до публикации отчета, который произойдет 26 сентября 2019.

С точки зрения технического анализа, то индекс SP500 находится на зоне сопротивления месячной волатильности в районе (3004)

( Читать дальше )

Ждать ли краха? Или снова ралии?

- 16 сентября 2019, 12:22

- |

Обзор рынка на 16 сентября 2019

#SP500

Прошлая неделя для индекса SP500 закончилась повышением и закрылась в районе 3010. Публикация потребительских настроения в США в пятницу, превзошли прогнозы.Согласно предварительным оценкам, настроения потребителей Мичиганского университета в США выросли до 92 в сентябре 2019 года с 89,8 в предыдущем месяце и выше консенсус-прогноза рынка в 90,9. Также индекс потребительских ожиданий вырос до 82,4 в сентябре с 79,9 в предыдущем месяце; и индикатор текущих экономических условий вырос до 106,9 с 105,3. Инфляционные ожидания на предстоящий год выросли до четырехмесячного максимума в 2,8 процента в сентябре с 2,7 процента в августе; в то время как 5-летний прогноз снизился до 2,3 процента с 2,6 процента.

«Потребительские настроения показали небольшой отскок от резкого падения в августе, отметив третий самый низкий уровень после выборов Трампа. Несмотря на то, что рост произошел как по текущим, так и по ожидаемым экономическим условиям, отскок в начале сентября не был широко распространен по возрастным или доходным подгруппам, поскольку он только упал среди потребителей в возрасте до 45 лет и среди домохозяйств с доходами в верхней трети — на эти две группы приходится около половины всех расходов. Данные показывают, что потребители ожидают, что ФРС снизит процентные ставки на следующей неделе с чистым снижением процента ставки чаще ожидаются в настоящее время, чем когда-либо, начиная с глубины Великой рецессии в феврале 2009 г. Эти ожидания, вероятно, уменьшают влияние расходов на снижение ставки на четверть пункта, но если ставки останутся неизменными, они могут усилить негативную реакцию потребителей. Опасения по поводу воздействия тарифов на внутреннюю экономику также возросли в начале сентября, когда 38% всех потребителей стали спонтанными США ссылаются на негативное влияние тарифов, самого высокого процента с марта 2018 года. Те, кто негативно упомянул тарифы, также придерживались более негативных взглядов на общие перспективы экономики, а также ожидали роста инфляции и безработицы в следующем году. Несмотря на то, что в следующем году рецессия не ожидается, возрождение личного потребления также не ожидается. Прогноз потребления — более медленный, но положительный рост, который позволит продлить его еще на год », — сказал главный экономист« Обзора потребителей »Ричард Кертин.

( Читать дальше )

Обзор рынка на 9 сентября 2019

- 09 сентября 2019, 13:46

- |

#SPX500

Сегодня хочу подытожить прошлую неделю по фондовому рынку. Согласно техническому анализу индекс SPX500 довольно хорошо подрос. От недельного минимума в районе 2890 цена к четвергу уже достигла отметки 2976 где находиться зона месячной волатильности и в пятницу цена не опускалась ниже, что в свою очередь сигнализирует о дальнейшем росте. Рост цен на акции на бирже NASDAQ подтверждают это три дня подряд.Также возможны коррекционные движения в зону дневной волатильности 2964 и зону недельной волатильности 2940.

Однако несмотря на негативные отчеты PMI за август, решение о процентной ставке, которое будет принято на заседании FED 18 сентября будет понижено до отметки 2% с текущих 2.25%. И это простимулирует крупные фонды продолжить вкладывать капиталы в компании при этом изменяя соотношения портфелей в пользу акций и возможным закрытием позиций по казначейским облигациям. На текущий день математический расчет гипотетической процентной ставки США равен 1.87%

( Читать дальше )

Обзор от Артем Яськив @smart4trader 5 сентября 2019

- 05 сентября 2019, 11:07

- |

#SPX500

В среду после открытия фондового рынка США наблюдалось повышение цен на акции на бирже NASDAQ, что послужило драйвером для роста цены на SPX500, как и впрочем на DowJones 30 и NASDAQ 100. С начала торговой сессии индекс SPX500 сначала немного опустился, но все же сильный совокупные покупки на NASDAQ все же повлияли на цену и закрытие рынка в среду было в положительной стороне.

В начале четверга цена закрепилась за зоной верхней недельной волатильности 2948 и целью является верхняя зона месячной волатильности 2996. Однако мне не дает покоя мысль о негативных отчетах PMI (ISM) и я все же думаю, что к концу месяца цена на индекс SPX500 все же будет в красной зоне. С другой стороны, снижение процентной ставки 18 сентября может служить создавать поддержку для всего фондового рынка и поднимать цену всех фондовых индексов США. Текущая арифметическая процентная ставка 1.82%, что говорит о большей вероятности смягчения политики ФРС и более дешевые кредиты делают бизнес более прибыльным и соответственно крупные капиталы будут больше вкладывать в фондовый рынок.

( Читать дальше )

#SPX500 обзор от @smart4trader 3 сентября 2019

- 03 сентября 2019, 11:48

- |

#SPX500 обзор от @smart4trader 3 сентября 2019

SPX500

Вчера, в понедельник в США был выходной и по сути все действия участников рынка индексов были только спекулятивными. Данных с биржи NASDAQ не поступало и соответственно трудно было определить в какую из позиций входить. Также пониженная ликвидность создала повышенную волатильность рынка внутри дня. В пятницу SPX500 встретил сопротивление в районе месячной зоны волатильности 2933. С открытия рынка акций в пятницу по сегодняшний день цена продолжает снижаться и находится между двумя зонами дневной 2911 и недельной 2889 волатильности. Открытие европейского рынка также показывает снижающуюся тенденцию, а это в свою очередь негативно сказывается на цене всех индексов.

Важным сегодняшним событием будет публикация отчетов PMI по производству в США и это событие подскажет дальнейшее направление рынка до решения по процентной ставке США (18 сентября 2019), которая по все видимости будет еще понижена до отметки 1.75% о чем свидетельствую математический расчет на основе 30-дневных облигаций где большинство экспертов в размере 97.3% говорят о снижении до диапазона 2% — 1.75% с текущего уровня 2.25% установленного 31 июля 2019.

( Читать дальше )

#SPX500 обзор от @smart4trader 2 сентября 2019

- 02 сентября 2019, 11:13

- |

SPX500

Начало нового месяца для индексов довольно ожидаемое событие. Сегодня 2 сентября 2019 и в США выходной. Соответственно отчеты PMI переносятся на вторник и будем ожидать детальных цифр для принятия торговых решений. Однако на прошлой недели в среду и четверг мы могли наблюдать достаточный рост индексов включая индекс SPX500. Также на бирже NASDAQ акции очень агрессивно скупали (обозначено на картинке). В пятницу после достижения месячной зоны волатильности в районе 2933 все же произошел откат, который прошел в обратную сторону на 50% от движения среда-пятница и остановился на зоне дневной волатильности 2911. В ожидании открытия рынка в вторник в виду публикации статистики за август, сегодня стоит воздержаться от сделок.

Кумулятивная дельта по индексам DowJones30 и SPX500 находится в восходящей динамике, что говорит о возможном росте, однако индекс NASDAQ100 все же движется в боковике и не дает объективной оценки рынка

( Читать дальше )

Обзор на 16 августа 2019 (19:00 мск) S&P500

- 16 августа 2019, 18:58

- |

Технический анализ: Фондовый рынок торгуется с мощным повышение котировок, что ведет к росту индекса. Биржа NASDAQ очень мощно толкает цену вверх. AMEX немного в неопределенности, но объемы этой биржи не столь важны

Кумулятивная дельта на графике Н1: говорит о притоке лонг позиций

( Читать дальше )

Минфин США обвалил фондовые рынки по всему миру

- 06 августа 2019, 15:48

- |

Видимой причиной обвала фондовых рынков США были новости об эскалации «торговой войны» между США и Китаем. Но триггером могло послужить совсем другое событие.

Ранее рынки достаточно спокойно «переваривали» негативные новости, как экономические, так и политические. Даже заседание ФРС было воспринято спокойно — в четверг в начале торгов было выкуплено практически все падение, последовавшее после решения по ставке.

Однако в четверг «лопнула струна», которая натягивалась несколько месяцев, причиной было заявление президента США о новых пошлинах в отношении товаров из Китая.

Но были и другие основания для коррекции — Министерство финансов после пяти месячного перерыва, вызванного ограничениями в потолке госдолга США, принялся активно занимать. В пятницу ведомство привлекло ни много ни мало 291,5 млрд долларов.

Чистые операции Минфина США по предоставлению/изъятию ликвидности (млн дол.)

( Читать дальше )

Минфин РФ «кормит» банковский сектор страны

- 02 августа 2019, 14:54

- |

Министерство финансов разместило на счетах в российских банках рекордный объем бюджетных средств.

По итогам 01 августа впервые в истории на счетах в российских кредитных организациях было размещено 2,04 трлн рублей свободных бюджетных средств.

Федеральное казначейство от лица Министерства финансов осуществляет управление свободными остатками бюджетных средств. В основном они передаются в банки на срок до 182 дней.

Не все кредитные организации могут рассчитывать на эти деньги — лишь крупнейшие с определенным кредитным рейтингом.

Объем бюджетных средств, размещенных на депозитах в банках (млн руб.)

Источник: Федеральное казначейство РФ

Имея профицитный бюджет, вполне понятны действия финансовых властей по размещению средств на депозитах в банках — можно заработать дополнительный процент на свободный остаток.

То есть, крупнейшие банки страны имеют недорогое краткосрочное фондирование. Причем в последнее время очень часто Федеральное казначейство передает средства сроком на полгода.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал