SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Липецкая площадка

Ожидается хорошая отчетность НЛМК на фоне слабой рыночной конъюнктуры - Велес Капитал

- 22 июля 2020, 21:51

- |

23 июля НЛМК представит финансовую отчетность по МСФО за II квартал 2020 г.

Согласно нашим расчетам, выручка компании сократится на 5% к/к до $2 341 млн из-за снижения цен на сталь, что было отчасти нивелировано ростом объема продаж металлопродукции на 2% к/к после завершения ремонтных работ на липецкой площадке в четвертом квартале 2019 г. EBITDA компании, по нашим прогнозам, снизится на 3% к/к до $574 млн из-за падения выручки, при этом положительный эффект оказало ослабление рубля к доллару: средний курс вырос с 66 до 72 руб./$ во втором квартале. Мы прогнозируем рост чистой прибыли на 2% к/к до $296 млн.

ИК «Велес Капитал»

Согласно нашим расчетам, выручка компании сократится на 5% к/к до $2 341 млн из-за снижения цен на сталь, что было отчасти нивелировано ростом объема продаж металлопродукции на 2% к/к после завершения ремонтных работ на липецкой площадке в четвертом квартале 2019 г. EBITDA компании, по нашим прогнозам, снизится на 3% к/к до $574 млн из-за падения выручки, при этом положительный эффект оказало ослабление рубля к доллару: средний курс вырос с 66 до 72 руб./$ во втором квартале. Мы прогнозируем рост чистой прибыли на 2% к/к до $296 млн.

Таким образом, мы ожидаем достаточно хорошую отчетность от компании на фоне слабой рыночной конъюнктуры. Мы полагаем, что результаты НЛМК как по итогам второго квартала, так и по итогам всего года, будут лучше других представителей сектора из-за низкой базы 2019 г., когда компания проводила масштабные ремонтные работы.Сидоров Александр

ИК «Велес Капитал»

- комментировать

- Комментарии ( 0 )

Новость о понижении прогноза капиталовложений НЛМК не повлияет на динамику акций - Альфа-Банк

- 27 марта 2020, 15:10

- |

Компания НЛМК пересмотрит свой прогноз капиталовложений на 2020 г. Он будет понижен с первоначальных $1,1-1,2 млрд за счет переноса сроков ряда проектов по расширению. Понижение прогноза не повлияет на основные ремонтные работы на производственной площадке в Липецке.

Как прокомментировали в компании, текущий уровень ликвидности гарантирует бесперебойную работу бизнеса. Это соответствует $1,56 млрд по статье денежные средства, их эквиваленты и инвестиции, а также $0,8 млрд в форме имеющих в наличии дополнительных кредитных линий. Чистый долг составил $1,9 млрд, средняя стоимость долга – 3,16%.

«Альфа-Банк»

Как прокомментировали в компании, текущий уровень ликвидности гарантирует бесперебойную работу бизнеса. Это соответствует $1,56 млрд по статье денежные средства, их эквиваленты и инвестиции, а также $0,8 млрд в форме имеющих в наличии дополнительных кредитных линий. Чистый долг составил $1,9 млрд, средняя стоимость долга – 3,16%.

Мы считаем эту новость НЕЙТРАЛЬНОЙ для акций компании. Из-за эпидемии Covid-19 создается неопределенность вокруг спроса на основных экспортных рынках (в ЕС и на Ближнем Востоке). Ранее НЛМК представила хороший прогноз на 1К20: объемы производства ожидаются на уровне 1К19. НЛМК планирует раскрыть свои финансовые результаты за 1К20 в двадцатых числах апреля. По сведению от ряда компаний, книги заявок крупнейших российских сталелитейных компаний, в том числе НЛМК, на апрель заполнены, и компании сейчас размещают заказы на май. Российские трейдеры на рынке стали отмечают усиление активности среди покупателей на российском рынке в последние две недели. Как трейдеры, так и производители стали подтвердили отсутствие логистических ограничений в данный момент. Мы продолжаем следить за ситуацией на российском и зарубежных рынках стали.Красноженов Борис

«Альфа-Банк»

EBITDA НЛМК за 4 квартал 2019 года превысила прогноз - Sberbank CIB

- 13 февраля 2020, 13:43

- |

В среду НЛМК объявил результаты за 4К19 по МСФО. EBITDA за 4К19 составила $480 млн, снизившись на 27% по сравнению с предыдущим кварталом, что на уровне наших оценок и на 4% выше консенсус-прогноза. Падение этого показателя было обусловлено в основном сокращением выручки на 10% с уровней предыдущего квартала и сужением ценовых спредов между сталью и сырьем. Частично негативную динамику компенсировало повышение операционной эффективности, которое обеспечило дополнительно $173 млн EBITDA в 2019 году.

Свободные денежные потоки после выплаты процентов в 4К19 достигли $338 млн, что на 36% выше показателя предыдущего квартала, при доходности 2,6%. Этому способствовало снижение оборотного капитала на $334 млн. Во время телефонной конференции менеджмент сообщил, что в 1К20 ожидается увеличение оборотного капитала (хотя и менее значительное, чем его сокращение в 4К19). Капиталовложения в 4К19 выросли на 14% по сравнению с предыдущим кварталом, так что за весь 2019 год они составили $1,1 млрд, превысив прогноз компании ($0,9-1,0 млрд). На 2020 год НЛМК прогнозирует капиталовложения в пределах $1,1-1,2 млрд, отмечая, что на 2019-2020 годы придется пик цикла капвложений.

( Читать дальше )

Свободные денежные потоки после выплаты процентов в 4К19 достигли $338 млн, что на 36% выше показателя предыдущего квартала, при доходности 2,6%. Этому способствовало снижение оборотного капитала на $334 млн. Во время телефонной конференции менеджмент сообщил, что в 1К20 ожидается увеличение оборотного капитала (хотя и менее значительное, чем его сокращение в 4К19). Капиталовложения в 4К19 выросли на 14% по сравнению с предыдущим кварталом, так что за весь 2019 год они составили $1,1 млрд, превысив прогноз компании ($0,9-1,0 млрд). На 2020 год НЛМК прогнозирует капиталовложения в пределах $1,1-1,2 млрд, отмечая, что на 2019-2020 годы придется пик цикла капвложений.

( Читать дальше )

Дивиденды НЛМК приятно удивили рынок - Атон

- 13 февраля 2020, 10:40

- |

Обзор финансовых результатов НЛМК за 4К19, доходность по промежуточным дивидендам 3.8%

Выручка НЛМК за 4К19 снизилась на 10% кв/кв до $2 312 млн (в рамках консенсуса, -2% против прогноза АТОНа), EBITDA упала на 27% кв/кв до $480 млн (+4% против консенсуса, +2% против прогноза АТОНа), в результате чего рентабельность EBITDA сократилась на 4 бп кв/кв до 21%. Показатель FCF вырос на 36% кв/кв до $338 млн из-за снижения цен запасов, но упал на 25% г/г из-за снижения EBITDA и планового роста капзатрат. Совет директоров рекомендовал выплатить промежуточные дивиденды за 4К19 в размере 5.16 руб. на акцию (148% свободного денежного потока), что соответствует доходности 3.8%. Компания ожидает, что в 1К20 производство стали на Липецкой площадке увеличится до уровней 1К19 на фоне завершения плановых ремонтных работ на доменном и конвертерном производстве в 4К19. Во время телеконференции компания подтвердила прогноз по производству: 12.4 млн т стали в 2020 и 14.2 млн т в 2021. Группа ожидает, что капзатраты в 2020 составят в районе $1.1-1.2 млрд.

( Читать дальше )

Выручка НЛМК за 4К19 снизилась на 10% кв/кв до $2 312 млн (в рамках консенсуса, -2% против прогноза АТОНа), EBITDA упала на 27% кв/кв до $480 млн (+4% против консенсуса, +2% против прогноза АТОНа), в результате чего рентабельность EBITDA сократилась на 4 бп кв/кв до 21%. Показатель FCF вырос на 36% кв/кв до $338 млн из-за снижения цен запасов, но упал на 25% г/г из-за снижения EBITDA и планового роста капзатрат. Совет директоров рекомендовал выплатить промежуточные дивиденды за 4К19 в размере 5.16 руб. на акцию (148% свободного денежного потока), что соответствует доходности 3.8%. Компания ожидает, что в 1К20 производство стали на Липецкой площадке увеличится до уровней 1К19 на фоне завершения плановых ремонтных работ на доменном и конвертерном производстве в 4К19. Во время телеконференции компания подтвердила прогноз по производству: 12.4 млн т стали в 2020 и 14.2 млн т в 2021. Группа ожидает, что капзатраты в 2020 составят в районе $1.1-1.2 млрд.

( Читать дальше )

Акции НЛМК остаются фаворитом в российском сталелитейном секторе - Альфа-Банк

- 11 февраля 2020, 16:22

- |

НЛМК завтра представит финансовые результаты за 4К19 по МСФО. По сообщению компании, общий объем продаж за квартал вырос на 4% к/к. Также выросли продажи готовой продукции в 4К19 на фоне завершения ремонтных работ на доменной печи и кислородном конвертере на производственной площадке в Липецке в 2019.

Продажи североамериканского дивизиона упали на 14% к/к, тогда как продажи в Европе опустились на 5% к/к. По нашему прогнозу, EBITDA в 4К19 будет под давлением слабой конъюнктуры цен на сталь на российском и зарубежных рынках.

Толстых Юлия

«Альфа-Банк»

Мы предполагаем обнадеживающий прогноз на 1К20 на фоне восстановления цен на сталь и высокой степени устойчивости бенчмарков на железную руду к макроэкономическим и геополитическим новостям, а также новостям, касающимся вспышки эпидемии коронавируса. Основные прогнозные показатели мы приводим ниже:

( Читать дальше )

Продажи североамериканского дивизиона упали на 14% к/к, тогда как продажи в Европе опустились на 5% к/к. По нашему прогнозу, EBITDA в 4К19 будет под давлением слабой конъюнктуры цен на сталь на российском и зарубежных рынках.

Мы сохраняем позитивный взгляд на НЛМК и отмечаем сильную финансовую позицию. Мы ожидаем высокого коэффициента дивидендных выплат (превышающего СДП) при дивидендной доходности на уровне примерно 12% на годовой основе (и примерно 3% на основе результатов за 4К19). Акции НЛМК остаются нашим фаворитом в российском сталелитейном секторе.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Мы предполагаем обнадеживающий прогноз на 1К20 на фоне восстановления цен на сталь и высокой степени устойчивости бенчмарков на железную руду к макроэкономическим и геополитическим новостям, а также новостям, касающимся вспышки эпидемии коронавируса. Основные прогнозные показатели мы приводим ниже:

( Читать дальше )

НЛМК - не всё так плохо, как кажется - Финам

- 30 января 2020, 19:30

- |

НЛМК – крепкий эмитент, флагман российской черной металлургией. Эта группа владеет относительно современным производством, причем в непосредственной близости к рынкам сбыта. НЛМК входит в число наиболее эффективных производителей стали.

Группа в прошлом году проводила ремонтные работы на своей основной производственной площадке в Липецке, что объясняет снижение загрузки производственных мощностей. Кроме объемов снижались и цены на стальную продукцию. Все это должно вызвать снижение финпоказателей компании по итогам года.

В отличие от зарубежных компаний, у российских металлургов есть преимущества – низкая долговая нагрузка. НЛМК может себе позволить рост капзатрат за счет увеличения долга, распределяя при этом на дивиденды 100% свободного денежного потока. Акции НЛМК – отличный доходный инструмент, дивидендная доходность остается на интересном для инвесторов уровне.

ГК «Финам»

Группа в прошлом году проводила ремонтные работы на своей основной производственной площадке в Липецке, что объясняет снижение загрузки производственных мощностей. Кроме объемов снижались и цены на стальную продукцию. Все это должно вызвать снижение финпоказателей компании по итогам года.

В отличие от зарубежных компаний, у российских металлургов есть преимущества – низкая долговая нагрузка. НЛМК может себе позволить рост капзатрат за счет увеличения долга, распределяя при этом на дивиденды 100% свободного денежного потока. Акции НЛМК – отличный доходный инструмент, дивидендная доходность остается на интересном для инвесторов уровне.

В целом, мы смотрим умеренно позитивно на перспективы акций НЛМК до конца года. Держим по ним рекомендацию «держать» с потенциалом роста 10-15%.Калачев Алексей

ГК «Финам»

Поддержку металлургам в первом квартале окажут стабильные цены на сырье - Промсвязьбанк

- 21 января 2020, 20:16

- |

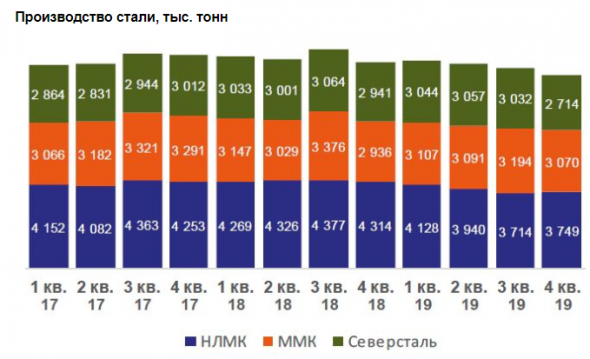

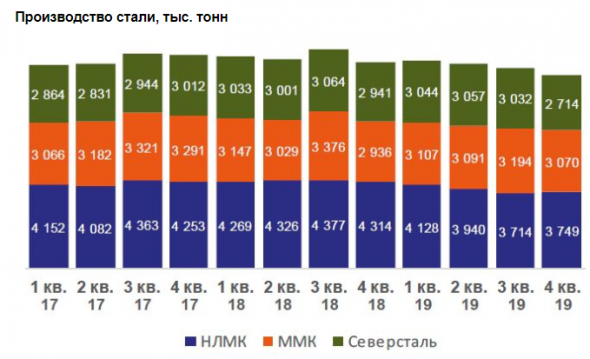

Крупнейшие российские производители стали показали ожидаемое снижение операционных результатов по итогам 4кв. и 2019г. (EVRAZ аналогичные данные опубликует 30 января). Данные свидетельствуют об ухудшении финансовых показателей компаний по итогам года. Не только из-за снижения продаж, но и своего фокуса помимо РФ на рынки ЕС и США наиболее уязвимо выглядит НЛМК.

Производство стали по итогам 4кв. смог нарастить только НЛМК (+1% кв./кв.). Снижение выплавки в сегменте сортового проката из-за низкого спроса было компенсировано окончанием ремонтов доменного и конверторного производства на Липецкой площадке. Наибольшее снижение показала «Северсталь» (-10% кв./кв.), где сказалась продажа сортового завода в Балаково в 3кв. и краткосрочные ремонтные работы в конце года. ММК снизил выплавку на 3,9% кв./кв., что лучше прогнозов менеджмента (-4,5%). В целом, по итогам 2019г. все металлурги показали снижение производства: НЛМК на 10% г/г, «Северсталь» на 2%, ММК на 1,6%.

( Читать дальше )

Производство стали по итогам 4кв. смог нарастить только НЛМК (+1% кв./кв.). Снижение выплавки в сегменте сортового проката из-за низкого спроса было компенсировано окончанием ремонтов доменного и конверторного производства на Липецкой площадке. Наибольшее снижение показала «Северсталь» (-10% кв./кв.), где сказалась продажа сортового завода в Балаково в 3кв. и краткосрочные ремонтные работы в конце года. ММК снизил выплавку на 3,9% кв./кв., что лучше прогнозов менеджмента (-4,5%). В целом, по итогам 2019г. все металлурги показали снижение производства: НЛМК на 10% г/г, «Северсталь» на 2%, ММК на 1,6%.

( Читать дальше )

Угрозой для финрезультатов НЛМК выступает падение цен на экспортных рынках - Промсвязьбанк

- 21 января 2020, 11:59

- |

Группа НЛМК в IV квартале увеличила выплавку стали на 1%, в 2019г -снизила на 10%

Группа НЛМК в IV квартале 2019 года произвела 3,8 млн тонн стали, что на 1% выше аналогичного показателя кварталом ранее. По итогам года НЛМК сократил выплавку стали на 10%, до 15,7 млн тонн. Продажи в прошлом квартале выросли на 4% к III кварталу, до 4,2 млн тонн. Продажи группы по сравнению с аналогичным периодом предыдущего года (4,64 млн тонн) сократились на 10%. Продажи по итогам 2019 года упали на 3%, до 17,1 млн тонн.

Группа НЛМК в IV квартале 2019 года произвела 3,8 млн тонн стали, что на 1% выше аналогичного показателя кварталом ранее. По итогам года НЛМК сократил выплавку стали на 10%, до 15,7 млн тонн. Продажи в прошлом квартале выросли на 4% к III кварталу, до 4,2 млн тонн. Продажи группы по сравнению с аналогичным периодом предыдущего года (4,64 млн тонн) сократились на 10%. Продажи по итогам 2019 года упали на 3%, до 17,1 млн тонн.

В четвертом квартале компания увеличила производство стали на Липецкой площадке на 5,6% кв./кв. и по итогам года достигла своей цели в 12 млн. т. При этом производство в сортовом дивизионе продолжило снижаться (-12% по итогам года). Продажи в 2019г. снизились вслед за снижением производства. На результаты НЛМК могло повлиять и завершение капитальных ремонтов доменного и конвертерного производств. Угрозой для финрезультатов компании выступает падение цен на экспортных рынках.Промсвязьбанк

Результаты НЛМК в 4 квартале демонстрируют небольшой рост производства и продаж - Атон

- 21 января 2020, 11:35

- |

НЛМК: производство стали в 4К19 выросло на 1% кв/кв до 3.8 млн т

Производство стали упало на 13% г/г из-за плановых ремонтных работ на доменном и конвертерном производствах компании на Липецкой площадке. Производство стали за 12 месяцев 2019 снизилось на 10% г/г до 15.7 млн т — в рамках прогноза компании. Продажи выросли на 4% кв/кв до 4.2 млн т за счет роста продаж чугуна после завершения ремонтов на Липецкой площадке. Доля продаж группы в России составила 43%, продажи на «домашних» рынках выросли на 1% до 2.9 млн т. Производство железной руды сократилось на 6% кв/кв до 4.5 млн т из-за плановых ремонтов.

Производство стали упало на 13% г/г из-за плановых ремонтных работ на доменном и конвертерном производствах компании на Липецкой площадке. Производство стали за 12 месяцев 2019 снизилось на 10% г/г до 15.7 млн т — в рамках прогноза компании. Продажи выросли на 4% кв/кв до 4.2 млн т за счет роста продаж чугуна после завершения ремонтов на Липецкой площадке. Доля продаж группы в России составила 43%, продажи на «домашних» рынках выросли на 1% до 2.9 млн т. Производство железной руды сократилось на 6% кв/кв до 4.5 млн т из-за плановых ремонтов.

Результаты демонстрируют небольшой рост производства и продаж в 4К, что совпадает с завершением ремонтных работ у НЛМК. Мы сохраняем НЕЙТРАЛЬНЫЙ взгляд на НЛМК, которая представляется довольно дорогой, торгуясь с консенсус-мультипликатором EV/EBITDA 2020П 6.7x против 5.7x у Северстали.Атон

Акции НЛМК принесут совокупную доходность 13% на горизонте года - Sberbank CIB

- 29 июля 2019, 16:19

- |

НЛМК объявил результаты за 2К19 по МСФО 26 июля. Показатели чуть превысили наш и консенсус-прогноз в части EBITDA, а свободные денежные потоки за вычетом процентов оказались на уровне нашей оценки.

EBITDA в 2К19 превысила уровень 1К19 на 6%, составив $735 млн (что на 3,5-5,0% выше нашего и консенсус-прогноза) при рентабельности 26% за счет увеличения премии в цене стальной продукции на внутреннем рынке и доли продукции с высокой добавленной стоимостью в структуре продаж. Компания показала $72 млн положительного эффекта от повышения операционной эффективности в 1П19. Во время телефонной конференции генеральный директор озвучил прогноз на 2П19, который находится примерно на таком же уровне, что предполагает около $150 млн в общей сложности за весь год. Мы учли финансовые результаты за 1П19 в своей оценочной модели и немного увеличили прогноз EBITDA на весь 2019 год (менее чем на 1%).

Как мы и предполагали, в 2К19 свободные денежные потоки после выплаты процентов упали на 62% с уровня 1К19 до $258 млн при доходности 1,8% вследствие увеличения оборотного капитала на $151 млн и роста капвложений на 28% в сравнении с 1К19 до $227 млн в 2К19. За 1П19 совокупные капвложения составили около $400 млн. Прогноз на весь год понижен с $1,0-1,1 млрд до $0,9-1,0 млрд. Соответственно, мы понижаем прогноз капвложений на 12% на этот год (до $950 млн) и на 5% — на следующий.

( Читать дальше )

EBITDA в 2К19 превысила уровень 1К19 на 6%, составив $735 млн (что на 3,5-5,0% выше нашего и консенсус-прогноза) при рентабельности 26% за счет увеличения премии в цене стальной продукции на внутреннем рынке и доли продукции с высокой добавленной стоимостью в структуре продаж. Компания показала $72 млн положительного эффекта от повышения операционной эффективности в 1П19. Во время телефонной конференции генеральный директор озвучил прогноз на 2П19, который находится примерно на таком же уровне, что предполагает около $150 млн в общей сложности за весь год. Мы учли финансовые результаты за 1П19 в своей оценочной модели и немного увеличили прогноз EBITDA на весь 2019 год (менее чем на 1%).

Как мы и предполагали, в 2К19 свободные денежные потоки после выплаты процентов упали на 62% с уровня 1К19 до $258 млн при доходности 1,8% вследствие увеличения оборотного капитала на $151 млн и роста капвложений на 28% в сравнении с 1К19 до $227 млн в 2К19. За 1П19 совокупные капвложения составили около $400 млн. Прогноз на весь год понижен с $1,0-1,1 млрд до $0,9-1,0 млрд. Соответственно, мы понижаем прогноз капвложений на 12% на этот год (до $950 млн) и на 5% — на следующий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал