Лукойл

Подъем котировок Лукойла - это реакция на стратегию компании

- 28 марта 2018, 17:44

- |

Акции «ЛУКОЙЛа», крупнейшей частной нефтяной компании России, в среду обогнали по капитализации бумаги «Газпрома». Подъем котировок «ЛУКОЙЛа» – это реакция на стратегию компании, которая была обнародована на прошлой неделе. «ЛУКОЙЛ» обещал направлять на выплаты акционерам половину дополнительных доходов при стоимости нефти выше $50 за баррель. К тому же больше нет риска, что квазиказначейский пакет акций компании попадет на рынок.Разуваев Александр

Как известно, 16,6% акций «ЛУКОЙЛа» принадлежит кипрской компании Lukoil Investments Ltd. «ЛУКОЙЛ» намерен погасить 12% акций, остальное направит на программу стимулирования менеджмента. Есть и ещё один «бычий» фактор: можно ожидать дополнительных покупок от фондов после пересмотра веса бумаг компании в индексе MSCI в мае текущего года. Долгосрочные глобальные инвесторы, особенно в период геополитической напряженности, достаточно холодно относятся к «красным фишкам» – акциям государственных компаний. В России только две крупные частные нефтяные компании – «ЛУКОЙЛ» и «Сургутнефтегаз», при этом рынок полагает, что рано или поздно «Сургутнефтегаз» будет поглощен «Роснефтью».

Ну и в заключение, сравним показатели «ЛУКОЙЛа» и «Роснефти», чтобы сделать правильный вывод. В 2017 году «Роснефть» добыла 225,5 млн тонн нефти, что в 2,5 раза больше, чем смог добыть «ЛУКОЙЛ». «Роснефть» дешева или «ЛУКОЙЛ» дорог?! Мы думаем, что «Роснефть» дешева. Мы рекомендуем постепенно продавать акции «ЛУКОЙЛа», перекладываясь в «Роснефть». «Газпром» более рискован из-за проблем украинского транзита и опасений появления американского СПГ в Европе.

ГК «Альпари»

- комментировать

- Комментарии ( 0 )

ЛУКОЙЛ - получит 25% в совместном проекте с Eni в Мексике

- 28 марта 2018, 17:38

- |

ЛУКОЙЛ и Eni во вторник выиграли тендер на участок углеводородов номер 28 на нефтяной провинции Куэнкас-дель-Сурэсте, на шельфе Мексиканского залива, предложив участие государства на уровне 65%, коэффициент добавленных инвестиций — 1,5 и платеж в размере 59,8 миллиона долларов.

Всего ЛУКОЙЛ подавал заявки по четырем участкам (номера 28, 30, 31 и 33), однако по остальным компании победить не удалось.

ЛУКОЙЛ уже является партнером Eni по трем блокам углеводородов в Мексике. Кроме того, в июне 2017 года LUKOIL International Upstream Holding стал победителем тендера по нефтяному блоку в прибрежных водах Мексиканского залива этой нефтяной провинции. ЛУКОЙЛ предложил долю роялти в размере 75%.

Прайм

Борьба за акции Лукойла еще впереди

- 28 марта 2018, 15:26

- |

На Московской бирже акции «ЛУКОЙЛа» подросли на 0,54% до 3900 рублей, капитализация компании достигла 3,317 трлн руб. Капитализация «Газпрома» (-0,6%, бумаги упали до отметки 140 рублей) снизилась до 3,314 трлн рублей. Капитализация «Роснефти» (-1%) составила к 10.30 мск – 3,281 трлн руб.

Первое место по капитализации по-прежнему занимает «Сбербанк» (с учетом обоих типов акций) – около 5,711 трлн рублей.

Настроения на российском рынка пока не очень. В первую очередь это связано с колебаниями на мировых рынках. Конечно, не на руку нашим индексам и обострение политической ситуации. Под влияние геополитики попал и рубль. Российская валюта в настоящий момент сдает позиции, несмотря на то, что марка нефти Brent удерживается вблизи отметки $70.

«ЛУКОЙЛ» имеет все шансы обогнать «Газпром» по капитализации. Надо сказать, что «Газпром» слишком политизирован: акции компании сильно зависят от политических движений. Если отношения с Европы продолжат расходиться, то, конечно, это отразится на контрактах компании. Бизнес «ЛУКОЙЛа» изолирован от политики. Я думаю, что борьба за эту компанию еще впереди, это вообще «лакомый кусочек». В пользу «ЛУКОЙЛа» также говорят и финансовые отчёты. У «Газпрома» слишком сильно растут расходы, которые не покрывают прибыль, полученную с продаж. А точнее покрывают не так, как хотелось бы. Акции компании достаточно давно находятся в боковом движении и не на очень хороших позициях. На текущий момент ничего не говорит в пользу того, что бумаги смогут вернуться к своим старым ценам.Корчевинин Александр

УК МДМ

Лукойл стал дороже Газпрома

- 28 марта 2018, 13:44

- |

Прозрачность и предсказуемость политики Лукойла делают свое дело!

Новости компаний — обзоры прессы перед открытием рынка

- 28 марта 2018, 09:22

- |

«Газпром» и «Нафтогаз» никак не договорятся

Представители «Газпрома» и НАК «Нафтогаз Украины» на прошлой неделе провели переговоры о расторжении контракта на поставку газа, сообщил 27 марта зампред правления «Газпрома» Александр Медведев. «Кроме того, – сказал он, – «Газпром» еще раз уведомил «Нафтогаз», что будет оспаривать решение стокгольмского арбитража по транзитному контракту – апелляция будет подана до конца марта». Пресс-служба «Нафтогаза» подтвердила, что встреча с «Газпромом» состоялась, но к договоренностям компании прийти не смогли. «Газпром» объяснил, что отказывается возобновлять поставки газа в Украину, – сообщил «Нафтогаз», – несмотря на решение по контракту на поставку, которое трибунал [Стокгольмский арбитражный суд] принял в декабре». (( Читать дальше )

Большую часть новой программы выкупа Лукойл реализует уже в этом году

- 27 марта 2018, 14:48

- |

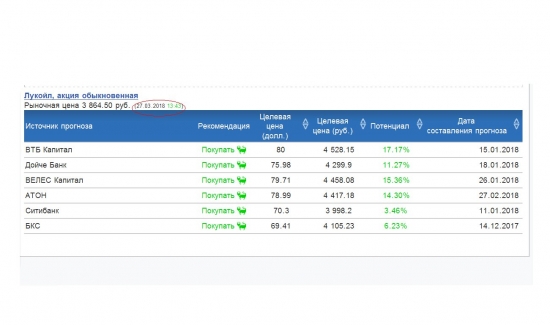

Мы повысили оценку стоимости акций «ЛУКОЙЛа», обновив прогнозы после презентации стратегии развития компании, а также на основе финансовой отчетности за 2017 года. Основные изменения нашей модели коснулись прогноза капитальных затрат, оценку которых дал менеджмент на презентации.Согласно прогнозам менеджмента, капитальные затраты в ближайшие 10 лет составят 80 млрд долл. или 8 млрд долл. ежегодно, в том числе и в текущем году. Эта цифра ниже наших ожиданий — 9,7 млрд долл. в год. На наш взгляд, этот прогноз является наиболее позитивным моментом презентации, а сами цифры находятся существенно ниже исторических значений. Снижение CapEx обусловлено прохождением пиковой фазы инвестиций, когда «ЛУКОЙЛ» нес высокие затраты в рамках проекта Западная Курна-2 и программы модернизации НПЗ.

В результате мы ожидаем более высокого свободного денежного потока группы по сравнению с предыдущей версией оценки, поэтому повышаем целевую стоимость акции «ЛУКОЙЛа» на 7%, до 4 766 руб., и подтверждаем рекомендацию «Покупать».

( Читать дальше )

Лукойл: День инвестора: елей на душу

- 26 марта 2018, 20:24

- |

В прошлую пятницу ЛУКОЙЛ провел свой День инвестора в Лондоне. На мероприятии присутствовал менеджмент компании во главе с основным акционером и президентом компании Вагитом Алекперовым. Компания подробно и в деталях представила свою Стратегию 2027, рассказав о различных аспектах, которые мы обсудим ниже. Подводя итог, скажем, что презентация оставила очень хорошее впечатление, фактически предоставив всю информацию, которую инвесторам традиционно нравится слышать. Мы подтверждаем рекомендацию ПОКУПАТЬ для ЛУКОЙЛа и целевую цену $78 за GDR.Все, что вы хотели услышать, или мудрый консерватизм...

Поскольку цена на нефть очень волатильна, и эта волатильность скорее всего сохранится в долгосрочной перспективе, ЛУКОЙЛ в своей инвестиционной политике в 2018-27 будет придерживаться прогноза в $50/барр. Это поможет компании поддерживать достаточный FCF для обеспечения прогрессивной дивидендной политики в перспективе. Кроме того, компания сосредоточится на рентабельности, а не на физическом росте добычи, сделав упор на высокорентабельную добычу – в результате этого рост среднегодовой добычи углеводородов на 1% будет транслироваться в CAGR EBITDA на баррель 5% к 2020 году, а затем 2-3%. ЛУКОЙЛ не планирует масштабных инвестиций в переработку, будет поддерживать капзатраты на уровне поддержки, а также займется оптимизацией затрат и дальнейшим усилением каналов сбыта. Для достижения этих целей компании понадобятся годовые капзатраты на уровне около $8 млрд, что предполагает ориентацию в первую очередь на Россию (80% капвложений) и сохранение чрезвычайно избирательной и консервативной позиции в отношении международных проектов.

… дивиденды при любой ситуации на рынке, и...

( Читать дальше )

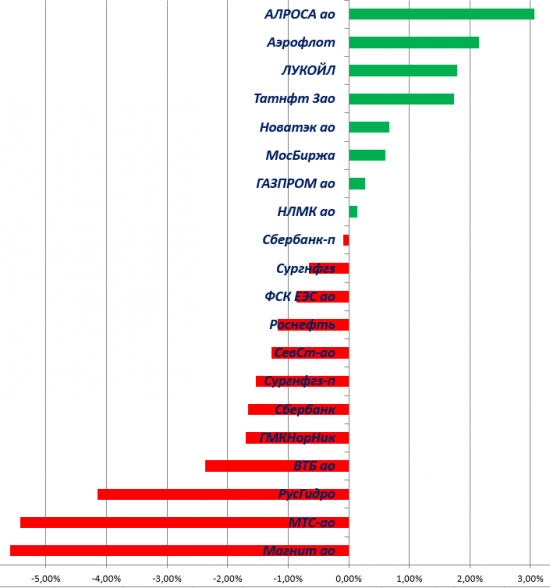

Флюгер Голубых Фишек 26.03.2018

- 26 марта 2018, 17:24

- |

Флюгер Голубых Фишек сегодня:

Вот вроде бы продолжается эта тягомотина во флэте, казалось бы, нет никакого значимого движения, однако, на нашем Флюгере всё больше красного цвета и всё меньше зелёные островки бычьих пастбищ. Смотрим на индекс МосБиржи, который сегодня поменял тикер

( Читать дальше )

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10)

- 26 марта 2018, 16:32

- |

ОБРАТИТЕ ВНИМАНИЕ! Внизу появилась фундаментальная оценка (оценивает относительную стоимость, метод DCF, долг, прогнозы покрывающих аналитиков, дивиденды, историческая динамика финансовых результатов)

Постепенно (по мере появления свободного времени и интереса с вашей стороны, уважаемые читатели "+") эта тема и все механизмы расчета будут раскрыты подробнее.

В рамках системы проводится комплексный технический анализ инструмента по трем основным временным горизонтам: 15 лет, 5 лет и 1 год. Исследуемые параметры: фаза рынка (тренд, диапазон), положение и динамика цены относительно локальных трендов, положение и динамика цены относительно локальных уровней, положение и динамика цены относительно среднего значения за квартал, месяц, две недели, три дня, два дня, один день.

На основе собранных данных рассчитывается долгосрочный (Lt.index) , краткосрочный (St.index) и основной (S.Index)коэффициентдля каждого инструмента отражающий техническую картину которую наблюдает большинство участников рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал