ММК

Фундаментальные показатели компаний , на что нужно обратить внимание

- 07 февраля 2021, 08:15

- |

Фундаментальные показатели.

Сегодня мы поднимем тему о важных фундаментальных показателях.

На что смотреть и на что обращать внимание? И наоборот, что может ввести в заблуждение.

И так начнем:

1. Market cap Первое на что мы смотрим, это рыночная капитализация компании стоимость объекта, рассчитанная на основе текущей рыночной цены. Этот финансовый показатель используют для оценки совокупной стоимости рыночных инструментов, субъектов и рынков.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Виртуальный тур по ММК. Часть 4. Производство броневой стали и вклад в достижение Победы в Великой Отечественной войне

- 05 февраля 2021, 15:39

- |

Мы продолжаем рассказывать о самых интересных моментах становления стальной промышленности в России.

Наш новый виртуальный тур посвящен рассказу о производстве броневой стали и вкладе магнитогорцев в достижение Победы в Великой Отечественной войне.

Приятного просмотра!

( Читать дальше )

ММК. Обзор бизнеса и результатов 2020г.

- 05 февраля 2021, 13:01

- |

ММК входит в тройку крупнейших по капитализации российских предприятий чёрной металлургии с полным производственным циклом. Основным рынком для компании является Россия на котором она реализует 80% своей продукции. К недостаткам можно отнести ее зависимость от цен на сырье (коксующийся уголь и железная руда), изменение цен которых приводит к изменению маржинальности EBITDA.

Капитализация компании составляет – 594,3 млрд. руб.

Структура акционерного капитала:

Рашников В.Ф. — 84,7%

Free Float – 15,3%

Текущие мультипликаторы:

P/E = 13,3 (среднее за 5 лет — 7,9)

EV/EBITDA = 5,4 (среднее за 5 лет — 3,9)

ND/EBITDA = 0,07. У ММК самый низкий показатель долговой нагрузки среди всех металлургических компаний.

ROE = 12,76% при среднем за 5 лет 21,36%

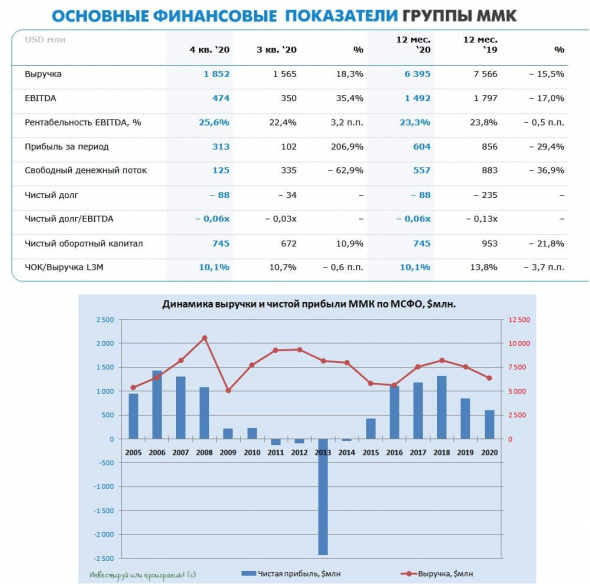

Финансовые показатели по итогам 2020 года:

Выручка сократилась на (15,5% г/г) до $6 395 млн. Основная причина — ухудшение рыночной конъюнктуры и плановая реконструкция стана 2500 г/п.

EBITDA сократилась на (17% г/г) до $1 492 млн.

( Читать дальше )

Дивидендная доходность акций ММК в 2021 году может быть на уровне 14% - Sberbank CIB

- 04 февраля 2021, 13:28

- |

Выручка компании по итогам 4К20 выросла на 18% по сравнению с 3К20 до $1,85 млрд, что соответствует нашим оценкам и консенсус-прогнозу. EBITDA в 4К20 составила $474 млн, это на 35% больше, чем кварталом ранее и на 10% выше, чем наш прогноз (рост денежных затрат оказался слабее, чем мы ожидали). Эффект от повышения цен на железную руду и лом был частично нивелирован благодаря тому, что программа оптимизации позволила сэкономить $23 млн, и в итоге денежные затраты на производство слябов составили $285 на тонну, что всего на 8,4% выше, чем в 3К20.

Как мы и предполагали, свободные денежные потоки были слабыми: $125 млн при доходности 1,6%. Это обусловлено сезонным повышением капиталовложений: в 4К20 они выросли на 44% относительно предыдущего квартала, составив $229 млн, а по итогам года — $694 млн, в соответствии с нашими ожиданиями. Свою роль также сыграло увеличение оборотного капитала на $50 млн. Совет директоров ММК рекомендовал выплатить за 4К20 дивиденды в размере 0,945 руб. на акцию, что по текущему курсу USD/RUB предполагает выплату за квартал $139 млн (при доходности 1,8%).

( Читать дальше )

Дивиденды ММК: в 2021 году должен быть рост

- 04 февраля 2021, 12:46

- |

ММК рекомендовал дивиденд в ₽0,945 на акцию за IV квартал 2020 года. Текущая ДД=1,8%. Суммарно выплаты составят 114% от свободного денежного потока, что выше уровня дивидендной политики — 100% при коэффициенте Чистый долг/EBITDA<1. По итогам всего 2020 года дивиденды составили ₽3,94 на акцию, сократившись на 26%.

( Читать дальше )

Обзор рынка 4.02.2021 / провал выработки Энел, дивиденды ММК

- 04 февраля 2021, 09:06

- |

Анализ и прогноз рынков металлургического сырья за январь - март 2021 г.

- 03 февраля 2021, 14:29

- |

Краткое содержание обзора приведено ниже:

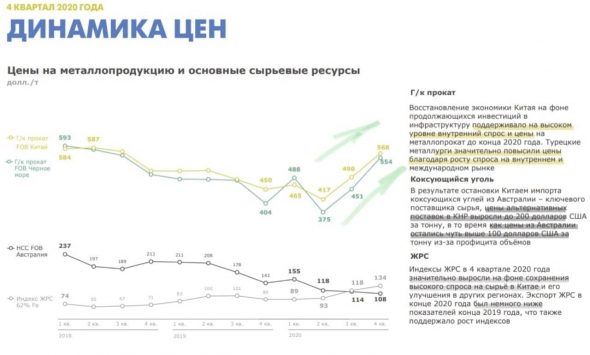

Большинство котировок металлургического сырья в декабре показали стремительный подъём, связанный с активным ростом цен на прокат и высокой загрузкой металлургических мощностей заказами. Хотя основной этап роста цен уже завершён и настроения ухудшаются, мы ожидаем лишь небольшой коррекции цен на ЖРС и лом до конца 1 квартала. В России котировки сырья также пока останутся высокими, отражая ценовую ситуацию на мировом рынке.

Индекс ЖРС за декабрь показали рост более $30-40/т, и после небольшой коррекции активно шли вверх и в начале 2021 г. Но из-за влияния ряда факторов

( Читать дальше )

Сохранение цен на сталь на высоком уровне будет способствовать росту дивидендов ММК - Промсвязьбанк

- 03 февраля 2021, 12:54

- |

Показатель EBITDA группы ММК по итогам IV квартала вырос на 35,4% по сравнению с III кварталом, до $474 млн. Выручка увеличилась на 18,3%, до $1,852 млрд. FCF в октябре-декабре составил $125 млн против $335 млн в III квартале. Капзатраты компании в 2020 году равнялись $694 млн, в 2021 году ориентир capex находится на отметке $1 млрд.

Группа ММК опубликовала ожидаемо хорошие финансовые результаты по итогам четвертого квартала. Восстановление спроса на металлургическую продукцию транслировалось в увеличение продаж и рост мировых цен, что благоприятно сказалось на выручке и EBITDA. Сохранение цен на сталь на высоком уровне в первом квартале, восстановление внутренней премии и сезонное оживление спроса будет способствовать улучшению финансовых показателей компании и росту дивидендных выплат. Выплаты дивидендов по итогам 4 кв. составят 0,945 руб./акция, что соответствует 114% FCF и 1,8% дивидендной доходности при текущих котировках. По итогам года дивдоходность может превысить 12%. Мы сохраняем позитивный взгляд на акции ММК, которые сохраняют потенциал для роста (целевая цена 64 руб./акция).Промсвязьбанк

ММК: сильные финансовые результаты в 4 кв. 2020, но див.доходность не двузначная

- 03 февраля 2021, 11:38

- |

🧮 ММК первым среди отечественных сталеваров представил свою финансовую отчётность по МСФО за 4 квартал и 12 месяцев 2020 года, которая оказалась лучше ожиданий.

С октября по декабрь, на фоне роста объёмов продаж и ценового ралли на мировом рынке стали, компания смогла нарастить выручку на 18,3% (кв/кв) до $1852 млн, а также показатель EBITDA более чем на треть – до $474 млн. При этом по итогам заключительного отрезка минувшего года рентабельность по EBITDA выросла до 25,6% (кварталом ранее она составляла 22,4%).

📉 А вот финансовые результаты 2020 года отметились отрицательной динамикой, чего и следовало ожидать, учитывая серьёзное негативное влияние пандемии на деловую активность и цены на сталь, особенно в первом полугодии, а также плановую реконструкцию стана 2500 горячего проката. Впрочем, уже в четвёртом квартале стан 2500 вышел на уровень заявленной мощности после реконструкции. Выручка по итогам 12 месяцев сократилась на 15,5% до $6,40 млрд, показатель EBITDA снизился на 17,0% до $1,49 млрд, а чистая прибыль составила $604 млн, растеряв почти 30% от своего прошлогоднего результата.

( Читать дальше )

ММК остается наиболее дешевой бумагой среди лидеров российского стального сектора - Атон

- 03 февраля 2021, 10:42

- |

Выручка компании составила $1 852 млн (+18% кв/кв), EBITDA увеличилась до $474 млн (+35% кв/кв) благодаря повышению прибыльности продаж. Свободный денежный поток (FCF) составил $125 млн, снизившись на 63% кв/кв вследствие роста капзатрат и увеличения оборотного капитала на $73 млн. Компания сохранила чистую денежную позицию на уровне $88 млн на конец 2020. Благоприятная ценовая конъюнктура позволила стальному сегменту «Турция» увеличить EBITDA почти вдвое — до $21 млн с $11 млн в 3К20. Компания утвердила дивиденды в размере 0.945 руб. на акцию (с доходностью 1.8%) — таким образом, ММК направит на дивиденды 114% суммы FCF. ММК рассчитывает показать высокие результаты за 1К21 за счет полной загрузки основных производственных мощностей.

ММК представил достойные результаты по прибыли от основной деятельности при устойчивом росте EBITDA на 35%, что на 5% выше консенсус-прогноза. Свободный денежный поток ожидаемо показал резкое снижение, и мы полагаем, что решение о направлении на дивиденды более 100% FCF в полной мере ожидалось рынком, учитывая сильный баланс ММК. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по стальному сектору — ММК остается наиболее дешевой бумагой среди лидеров, торгуясь с консенсус-мультипликатором EV/EBITDA 2021, равным 3.6x, против 4.9х в среднем по российскому стальному сектору.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал