SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ММК

ММК - рекордная операционная EBITDA, рост свободного денежного потока, дивиденды - 100% от FCF (2,114 р)

- 02 ноября 2018, 10:19

- |

MMK объявляет результаты финансовой отчетности за 3-й квартал и 9 месяцев 2018 года, подготовленной в соответствии с международными стандартами финансовой отчетности (МСФО).

( Читать дальше )

- EBITDA за 3 кв. 2018 г. составила 671 млн долларов США, увеличившись на 3,2% к показателю за прошлый квартал – рекордное значение в истории компании. Маржа по EBITDA выросла до 32,1%.

- Свободный денежный поток за 3 кв. 2018 г. вырос на 28,8% к уровню 2 кв. 2018 г. и составил 362 млн долларов США.

- Рост доходности и высокие показатели ликвидности позволили Совету директоров компании рекомендовать по итогам работы за 3 кв. 2018 г. выплатить в виде дивидендов 2,114 руб. на одну обыкновенную

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Выручка ММК за третий квартал снизится на 1% - Велес Капитал

- 01 ноября 2018, 17:34

- |

2 ноября ММК представит финансовую отчетность по МСФО за III квартал 2018 г.

ИК «Велес Капитал»

Согласно нашим расчетам, выручка компании снизится на 1% к/к до 2 088 млн долл.: положительный эффект на показатель оказал рост объема реализации на 7,2% к/к до 3,1 млн тонн, однако его вклад был полностью нивелирован снижением средней цены реализации на 6,7% к/к.Сидоров Александр

Мы ожидаем снижения EBITDA на 2% к/к до 635 млн долл. из-за сокращения объема продаж продукции с высокой добавленной стоимостью на 7,3% к/к, что было компенсировано снижением среднего курса рубля к доллару на 6% к/к. Чистая прибыль сократится сильнее из-за влияния разовых статей в предыдущем периоде.

Мы не ожидаем влияния отчетности на акции компании, так как информация об операционных показателях компании и о снижении цен на сталь в III квартале уже давно известны рынку.

ИК «Велес Капитал»

Промежуточные дивиденды ММК могут составить $0,33 на GDR - Атон

- 01 ноября 2018, 15:30

- |

Аналитики Атона считают, что выручка останется неизменной кв/кв:

ММК объявить свои финансовые результаты за 3 квартал 2018 года по МСФО в пятницу, 2 ноября.

Согласно нашим прогнозам, выручка составит $2 120 млн (+0.7% кв/кв, +5.4% г/г), EBITDA — $622 млн (-4.1% кв/кв, +16.7% г/г), рентабельность EBITDA — 29.4% (-1.5 пп кв/кв, +2.8 пп г/г), а FCF — $286 млн (+1.8% кв/кв, -20.6% г/г).

Мы ожидаем, что выручка останется в целом неизменной кв/кв, поскольку рост продаж готовой продукции на 7.2% должен компенсировать снижение цен реализации на 6.7%. EBITDA должна немного упасть, несмотря на ослабление рубля, из-за падения продаж продукции с высокой добавленной стоимостью на 2.1%.

Мы ожидаем, что прогнозируемое сокращение капзатрат нивелирует небольшой рост оборотного капитала и снижение прибыли от основных видов деятельности. Учитывая, что компания выплачивает 100% свободного денежного потока, мы ждем, что ММК объявит промежуточные дивиденды в размере $0.33/GDR, обеспечивающие доходность 3.6%.

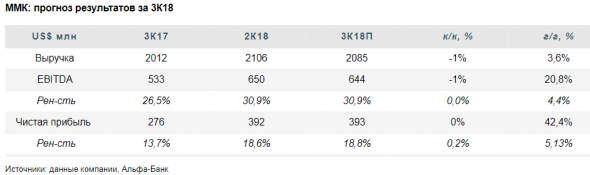

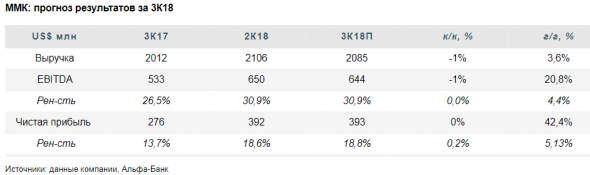

ММК продемонстрирует высокую рентабельность и EBITDA - Альфа-Банк

- 01 ноября 2018, 15:18

- |

MMK в пятницу представит финансовые результаты за 3К18 по МСФО и объявит дивидендные выплаты за квартал.

Мы ожидаем, что компания представит сильные результаты, поддержку которым окажет увеличение объемов реализации, что, скорее всего, будет нейтрализовано коррекцией цен на сталь. Все внимание будет на размере дивидендных выплат, рассчитываемых от объема СДП. Мы ожидаем, что выручка почти не изменится и составит $2 085 млнАльфа-Банк

По нашему прогнозу, компания продемонстрирует высокую рентабельность и EBITDA примерно $644 млн на фоне сочетания двух факторов – слабого рубля (он ослаб на 6% в 3К18) и стабильных цен на сырье.

Чистая прибыль, по нашему прогнозу, не изменится в квартальном сопоставлении и составит $393 млн

MMK прогнозировал снижение капиталовложений в 2П18, назвав сумму лишь немного выше $800 млн по итогам всего 2018. Таким образом, мы можем предположить, что СДП будет выше, без учета разовых факторов. По нашему прогнозу, он составит не менее $281 млн и, скорее всего, будет полностью направлен на дивиденды, учитывая, что ММК находится в чистой денежной позиции (-0,03x) на конец 2К18.

Учитывая сезонный фактор и снижение бизнес активности на российском рынке в зимний период, мы прогнозируем дальнейшее снижение показателей, но по-прежнему позитивно смотрим на акции компании, так как сильный баланс в сочетании с полностью загруженными мощностями обеспечивают стабильность показателей.

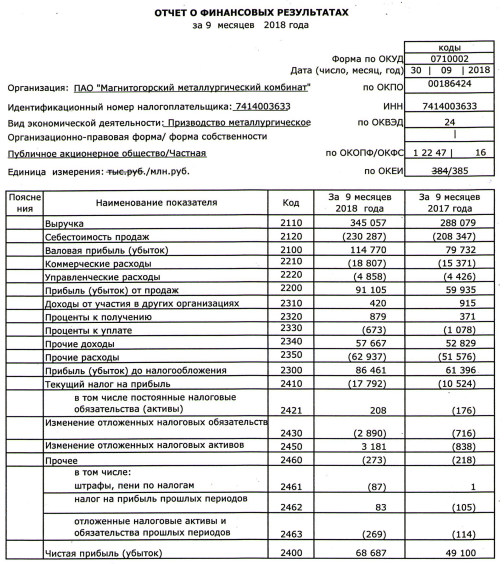

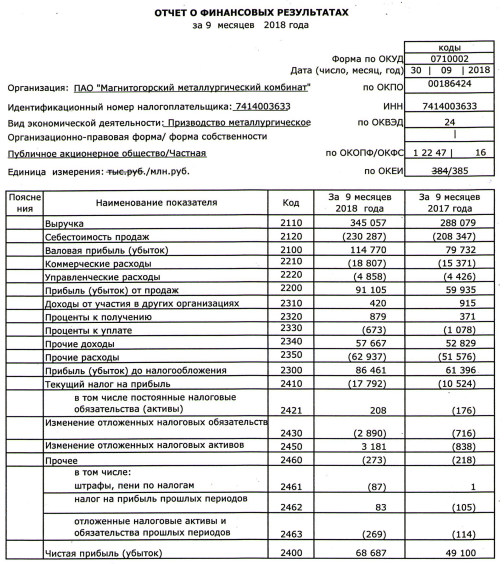

ММК - прибыль за 9 мес по РСБУ выросла на 40% г/г

- 31 октября 2018, 13:54

- |

ММК — прибыль за 9 мес по РСБУ выросла на 40% г/г

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1471668

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1471668

Деньги жгут карман или жажда инвестора

- 30 октября 2018, 21:20

- |

Всем снова привет, я не так часто пишу в блог, но стараюсь активно комментить интересные статьи, дабы быть в курсе камьюнити.Спс за дискуссии, обсуждения. Читать чужие мнения -полезно. Последний месяц на рынке красная полоса для инвесторов, и для меня в целом тоже (-5% от вложений в октябре). Так что хотел бы поделиться своими впечатлениями.Знаете, вот ведь забавная ситуация, и я читаю ее на форуме очень часто, наверно каждый день всплывают подобные статьи. Мол — есть деньги (накопил, кредит, бабушка дала в наследство, итд) и нужно срочно, вот прям СРОЧНО их как-то разложить, во что-то вложить. И до того эта идея витает в воздухе, что от нее наверно кружится голова — типа не вложил сегодня, не заработал завтра.И вот я читаю всякие статьи о том, что одни акции сильно упали и нужно их подбирать, как они привлекательно выглядят, какие они все растакие вдруг стали и есть шанс золотые горы на них срубить. ДА, полно подобных статей — толи от маркетмейкеров, толи от тех кто уже не удержался и купил — и просто пишет в свое оправдание. Заманивают короче, паршивцы.

( Читать дальше )

( Читать дальше )

ММК - СД рассмотрит дивиденды за 9 мес на заседании 1 ноября

- 30 октября 2018, 08:58

- |

Совет директоров ММК рассмотрит дивиденды за 9 мес на заседании 1 ноября

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента:

2.2.1 дата предоставления членам Совета директоров ПАО «ММК» бюллетеней для заочного голосования и иной информации (материалов) – 29.10.2018;

2.2.2 дата окончания приема бюллетеней для заочного голосования от членов Совета директоров ПАО «ММК» – 01 ноября 2018 года в 17 час. 00 мин. (время магнитогорское).

2.3. Повестка заочного голосования совета директоров (наблюдательного совета) эмитента:

1 О созыве внеочередного общего собрания акционеров ПАО «ММК.

2 О рекомендации внеочередному общему собранию акционеров ПАО «ММК» по размеру дивиденда по размещенным акциям ПАО «ММК» и порядку его выплаты по результатам девяти месяцев отчетного 2018 года, и о предложении внеочередному общему собранию акционеров ПАО «ММК» об установлении даты, на которую определяются лица, имеющие право на получение дивидендов.

http://www.e-disclosure.ru/portal/event.aspx?eventid=q3cG6owg80K5urakgKyCHw-B-B

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента:

2.2.1 дата предоставления членам Совета директоров ПАО «ММК» бюллетеней для заочного голосования и иной информации (материалов) – 29.10.2018;

2.2.2 дата окончания приема бюллетеней для заочного голосования от членов Совета директоров ПАО «ММК» – 01 ноября 2018 года в 17 час. 00 мин. (время магнитогорское).

2.3. Повестка заочного голосования совета директоров (наблюдательного совета) эмитента:

1 О созыве внеочередного общего собрания акционеров ПАО «ММК.

2 О рекомендации внеочередному общему собранию акционеров ПАО «ММК» по размеру дивиденда по размещенным акциям ПАО «ММК» и порядку его выплаты по результатам девяти месяцев отчетного 2018 года, и о предложении внеочередному общему собранию акционеров ПАО «ММК» об установлении даты, на которую определяются лица, имеющие право на получение дивидендов.

http://www.e-disclosure.ru/portal/event.aspx?eventid=q3cG6owg80K5urakgKyCHw-B-B

Экспортеры в фокусе. Роснефть, Лукойл, Газпром в числе фаворитов - Атон

- 24 октября 2018, 15:43

- |

Маркетинг в Москве

Экспортеры в приоритете, опасения санкций сохраняются, рубль под давлением

Российские институциональные инвесторы по-прежнему обеспокоены новыми антироссийскими санкциями со стороны США, которые все еще могут быть введены до конца года. Опасения несколько ослабли после того, как официальные представители правительства США заявили, что Сенат вряд ли сможет перейти к следующему раунду санкций до ноябрьских выборов. Это ставит рубль под серьезную угрозу дальнейшего ослабления к концу года, что будет усугубляться вероятными санкциями в отношении российского суверенного долга. В этой неустойчивой среде все фонды, кроме одного, предпочитают делать упор на экспортно-ориентированные секторы (нефть и газ, металлы и добыча) и снижать вложения в секторы, направленные на внутренний рынок (финансы, электроэнергетика, розничная торговля и телекоммуникации).

Нефть и газ: выше индекса, ROSN, LKOD и OGZD в числе фаворитов

( Читать дальше )

Мы встретились с десятью крупнейшими российскими институциональными инвесторами в Москве, чтобы поделиться нашими взглядами на российский рынок акций. Мы также воспользовались случаем, чтобы услышать мнения управляющих российских фондов о текущей ситуации на рынке и их мысли по конкретным секторам и отдельным компаниям. В данном отчете мы представляем наши основные выводы.АТОН

Экспортеры в приоритете, опасения санкций сохраняются, рубль под давлением

Российские институциональные инвесторы по-прежнему обеспокоены новыми антироссийскими санкциями со стороны США, которые все еще могут быть введены до конца года. Опасения несколько ослабли после того, как официальные представители правительства США заявили, что Сенат вряд ли сможет перейти к следующему раунду санкций до ноябрьских выборов. Это ставит рубль под серьезную угрозу дальнейшего ослабления к концу года, что будет усугубляться вероятными санкциями в отношении российского суверенного долга. В этой неустойчивой среде все фонды, кроме одного, предпочитают делать упор на экспортно-ориентированные секторы (нефть и газ, металлы и добыча) и снижать вложения в секторы, направленные на внутренний рынок (финансы, электроэнергетика, розничная торговля и телекоммуникации).

Нефть и газ: выше индекса, ROSN, LKOD и OGZD в числе фаворитов

( Читать дальше )

Добрый день! Подскажите есть тикеры на мировые цены на металлы типа "XAUUSD" только не на золото, а на продукцию таких компаний как ММК, НЛМК, Северсталь?

- 24 октября 2018, 11:28

- |

Народ советует шортить металлургов

- 23 октября 2018, 17:02

- |

14 сентября РДВ писал о том, что металлурги находятся на пике цикла.

На прошлой неделе Атон проводил День Инвестора стального сектора. Во встрече участвовали Северсталь, ТМК, ММК и Евраз.

Металлурги подтвердили опасения источников РДВ. Представители компаний признали, что цикл в секторе достиг пика и ждут падения рентабельности.

Шорт металлургов — один из самых перспективных трейдов на горизонте 3-6 мес. Так считают сразу несколько управляющих, опрошенных РДВ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал