МТС

🔎МТС Отчет МСФО

- 13 марта 2023, 10:28

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1781116

( Читать дальше )

- комментировать

- Комментарии ( 0 )

МТС получила 49% разработчика умных турникетов и билетных систем Инфоматика

- 10 марта 2023, 10:45

- |

Сделка состоялась 7 марта, доля приобретена у Давида Тартаковского, который остается владельцем 51% ООО.

«Инфомат» зарегистрирована в 2010 году в Казани. В 2021 году выручка ООО составила 307,5 млн рублей, чистая прибыль — 8,4 млн рублей.

Компания оказывает услуги под брендом «Инфоматика»; она работает на IT-рынке с 1996 года и специализируется на разработке программно-аппаратных комплексов и интерактивных систем. В перечне продуктов «Инфоматика»: билетно-пропускные системы для спортивных объектов, музеев, театров, парков развлечений; ПАК для информационных и платежных терминалов; система контроля оплаты проезда в общественном транспорте; оборудование контроля и управления доступом (турникеты, автоматические калитки, системы ограждений) и др.

В пресс-релизе МТС, поступившем в «Интерфакс», говорится, что «Инфоматика» также имеет собственное конструкторское бюро и производственный комплекс для проектного и серийного производства продукции собственной разработки.

В сообщении МТС говорится, что интеграция разработок «Инфоматики» в сфере контроля доступа с технологиями по распознаванию лиц и систем оплаты по лицу VisionLabs (дочерняя структура «МТС ИИ») позволит реализовать комплексные проекты для транспортной отрасли, спортивных и культурных сооружений, образовательных организаций.

( Читать дальше )

МТС: дивов нет, но вы держитесь

- 09 марта 2023, 17:13

- |

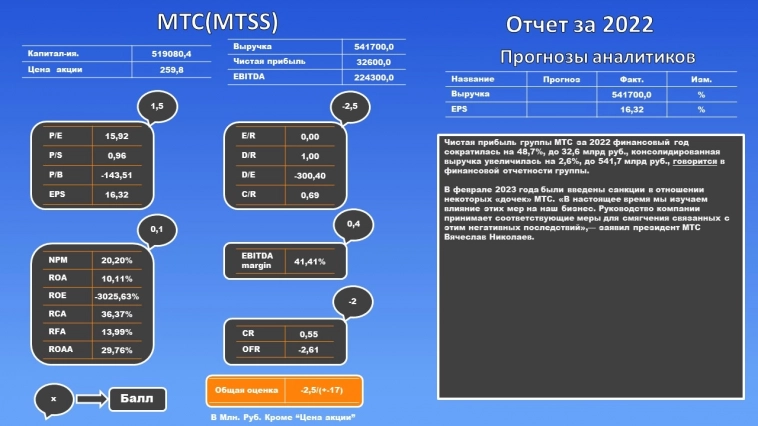

МТС отчитался за 2022 год — спасибо им за это. Одна из самых прозрачных компаний на российском рынке, которая не боится публиковать отчеты.

За компанией следим, постоянно оценивая ее на возможность добавления в портфель (в мае даже удалось заработать перед выплатой дивидендов - https://smart-lab.ru/allpremium/?ticker%5B%5D=MTSS

Что происходит с денежным потоком, будут ли дивы (и какие) и по какой цене актив может быть интересен частному инвестору?

Краткий вывод: МТС стоит дорого, особых идей в покупке выдоенной коровы на текущий момент нет — долг огромный, как и процентные расходы. Выручка и опер прибыль растут медленнее инфляции, есть риск получить Мегафон/VEON №2. Правда на 30-35 рублей дивидендов наскрести могут, но кого сейчас впечатляет доходность в 12-15% годовых, но возможно “разовых”?

Абонентская база снизилась на 400 тыс человек, тарифы неконкурентны против Теле2?

А что с ценами на связь? По данным росстата растут и за 4 года выросли в 1,5 раза!

( Читать дальше )

Отрицательный капитал в МСФО – не быть дивидендам?

- 09 марта 2023, 12:54

- |

Недавний отчет МТС ознаменовался еще и тем, что компания загнала свой капитал в отрицательные значения. Данное обстоятельство породило много толков про не выплату дивидендов, про кредитную неустойчивость компании и прочий негатив. Хотелось бы на примере МТС и Мечела рассказать про формирование отрицательного капитала и обсудить дивы этих компаний.

Итак, наиболее стандартный способ загнать капитал в минус – методично из года в год получать убытки. Это удалось Мечелу, который до 2021 года сильно страдал от непомерной кредитной нагрузки. Только представьте: минус 230 млрд рублей капитал при выручке в 265 млрд! А дальше случилось чудо – цены на уголь взлетели в 3 раза и вот перед нами появилась компания с прибылью и вполне приличным долгом к ебитда в 2.3. Более того, исходя из дивполитики распределения 20% от ЧП по МСФО на привилегированные акции выходило по 120 рублей на штуку при цене ее в 140 😁 Однако тут действительно свою роль играет капитал. Только капитал по РСБУ. Компания не может выплатить больше, чем стоимость чистых активов за вычетом уставного и резервного капиталов.

( Читать дальше )

Друзья — помогите Даше-путешественнице найти прибыль МТС.

- 07 марта 2023, 14:58

- |

На днях вышел отчет МТС по МСФО за 2022 год, поразивший всех падением чистой прибыли на 47%. Нам, как инвесторам, важно понять почему так произошло, куда делась прибыль и какие перспективы компании.

При увеличении выручки на 2.6% (слабовато даже для такого гиганта как МТС), операционная прибыль упала на 7%. Произошло это из-за увеличения ожидаемых кредитных убытков. На самом деле в кризисные времена увеличивать резерв под убытки по дебиторской задолженности — нормальная практика. Часть этого резерва реализуется и покроет убытки, часть может вернуться обратно. На эту строку было выделено больше обычного на 13 млрд рублей. Исключив из списка лишь это обстоятельство, получим рост операционной прибыли на 3.7%. Второй по величине рост на 9 млрд (или 16%) заложен на ФОТ, но я лучше порадуюсь за работников сети 🙂

Идем по отчету дальше и находим жулика в лице финансовых расходов. Данная статья выросла на 41%, или на 17 млрд рублей. Если открыть пояснение, то станет видно, что весь объем повышения пришелся на проценты по кредитам и облигационным займам.

( Читать дальше )

МТС. Отчет и дивиденды.

- 07 марта 2023, 10:01

- |

Коллеги, добрый день!👨💻

📁Сегодня разберем отчет компании МТС за 4 кв 2022 г:

✅Выручка выросла на +1.6% г/г до 144.4 млрд руб.

✅Выручка по сегменту услуг связи выросла на +5.5% г/г до 114.3 млрд руб.

✅Выручка сегмента банковских услуг выросла на +33.1% г/г до 18.0 млрд руб.

✅Продажа телефонов и аксессуаров упала на -43.7% г/г до 11.7 млрд руб. из-за сложностей в логистике из-за введенных санкций.

✅Число пользователей экосистемы выросло на +52.7% г/г до 13.5 млн.!

✅Чистая прибыль снизилась на -60.1% г/г до 5.4 млрд руб. на фоне эффекта курсовых разниц, а также роста чистых финансовых затрат и расходов по налогу на прибыль.

✅Денежные средства и эквиваленты на конец года на счетах составили 78.3 млрд руб. против 40.6 млрд руб. в предыдущем году!

🆒Кроме того компания МТС ведет переговоры по покупке билетной платформы TicketsCloud!

❗️МТС уже владеет сервисами Ticketland и Ponominalu! Поэтому приобретение нового сервиса поможет выйти в новые ниши, например на рынок вторичной продажи билетов.🎫

( Читать дальше )

«Расстановка сил» с Валентиной Савенковой – 6 - 10 марта (ВЕЛЕС Капитал)

- 06 марта 2023, 18:19

- |

— Индекс Мосбиржи преодолел февральский максимум.

— МТС — тренд встретил сопротивление.

— Голосуем за новую позицию в портфеле.

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru. Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy

МТС: Финансовые результаты (4К22 МСФО)

- 06 марта 2023, 16:17

- |

Группа МТС представила свои финансовые результаты за 4К 2022 г., которые, на наш взгляд, выглядят нейтрально. Выручка компании оказалась выше консенсуса и нашего прогноза за счет сильных результатов основного бизнеса сервисов связи. Скор. OIBDA по итогам периода была примерно на уровне ожиданий и сюрпризов здесь не наблюдалось. Чистая прибыль снизилась на 60% г/г в основном из-за эффекта изменения валютного курса, роста финансовых расходов и разового увеличения налоговой нагрузки. Комментариев относительно текущего года компания не предоставила.

Наша рекомендация для акций МТС на данный момент — «Покупать» с целевой ценой 340 руб. за бумагу.

Подробнее

Аналитик: Артем Михайлин

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000.

( Читать дальше )

МТС (Мобильные ТелеСистемы) — Прибыль мсфо 2022г: 33,435 млрд руб (-48% г/г)

- 06 марта 2023, 15:55

- |

1 998 381 575 обыкновенных акций

ir.mts.ru/investors/shares

Капитализация на 06.03.2023г: 515,582 млрд руб

Общий долг на 31.12.2019г: 682,027 млрд руб/ мсфо 787,516 млрд руб

Общий долг на 31.12.2020г: 743,304 млрд руб/ мсфо 886,513 млрд руб

Общий долг на 31.12.2021г: 839,410 млрд руб/ мсфо 1,001.21 трлн руб

Общий долг на 30.09.2022г: 912,224 млрд руб/ мсфо 1,072.18 трлн руб

Общий долг на 31.12.2022г: _____ трлн руб/ мсфо 1,086.55 трлн руб

Выручка 2019г: 342,123 млрд руб/ мсфо 470,605 млрд руб

Выручка 9 мес 2020г: 265,065 млрд руб/ мсфо 361,220 млрд руб

Выручка 2020г: 358,081 млрд руб/ мсфо 489,831 млрд руб

Выручка 9 мес 2021г: 275,881 млрд руб/ мсфо 385,848 млрд руб

Выручка 2021г: 373,326 млрд руб/ мсфо 527,291 млрд руб

Выручка 1 кв 2022г: 94,010 млрд руб/ мсфо 134,447 млрд руб

Выручка 6 мес 2022г: 188,726 млрд руб/ мсфо 259,739 млрд руб

Выручка 9 мес 2022г: 288,565 млрд руб/ мсфо 397,393 млрд руб

Выручка 2022г: ______ млрд руб/ мсфо 541,749 млрд руб

Прибыль 9 мес 2019г: 53,373 млрд руб/ Прибыль мсфо 49,361 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал