SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Магнит

О Магните, жадности и недостатке опыта

- 01 марта 2018, 20:31

- |

Во многих местах можно увидеть информацию о том, как быстро и легко можно разбогатеть на торговле или какой-то конкретной идее, как, например, шорт магнита. Примечательно, что нигде не указывают о рисках с этим связанных, о таким простых человеческих недостатках как жадность и отсутствие опыта.

Итак, первое — незнание и отсутствие плана на позицию. Вышла новость о продаже Галицким своего пакета. Ну вот, подумал я, звездный час. Тут я зашортил 60 контрактов магнита по цене около 4850. Два дня все было прекрасно, бумага падала, зеленая строчка в терминале росла, настроение было хорошее. Затем вышла новость о покупке акций компании новым генеральным директором. Считаю, что на тот момент мне не хватило опыта, чтобы трезво оценить ситуацию, понять, что настроение может измениться и, самое главное, зафиксировать хороший плюс по сделке.

Второе, деньги имеют свойство оказывать давление на процесс принятия решений. Спустя очень короткий промежуток времени бумажная прибыль превратилась в бумажный убыток. Я очень четко помню ощущения, которые не позволяли мне закрыть позицию в небольшой убыток или даже в ноль, мне было жалко потерять деньги, я не хотел их отдавать рынку. Я поплатился за свою жадность.

( Читать дальше )

Итак, первое — незнание и отсутствие плана на позицию. Вышла новость о продаже Галицким своего пакета. Ну вот, подумал я, звездный час. Тут я зашортил 60 контрактов магнита по цене около 4850. Два дня все было прекрасно, бумага падала, зеленая строчка в терминале росла, настроение было хорошее. Затем вышла новость о покупке акций компании новым генеральным директором. Считаю, что на тот момент мне не хватило опыта, чтобы трезво оценить ситуацию, понять, что настроение может измениться и, самое главное, зафиксировать хороший плюс по сделке.

Второе, деньги имеют свойство оказывать давление на процесс принятия решений. Спустя очень короткий промежуток времени бумажная прибыль превратилась в бумажный убыток. Я очень четко помню ощущения, которые не позволяли мне закрыть позицию в небольшой убыток или даже в ноль, мне было жалко потерять деньги, я не хотел их отдавать рынку. Я поплатился за свою жадность.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Есть мысли по ВТБ и Магниту?

- 28 февраля 2018, 14:31

- |

Всем привет!

Короткий вопрос. Мне одному кажется очень странным, что ВТБ и Магнит синхронно утаптывали дно последние месяцы, а в итоге одна шарага начинает управлять другой шарагой? Сейчас обе эти конторы начинают подлёт вверх, пока не сильно уверенный, но уже серьезный

Короткий вопрос. Мне одному кажется очень странным, что ВТБ и Магнит синхронно утаптывали дно последние месяцы, а в итоге одна шарага начинает управлять другой шарагой? Сейчас обе эти конторы начинают подлёт вверх, пока не сильно уверенный, но уже серьезный

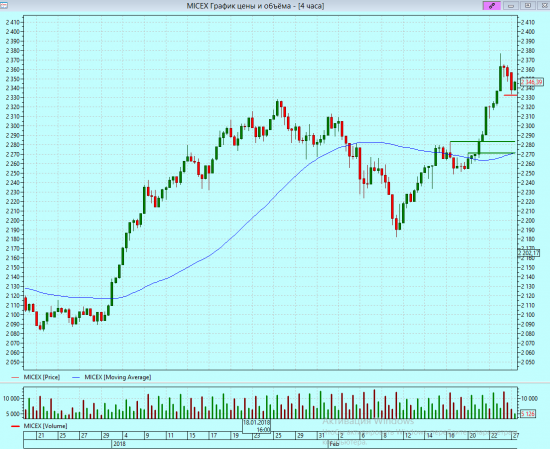

Флюгер Голубых Фишек 27.02.2018

- 27 февраля 2018, 16:19

- |

Флюгер пока сохраняет полностью зелёную окраску, поэтому продолжаем торговать только от лонга.

В целом по рынку ситуация выглядит следующим образом:

( Читать дальше )

Магнит хороший, магнит плохой теперь

- 26 февраля 2018, 19:56

- |

Торгуем БЕЗ РЫНОЧНОГО РИСКА

Я не отслеживал его после отработки сигнала, а, как оказалось, он упал на… 6.5%. Смотрите предыдущий пост smart-lab.ru/blog/454786.php и что будет дальше с магнитом тут, возможно 100% так и будет: smart-lab.ru/blog/453297.php

Что двигало мною, когда предлагал стратегию «прокатиться и сбросить» — только знание паттерна. В марте пока не знаю что с ним будет.

ГМк напротив, что надо, еще есть потенциал, не сбрасывать. Акция на порядок лучше.

( Читать дальше )

Смена собственников Магнита может стать кульминацией падающего тренда

- 26 февраля 2018, 18:33

- |

Группа ВТБ подписала соглашение с владельцем компании «Магнит» Сергеем Галицким о приобретении у него 29,1% пакета акций ритейлера (29 656 200 акций). Сумма сделки составит порядка 138 млрд рублей, говорится в сообщении банка. Для закрытия сделки потребуется получение согласования Федеральной антимонопольной службы РФ.

Максимум по цене акций был достигнут в начале августа 2015 года и составил 12944 руб. На текущий момент цена опустилась до уровня вблизи отметки в 5000 руб. Снижение превысило 60%. Указанная динамика была связана с целым рядом факторов:

1. Сокращение платежеспособного спроса населения и ухудшение ситуации в секторе привело к ухудшению финансовых показателей.

2. Усиление мер регулирования и госконтроля, смещение акцента по требованиям в пользу производителей, а также таргетирование инфляции со стороны Банка России весьма ограничили возможности для увеличения маржи.

3. Действия менеджмента, в частности сообщение еще год назад о намерении постепенно распродать акции со стороны главы компании Галицкого, активность структуры Lavreno, связанная с продажей 7,1 млн акций и последующим выкупом 7,35 млн новых акций в рамках допэмиссии. И, наконец, выкуп 29,1% акций у Сергея Галицкого со стороны группы ВТБ и оставление им поста руководителя.

( Читать дальше )

Максимум по цене акций был достигнут в начале августа 2015 года и составил 12944 руб. На текущий момент цена опустилась до уровня вблизи отметки в 5000 руб. Снижение превысило 60%. Указанная динамика была связана с целым рядом факторов:

1. Сокращение платежеспособного спроса населения и ухудшение ситуации в секторе привело к ухудшению финансовых показателей.

2. Усиление мер регулирования и госконтроля, смещение акцента по требованиям в пользу производителей, а также таргетирование инфляции со стороны Банка России весьма ограничили возможности для увеличения маржи.

3. Действия менеджмента, в частности сообщение еще год назад о намерении постепенно распродать акции со стороны главы компании Галицкого, активность структуры Lavreno, связанная с продажей 7,1 млн акций и последующим выкупом 7,35 млн новых акций в рамках допэмиссии. И, наконец, выкуп 29,1% акций у Сергея Галицкого со стороны группы ВТБ и оставление им поста руководителя.

( Читать дальше )

Бумаги Норникеля выглядят неплохо

- 26 февраля 2018, 17:46

- |

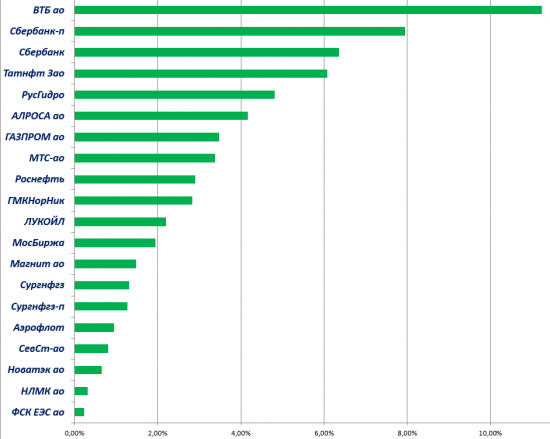

Эмитенты

В лидерах роста пребывали котировки ВТБ (+6,53%) и бумаги ГМК «Норильский никель» (+3,45%). В лидерах падения были акции «Магнита» (-2,92%) и котировки НМТП (-1,25%).

ИК «Велес Капитал»

В лидерах роста пребывали котировки ВТБ (+6,53%) и бумаги ГМК «Норильский никель» (+3,45%). В лидерах падения были акции «Магнита» (-2,92%) и котировки НМТП (-1,25%).

Акции ГМК «Норильский никель» сохраняют волатильность. С технической точки зрения бумаги выглядят неплохо – открывать «длинные» позиции на текущих уровнях рискованно, но держать уже открытые по-прежнему актуально. Акции расположены выше важных поддержек (11 390 руб 11 035 руб) и на расстоянии от зон перекупленности дневного и недельного графиков. Помешать дальнейшему повышению бумаг могут разве что недавние максимумы, расположенные в районе 12 000 руб.Кожухова Елена

ИК «Велес Капитал»

Я снова наМагнитился 4900

- 26 февраля 2018, 17:35

- |

Понимаю, что будет ниже

Но нервы не выдержали

После того, как распродал по 5200 — выставил заявку 4877

Так эти твари кольнули ее и дали только 185 лотов !

А потом отскочили

Пришлось переставить на 4900 и успокоиться.

( Читать дальше )

Но нервы не выдержали

После того, как распродал по 5200 — выставил заявку 4877

Так эти твари кольнули ее и дали только 185 лотов !

А потом отскочили

Пришлось переставить на 4900 и успокоиться.

( Читать дальше )

Я размагнитился 5200

- 26 февраля 2018, 10:46

- |

По 5200, но после этого была цена 5240

Уж очень тяжело стартовали.

Несмотря на радостные вопли в выходные о повышении рейтинга

Это меня и смутило

А ещё я вспомнил 2 правила: «Покупай на слухах — продавай на фактах» и «Покупай на негативе — продавай на позитиве»

И рука не дрогнула.

Теперь думаю — входить ли в Магнит в этом диапазоне ?

Уж очень непонятный график нарисовался.

А сегодня вообще с утра метались как бешеные.

Видно, что у кукловода нет чёткого понимания — куда ему направить тренд. (шутка)

( Читать дальше )

Уж очень тяжело стартовали.

Несмотря на радостные вопли в выходные о повышении рейтинга

Это меня и смутило

А ещё я вспомнил 2 правила: «Покупай на слухах — продавай на фактах» и «Покупай на негативе — продавай на позитиве»

И рука не дрогнула.

Теперь думаю — входить ли в Магнит в этом диапазоне ?

Уж очень непонятный график нарисовался.

А сегодня вообще с утра метались как бешеные.

Видно, что у кукловода нет чёткого понимания — куда ему направить тренд. (шутка)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал