Математика

Сила математического мышления: почему мы так доверчивы?

- 16 июня 2020, 11:45

- |

Поделюсь историей, которую прочитал в книге Джордана Элленберга «Как не ошибаться. Сила математического мышления». История, скорее всего, вымышленная, поскольку реальных подтверждений нет, но все равно поучительная. Не буду углубляться в литературный пересказ для описания всех подробностей, поделюсь только краткой интерпретацией.

Представьте, что на неделе вы получаете сообщение от некоего гуру. Он пишет, что в акциях Chesapeake (CHK) набирают пассажиров в «ракету». От этой компании вас уже достаточно сильно тошнит (вы слили на ней уже не одну сотню), и вы принимаете этого сланцевого Баффета за очередного «чизоголика», но прогноз сбывается. На следующей неделе он рекомендует шортить Carnival (CCL), а вы его только купили на полкотлеты и ожидаете получить 50% и более за пару недель.

И опять его прогноз сбывается, но вы на это не обращаете внимания: вы привыкли думать своей головой и верите в себя. Так происходит еще восемь раз — все предсказания сбываются. После чего вы получаете сообщение с приглашением в закрытую группу, где раздаются уникальные сигналы (есть сканер акций, который удвоит ваше депо и т. д.). Разумеется, как и во всех серьезных закрытых клубах, вам потребуется заплатить символическую сумму, которая «отобьется за первую сделку».

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 10 )

Вопрос вопросов

- 08 апреля 2020, 15:28

- |

Есть общепринятое правило: между доходностью и риском существует прямая связь. Чем больше риск — тем выше доходность. Чем выше доходность — тем выше риск.

А как наука смотрит на возможность преодолеть эту аксиому, то есть добиться высокой доходности с низким риском?

Существует ли научное доказательство невозможности достигнуть такую цель?

Или подобный Грааль науке не противоречит?

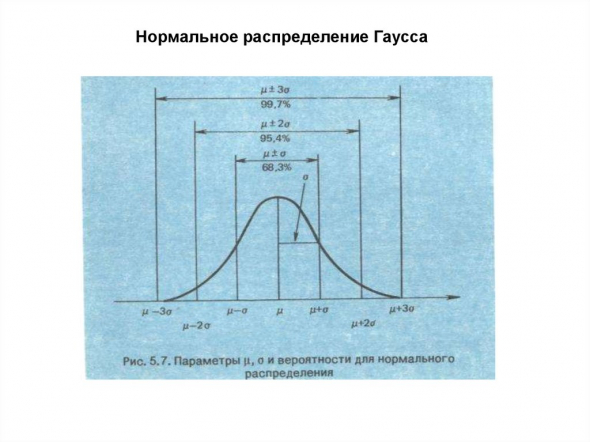

Это я - простая экспонента! Трейдер - изолируйся, само изолируйся. В твоих силах превратить меня в кривую распределения Гаусса!

- 16 марта 2020, 09:04

- |

Привет, я экспонента. Я долго запрягаю, но потом быстро мчу.

Я — это когда позавчера норм, вчера норм, сегодня почти норм, а послезавтра уже 3,14пец. Именно так болезнь распространялась в Хубэе, Иране, Италии. Именно так она начинает распространяться в Москве.

Видишь гистограмму? Это количество подтвержденных случаев covid19 в Москве по дням. А красная линия — это я, экспонента.

Что делать? Сидеть дома. Когда китайцы начали сидеть дома, их экспонента наклонилась и сломалась. Итальянцы тоже начали сидеть дома, скоро и у них сломается. А у нас никто не сидит, потому что пока — почти норм. Но потом сразу что? Правильно, 3,14пец.

Почему количество случаев растет геометрически? Потому что у заболевших проявляются симптомы, а пока их нет, они заражают других, каждый — двух человек в среднем.

Поэтому избегай людных мест, не ходи в кино, театр, на выставки, на вечеринки. Да, от гриппа умирают больше, но только в абсолютных числах. Да, ты молод, и вероятно не умрешь — чего не скажешь о той бабушке в метро, с которой вы трогали один поручень. И даже если рядом нет бабушек — ты точно хочешь госпитализацию в российскую больницу с температурой и пневмонией?

Про плоскую Землю.

- 05 марта 2020, 12:42

- |

А теперь представьте, что углов не 8, а 65 536 — многоугольник и будет тогда идеальным кругом (так Архимед доказательно вывел площадь круга). Любой круг по сути многоугольник, любая кривая линия на малом отрезке прямая, соответственно хоть Земля и шар, но с конкретной точки мы стоим на прямой и над нашей головой тоже прямая.

К чему это я? К тому что два совершенно противоположных суждения об одном предмете могут быть одинаково верны, две противоположные правды могут существовать одновременно, совершенно друг другу не мешая.

Обалдеваю от этой заставки про народ ,но рынок 166.000 коснется ли ? вчера писал про ротации ,но мы будем расти......

- 16 января 2020, 15:36

- |

но простому народу не легче, простолюдины не могут понять, что за «добрые начинания», алгоритмы, мутки(шахматисты, типа мудрят, что происходит...

намерения хорошие, но математика сильнее( будут душить сильнее с налогами, а создавать производство и многое другое… это небо и «земля

»

ответственность, то вы в будущем, будете нести ? и кто

.......

а простой народ курит, и офигивает.-«Куда, вы лезете… Бл… дь»…

Математики, решите задачку, пожалуйста.

- 10 января 2020, 02:18

- |

Тейк-профит в три раза больше стоплосса т.е 4,35 от депо.

По мнению пользователя, при соотношении 7 стопов/3 тейка данная стратегия обречена на положительный результат.

Так ли это?

Загадочное явление на графиках

- 27 декабря 2019, 13:40

- |

Попробовал проделать следующее упражнение:

1. Существует такое понятие как таймфрейм.

2. Таймфрейм — это сумма сделок за некоторый промежуток времени.

3. То есть таймфрейм — теоретическая конструкция, создаваемая аналитиком, а не объективно существующий параметр изменения цены.

4. Тот или иной таймфрейм используется аналитиком для того, чтобы усреднить результаты торгов за определённое время.

5. Поскольку периодов времени можно выделить бесконечное множество (… наносекунда,… микросекунда,… час,… день,… месяц,… год и т. п.), то можно выделить и такое же количество таймфреймов.

6. В таком случае мы получим большое пространство графиков, где:

а. Каждый график — это отображение цены на соответствующем ТФ.

б. Периоды любых двух соседних графиков различаются на величину, равную самому малому известному нам периоду времени.

7. Отсекаем и отбрасываем те части этого пространства, где частота сделок настолько отличается от периода ТФ, что в этот период не попадает или вообще ни одной сделки (ТФ с длиной свечи = микросекунда и т. п.), или попадают вообще все сделки (ТФ с длиной свечи = 1 век и т. п.), так как эти периоды неудобны для исследования.

( Читать дальше )

Лебедь, рак, щука... и телега

- 26 декабря 2019, 13:01

- |

Индекс S&P500 имеет устойчивую взаимосвязь с долларом и нефтью.

Нефть имеет устойчивую взаимосвязь с S&P500 и долларом.

Доллар имеет устойчивую взаимосвязь с нефтью и S&P500.

То есть между этими объектами существует сквозная связь равного уровня.

Как называется этот тип связи?

Как называется образованный данной связью единый объект?

вопрос матерым опционщикам

- 22 декабря 2019, 17:52

- |

Есть ли ресурс, который пишет среднюю дельту месячных или недельных центральных опционов? Например путов. На отрезке в 10-15 лет… Например, если купить 1 фьюч и устроить соревнование с продажей двух путов. Понятно, что на старте у них приблизительное равенство… Вот что было бы с проданными путами, если каждую неделю продаем недельные путы и пересиживанем все кризисные годы? По моей логике, без подсчетов, дельта должна быть равная в среднем, ибо при сильном падении у двойного объема путов дельта становится гораздо больше чем у фьючерса, но зато на флэтах и росте двойной объем путов отыгрывается… в флэт у нас 85% времени… Значит, и убыток у фьюча больше

Пример. фьюч на 152500- в первый день начала жизни опциона мы продаем пут с дельтой 0.5 и концу жизни опциона видим дельту 0.99… 0.99+0.5= 1.49/2=0.745... прибавить дельту на дельты следующих 519 дельт и разделить на 520

По моей логике- можно без риска продать 75 центральных путов вместо купли 50 фьючерсов, чтобы иметь такие же проблемы при крайнем форс-мажоре, как и тот, кто купил 50 фьючей

если фьюч будет хотя бы год на флэте, а потом упадет на 99%, то у 50 купленных фьючей риск такой же, что и у 75 проданных путов

Что выбрать- покупку 50 фьючерсов или продажу 50 путов?

можно даже по другому спросить- а на отрезке в 10-15 лет проданные 50 месячных, а лучше недельные опционов опережали 50 купленных фьючерсов или нет?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал