Медси

АФК Система продолжает расширять и диверсифицировать свой портфель непубличных активов - Альфа-Банк

- 22 июля 2021, 17:37

- |

Сделка знаменует еще один шаг «АФК „Системы“ на пути к расширению и диверсификации своего портфеля непубличных активов. За последние 12 месяцев за счет покупок холдинг вышел на такие новые рынки как машиностроение и проектирование (»Электрозавод" в Москве), продукты питания (конфетная фабрика «Мишкино»); есть информация, что компания может приобрести компанию по производству косметики (Natura Siberica). Учитывая, что Медси, Степь и фармактивы близки к выходу на IPO (новые размещения возможны уже в 2022-2023 rr.), через покупку активов среднего размера на новых рынках АФК «Система» создает кластер развивающихся активов с перспективами выхода и монетизации бизнесов после 2024 г. Новость НЕЙТРАЛЬНА для акций компании.Курбатова Анна

Воробьева Олеся

«Альфа-Банк»

«Заре» принадлежат права на пять речных рыбопромысловых участков и 16 участков в Охотском море, а также два перерабатывающих предприятия общей мощностью 460 тонн продукции в сутки (основные объекты промысла — нерка, горбуша, кета). Таким образом, «Заря» производит примерно 20 000 тонн лососевых рыб в год и занимает долю примерно в 10% на рынке лососевых рыб Камчатки и долю 5% — в России. Компания также продает икру и рыбу донных видов. По данным газеты «Коммерсант», в 2020 г. выручка компании выросла в 2,7 раз г/г до 3,4 млрд руб., чистая прибыль увеличилась в 6,1 раз г/г до 1,97 млрд руб.

После сделки с АФК «Системой» 28% акций «Зари» останется в собственности у президента группы Евгения Широкова (ранее возглавлял Северо-Восточное и Сахалино-Курильское территориальные управления Росрыболовства), еще 3% принадлежит Евгении Широковой, 20% принадлежит Эдуарду Василейко

- комментировать

- Комментарии ( 0 )

Третья волна COVID поддерживает выручку активов АФК Система - Универ Капитал

- 29 июня 2021, 19:37

- |

Москва уже превысила по числу заболевших пики конца прошлого года, а Россия в целом на пути к этому. АФК «Система», как холдинг, вошла в эту пандемию с набором активов, либо нейтральных к пандемии, либо выигрывающих от нее. В результате, по итогам 2020-го кризисного года большинство активов АФК система серьезно прибавили в выручке. Ozon показал рост выручки 73.6%, Биннофарм + 30,1%, Сегежа +17,9%, Степь + 15,2%, Медси +12,2%. Часть эффектов от пандемии 2020-го, таких как рост цен на продовольствие, недвижимость и древесину, проявила себя в 2021-м году и ещё не полностью видна в отчетности эмитентов.

А третья волна COVID поддерживает выручку медицинских активов Системы и повышает интерес к Медси и Бинофарм групп. 29 июня 2021 г. ВТБ Капитал инвестировал 7 миллиардов рублей, купив 11,2% в головной компании Бинофарм Групп, что дает оценку всего бизнеса под 60 миллиардов рублей. По итогам 2021 года Бинофарм может стоить более 1 млрд USD и дорасти до IPO. Сама Система после пиков в апреле этого года в 37,97 рублей за акцию потеряла уже более 17,5% капитализации, что создает хорошую возможность для входа в позицию по акции.Тузов Артем

ИК «УНИВЕР Капитал»

МТС по-прежнему были главным источником роста выручки и рентабельности АФК Система - Альфа-Банк

- 16 июня 2021, 16:31

- |

Финансовые результаты за1К21 на уровне группы немного превзошли консенсус-прогноз. Консолидированная выручка за 1К21 выросла на 8,4% г/г, тогда как OIBDA – на 6,1% г/г до 171,5 млрд руб. и 56,9 млрд руб., соответственно (при рентабельности OIBDA на уровне 33,2%), опередив консенсус-прогноз, соответственно, на 1,0-0,6%. МТС по-прежнему был главным источником роста выручки и рентабельности.Курбатова Анна

Воробьева Олеся

«Альфа-Банк»

Чистый долг корпоративного центра вырос на 6,2% к/к до 195 млрд руб. Валовый долг корпоративного центра вырос на 25% к/к до 208 млрд руб. на 31 марта 2021 г. (100% обязательств в рублях).

Динамика непубличных активов ожидаемо улучшилась. Степь сообщила о росте выручки на 40% г/г в 1К21 благодаря эффективным продажам запасов урожая прошлого года по более высоким ценам на зерно в 1К21 и позитивной динамике молочного сегмента. OIBDA выросла на 65% г/г (при рентабельности OIBDA на уровне 17,7%, +2,7 п. п. г/г) на фоне успешных продаж собственной продукции и продукции третьих сторон, роста цен на пшеницу и кукурузу и роста фуражного поголовья скота. Динамика Медси показала восстановление выручки от традиционных медицинских услуг, а также высокую выручку от оказания медицинских услуг, связанных с COVID-19(тесты, КТипрочие). Выручка и OIBDA сегмента выросла, соответственно, на 23-25% г/г (против роста на 12-16% г/г в 2020 г.). Снижение выручки Cosmos Hotel Group замедлилось до -20,7% (с -50% в 2020 г.), по-прежнему находясь под влиянием ограничений в связи с пандемией. Как и обычно, АФК “Система” раскрывает операционные и финансовые результаты некоторых сегментов Segezha Group. Рентабельность OIBDA составила 27% / 39% / 40% в 1К в сегментах Бумага и упаковка, Пиломатериалы и Фанера, соответственно, что поддерживает наш текущий прогноз на 2021 г. (28% / 34% / 41%). Источником роста выручки в 1К21 был, главным образом, рост выручки в сегменте Пиломатериалов, который сильно выиграл от скачка цен на пиломатериалы на фоне восстановления мировой строительной отрасли.

Объем программы обратного выкупа увеличен до 7 млрд руб.; программа продлена до сентября 2022 г. АФК “Система” также сообщила об увеличении объема программы обратного выкупа до 7,0 млрд руб. и о ее продлении до 17 сентября 2022 г. Максимальное количество акций, представленных к выкупу с момента запуска программы, составляет 343 млн штук. (первоначальные условия программы: запущена 17 сентября 2019 г. на общую сумму 3,0 млрд руб. и до 300 млн акций). На 11 июня 2021 г. 100%-е дочернее предприятие АФК “Системы” выкупило 128,8 млн акций на общую сумму 1,9 млрд руб. (38% и 27% совокупного объема программы по количеству акций и в стоимостном выражении соответственно). После выкупа акции будут использованы на общекорпоративные цели, включая программы мотивации менеджмента.

Потенциал роста акций Системы - 36% - Промсвязьбанк

- 15 июня 2021, 22:09

- |

Финансовая корпорация АФК Система представила результаты за 1 кв. 2021 г., которые оказались лучше консенсус-прогноза по выручке (171,5 млрд рублей против 169,92 млрд рублей) и OIBDA (56,9 млрд рублей против 56,6 млрд рублей). На данный момент компания инвестирует в 16 активов из различных отраслей (телеком, ритейл, электроника, туризм, медицина, строительство и другое), создав таким образом хорошо диверсифицированный портфель. Положительная динамика результатов в отчетном периоде обусловлена улучшением показателей ключевых активов из портфеля корпорации.

Выручка АФК Системы в 1 кв. 2021 г. выросла на 8,4%, до 171,5 млрд руб. Скорректированная OIBDA компании выросла на 6,1% — до 56,93 млрд руб. Рентабельность показателя составила 33,2%. Динамика основных финансовых результатов обусловлена улучшением показателей ключевых активов из портфеля корпорации: МТС, Segezha Group, Степь и Медси.

( Читать дальше )

АФК Система представила достойные результаты за 1 квартал - Атон

- 15 июня 2021, 21:37

- |

Система представила достойные результаты за 1К21, увеличив выручку на 8.4% г/г, а OIBDA на 6.1% г/г, что в целом соответствует консенсус-прогнозу Интерфакса.Дима Виктор

«Атон»

Сильная динамика выручки почти по всем основным активам: МТС +5.5%, Segezha Group +27.1%, Агрохолдинг СТЕПЬ +39.6%, Медси +22.7%, за исключением БЭСК (-10.4%).

Система объявила о продлении своей программы обратного выкупа до сентября 2022 и увеличении объема акций, выкупаемых в рамках программы, до 7 млрд руб. с первоначальных 3 млрд руб.

( Читать дальше )

IPO компаний Медси, Степь, Биннофарм пока не планируются - АФК Система

- 15 июня 2021, 17:59

- |

Сейчас мы имеем возможность провести IPO некоторых наших активов. Как вы знаете, у нас есть три компании — "Медси", «Степь», «Биннофарм Групп» — которые готовы для IPO. Мы просто не хотим этого делать, как я полагаю, в этом году, только потому, что это может быть слишком рано. Но еще раз, если нам нужны будут наличные деньги, мы можем провести IPO некоторых наших компаний

Я могу сказать только, что сейчас мы не планируем никаких IPO до конца этого года. Мы примем решение о возможных IPO, я полагаю, в начале следующего года

https://emitent.1prime.ru/News/NewsView.aspx?GUID={CF967867-F35A-43A6-8864-E9C10AF0A451}

Новости компаний — обзоры прессы перед открытием рынка

- 24 мая 2021, 08:18

- |

Мишустин разрешил инвестировать средства ФНБ в золото

Премьер-министр Михаил Мишустин подписал постановление, согласно которому средства Фонда национального благосостояния (ФНБ) можно будет размещать на банковских счетах в Банке России в драгоценных металлах, в частности, в золоте, сообщила пресс-служба правительства. Доходы по средствам фонда, инвестированным в золото, будут формироваться по итогам операций по его покупке и продаже с учетом действующих на момент расчета значений цен на золото.

https://www.vedomosti.ru/finance/news/2021/05/21/870871-investirovat-sredstva-fnb

Дивиденды запутались в сетях. «Россети» не могут согласовать выплаты акционерам за 2020 год

Топ-менеджмент электросетевого госхолдинга «Россети» не намерен возвращать прибыль акционерам по итогам 2020 года. В компании это объясняют существенным ростом долговой нагрузки дочерней Федеральной сетевой компании в связи с финансированием работ по электрификации Восточного полигона для ОАО РЖД. Вопрос отказа от выплат рассмотрят 24 мая на совете директоров госхолдинга. Но эта позиция пока не согласована с Росимуществом, которое еще не отправило свою директиву представителям государства в совете.

https://www.kommersant.ru/doc/4825935

В банках не накопилось. НПФ выводят средства из кредитных организаций

Негосударственные пенсионные фонды (НПФ) сократили объем пенсионных накоплений, размещенных в банках, до исторического минимума. Таким образом, стратегия ЦБ по дестимуляции вложений в эти инструменты увенчалась успехом. Фонды сохраняют консервативную инвестиционную политику, размещая высвобожденные средства в облигации федерального займа (ОФЗ). Более доходные, но и более рискованные инструменты — акции и корпоративные облигации — используют значительно реже. В том числе из-за недостатка предложения длинных бумаг со стороны корпоративных заемщиков.

https://www.kommersant.ru/doc/4825934

( Читать дальше )

О каких рисках нужно знать при инвестировании в Мать и Дитя?

- 23 мая 2021, 00:37

- |

Проблемы компании, риски и негативные факторы для Мать и Дитя:

🔪 Медицинский риск.

Сюда входят всевозможные факторы: врачебная ошибка, некачественное оказание услуг, падение из-за этого репутации и так далее. Мы посмотрели информационный фон вокруг компании и обнаружили, что вее истории было несколько трагических случаев, связанных со смертью ребенка при родах, с неправильным лечением. Последняя громкая история произошла чуть более года назад, было возбуждено уголовное дело.

Подробней вы можете прочитать по ссылке. Были также и другие случаи, но уже довольно давно. Вероятно, МиД провела определенную работу над ошибками. Тем не менее нужно понимать, что в медицине не все зависит от врача, и порой при трагическом исходе он ни в чем не виноват.

( Читать дальше )

Обыкновенные акции Сбербанка привлекательны для покупки - КИТ Финанс Брокер

- 12 апреля 2021, 22:44

- |

Кроме этого, нужно отметить рост чистой прибыли в марте 2021г. на 66,3% — до 103,3 млрд руб. Сильные результаты Сбербанка обусловлены ростом процентных и комиссионных доходов банка на фоне потребительской активности населения, а также за счёт сокращения резервов.

В связи с сильными результатами, мы подтверждаем рекомендацию покупать обыкновенные акции Сбербанка и повышаем целевой ориентир до 315 руб. Ждём роспуска резервов и роста котировок перед дивидендными выплатами.Баженов Дмитрий

КИТ Финанс Брокер

Система: финансовые результаты за2020г. по МСФО. Выручка компании за год выросла на 5,7% по сравнению с прошлым годом — до 691,6 млрд руб. на фоне сильных результатов таких ключевых активов, как МТС, Сегежа, Медси и агрохолдинг СТЕПЬ.

Скорректированная чистая прибыль упала до 16 млрд руб.из-за продажи 100% акций Лидер Инвеста и 18,3% Детского мира и их деконсолидации. Дополнительно на прибыль Системы негативное влияние оказали гостиничный и ресторанный бизнес, показатели которых снизились из-за влияния пандемии коронавируса.

Также стало известно, что на этой неделе Segezha Group может объявить официально о проведении IPO на $500 млн. Таким образом, Segezha Group может добавить к публично торгуемым активам около 10руб., что в свою очередь окажет положительное влияние на переоценку АФК Системы.

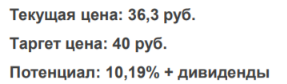

В связи с вышеперечисленным, мы сохраняем рекомендацию покупать акции Системы и цель 40 руб.

Норильский никель: дивиденды. В прошлую пятницу совет директоров компании рекомендовал выплатить финальные дивиденды за 2020 г. в размере 1021,22 руб. на акцию. Текущая дивидендная доходность составляет 4,1%. Дата закрытия реестра для получения дивидендов назначена на 1 июня 2020 г.

При этом, дивиденды были впервые рассчитаны от FCF, а не от EBITDA, как прописано в действующей дивидендной политике. Таким образом, Норникель направит на выплаты дивидендов 50% от FCF за 2020г., за вычетом промежуточных дивидендов, выплаченных по итогам 9 мес. 2020г.

Кроме этого, Норникель сообщил о планах запустить программу обратного выкупа акций на $2 млрд до конца 2021г. В связи с этим, акционеры компании получают возврат в размере около 2000 руб. в виде дивидендов и buyback.

Также в понедельник компания сообщила, что возобновила добычу на руднике «Октябрьский» раньше времени. В связи с вышеперечисленным позитивом, мы рекомендуем спекулятивные покупки с целью 27000 руб.

АЛРОСА: результаты продаж за март 2021 г. Суммарные продажи компании выросли в 2,3 год к году — до $357 млн. Из них АЛРОСА реализовала алмазного сырья на $345 млн и бриллиантов — на $12 млн. Таким образом, продажи алмазно-бриллиантовой продукции по итогам I кв. 2021 г. увеличилась на 28%.

Положительные результаты обусловлены эффектом низкой базы, ждём сильные финансовые результаты за Iкв. 2021г. по МСФО на фоне роста цен на продукцию и девальвацию рубля.

Сохраняем целевой ориентир по акциям АЛРОСА — 124,5 руб.

Ожидаем рост котировок Системы до 40 рублей - Кит Финанс Брокер

- 12 апреля 2021, 20:36

- |

Основная идея – это вывод в 2021 г. на IPO таких активов холдинга, как Сегежа, Медси и агрохолдинг Степь. По словам, менеджмента, активы вызывают довольно большой интерес у международных инвесторов. Чирахов сказал, что наиболее вероятным претендентом на следующее IPO является лесопромышленный холдинг Сегежа.

Получение публичной оценки раскроет стоимость этих активов и, как следствие, переоценки материнской компании. Ожидаем рост котировок Системы до 40 руб.КИТ Финанс Брокер

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал