Мечел

Китай сократил импорт российского угля

- 01 марта 2022, 15:16

- |

Большинство банков прекратили выдачу аккредитивов после санкций SWIFT. Поскольку почти все контракты деноминированы в долларах, у нас нет другого способа произвести платеж

Любой длительный дефицит поставок из России вызывает беспокойство у покупателей, поскольку Пекин сохраняет запрет на импорт австралийского угля, а ведущий поставщик Индонезия в этом году ввела новые ограничения на экспорт, сообщает Reuters.

- комментировать

- Комментарии ( 0 )

Добыча угля Мечела в 21 г снизилась на 34% г/г, реализация концентрата снизилась на 23%

- 01 марта 2022, 15:00

- |

- Продажи концентрата коксующегося угля и угля PCI (пылеугольное топливо) сократились на 23% и 42% год к году по причине снижения производства этих видов угля в подразделениях «Южного Кузбасса».

- Реализация антрацитов выросла на 7% за счет накопления дополнительных складских запасов.

- Сокращение показателя реализации энергетического угля на 25% вызвано снижением добычи в «Якутугле». Следуя благоприятной рыночной конъюнктуре, в отчетном периоде мы перенаправили объемы продаж этого вида продукции с Вьетнама в КНР. Наши контрактные обязательства перед рядом отечественных генерирующих компаний были полностью выполнены.

- Общие продажи кокса выросли в отчетном периоде на 4%, при этом реализация сторонним клиентам увеличилась на 30%. Оживление спроса на весь спектр коксохимической продукции наблюдалось как на внутреннем рынке, так и на экспортных направлениях.

- На объеме реализации железорудного концентрата (-37% год к году) отразилось сокращение добычи на Коршуновском ГОКе, вызванное более низким содержания железа в переработанной руде, а также гидрогеологическими условиями.

- Общий показатель реализации сортового проката снизился на 5% прежде всего в результате слабого спроса на рельсовую продукцию в 2021 году.

- Реализация плоского проката в целом осталась на уровне предыдущего года.

- Продажи поковок уменьшились в 2021 году на 9%. Мы провели перераспределение объемов реализации в пользу кованых изделий из жаропрочных сплавов и инструментальных поковок, что способствовало росту средней цены реализации. Рост продаж штамповок на 84% обусловлен подписанием новых контрактов на поставку ж/д осей крупным участникам отрасли.

- Общая реализация метизов сократилась на 5% в связи с сезонными колебаниями спроса на проволоку. Приоритет отдавался другим видам метизной продукции с большей маржинальностью.

- Продажи ферросилиция в 2021 году увеличились на 22% вследствие роста производства на Братском заводе ферросплавов и благоприятной конъюнктуры глобальных рынков.

- Энергетический дивизион в 2021 году произвел на 15% меньше электроэнергии из-за масштабных ремонтов основных генерирующих мощностей. Рост выпуска теплоэнергии на 5% связан с повышенными температурными режимами в зимнем сезоне.

( Читать дальше )

📈Мечел отчитался по МСФО за 2021 год

- 01 марта 2022, 14:54

- |

📈Мечел +0% «Мечел» в 2021 году увеличил EBITDA в 2,9 раза, до 118,9 млрд рублей. Рентабельность по EBITDA составила 30%, вдвое превысив показатель 2020 года. Консолидированная выручка группы выросла на 51%, до 402,1 млрд рублей. Прибыль, приходящаяся на акционеров «Мечела», по итогам года достигла 80,6 млрд рублей против 0,8 млрд рублей годом ранее. В IV квартале выручка «Мечела» выросла на 11% кв/кв, до 114,3 млрд рублей, EBITDA — на 10% кв/кв, до 35 млрд рублей. Чистая прибыль увеличилась на 29% к III кварталу, до 27,5 млрд рублей. «Основным драйвером роста финансовых показателей группы в 2021 году стала благоприятная конъюнктура, складывавшаяся на рынках стали и сырья для металлургии. В среднем цены реализации стальной продукции, производимой нашими предприятиями, показали рост порядка 60% год к году. Средние цены реализации концентрата коксующегося угля выросли вдвое», — прокомментировал результаты генеральный директор «Мечела» Олег Коржов, чьи слова приводятся в сообщении.

📰"Мечел" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 28 февраля 2022, 17:20

- |

Как и писал.

- 25 февраля 2022, 10:18

- |

Только сам вчера так и не затарился при этом) продал остатки Мечела сегодня и все.

Мечел не заплатит дивиденды

- 25 февраля 2022, 09:34

- |

[1] Текущая ситуация

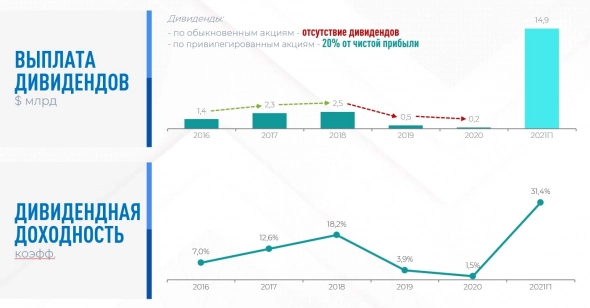

У Мечела есть обыкновенные и привилегированные акции:

— по обыкновенным акциям дивиденды в последние годы не выплачивались.

— по привилегированным – компания платит 20% чистой прибыли. С 2016 года выплата дивидендов росла, но в 2019-2020 годах резко упала из-за предбанкротного состояния компании.

По итогам 2021 года прибыль Мечела может составить около 75 млрд руб., что позволит выплатить 15 млрд. руб. дивидендов – абсолютный рекорд за всю историю компании.

Это более 100 руб. на 1 привилегированную акцию.

Но что если их не заплатят ??

Те, кто инвестирует в «Мечел», покупают в основном привилегированные акции, рассчитывая на гарантированные дивиденды. На самом деле «де-юро» ничто не запрещает Мечелу отказаться от выплаты дивидендов.

( Читать дальше )

Позиции в РОССИЙСКИХ Акциях на 22.02.2022

- 22 февраля 2022, 10:49

- |

и в акциях НЛМК, ММК, МЕЧЕЛ и ЯНДЕКС поступил сигнал на ШОРТ.

В акциях СЕВЕРСТАЛЬ сработал СТОП.

Все изменения по позициям в таблице отмечены примечанием ИЗМ.

Сколько должен стоить Мечел?

- 22 февраля 2022, 09:56

- |

Оправдана ли покупка акций Мечела сейчас — на пике их стоимости после двухкратного роста?

Будут ли выплачены огромные дивиденды, которых ждет рынок по итогам 2021 года?

Ответы на эти и другие вопросы в нашем видео.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал